IPO重启不改变股市结构特征

■民生证券研究院副院长管清友:

·短期来看,前50家拟上市公司经过证监会多次财务核查,质地优良,存量资金将从二级市场向一级市场流入,可能影响市场情绪,造成创业板短期下行压力增大

·长期来看,新股发行体制改革向注册制的过渡明确。若经济增长稳定,流动性配合,则优先股和市值配售新政有利于稳步提高股指中枢。发行人发行溢价空间降低,股票一级市场价格向价值逐步回归

■英大证券首席经济学家李大霄[微博]:

·本次新股发行制度的改革是一个重要进步,长期以来一级市场向二级市场输入泡沫的顽疾将得到改观,在过渡期内用审核速度来控制发行速度也减轻了市场压力,一级市场与二级市场投资者的利益将渐渐均衡

·伴随着估值调整到位、宏观经济企稳、政策红利持续释放、股市政策驱动等因素,中国股市首次真实牛市起步了

⊙记者 浦泓毅 ○编辑 梁伟

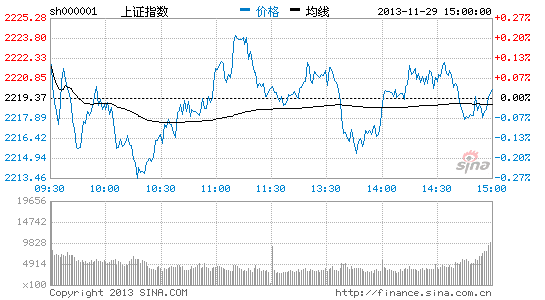

证监会周末发布《新股发行体制改革意见》,并宣布到明年1月将有约50家企业能完成程序并陆续上市。这也意味着市场长期关注的IPO何时重启这一命题有了最终答案。对此,券商人士普遍表示,IPO重启或将在短期内影响市场情绪,但不会改变股市中期结构特征。

顽疾得到改观

民生证券研究院副院长管清友表示,从短期来看,前五十家拟上市公司经过证监会多次财务核查,质地优良,存量资金将从二级市场向一级市场流入,可能影响市场情绪,造成创业板短期下行压力增大。

管清友同时表示,长期来看,此次新股发行体制改革向注册制的过渡明确。若经济增长稳定,流动性配合,则优先股和市值配售新政有利于稳步提高股指中枢。发行人发行溢价空间降低,股票一级市场价格向价值逐步回归。

英大证券首席经济学家李大霄则表示,本次新股发行制度的改革是一个重要进步,长期以来一级市场向二级输入泡沫的顽疾将得到改观,在过渡期内用审核速度来控制发行速度也减轻了市场压力,一级市场与二级市场投资者的利益将渐渐均衡。

“伴随着估值调整到位、宏观经济企稳、政策红利持续释放、股市政策驱动等因素,中国股市首次真实牛市起步了。”李大霄说。

海通证券策略分析师荀玉根则表示,新股发行体制改革意见、现金分红监管指引、优先股试点指导意见等一同出台,体现了系统性改革和监管层维护市场平稳的意愿。

对市场冲击有限

从以往IPO重启后的市场表现来看,IPO重启不改变市场原有趋势。

1994年12月8日IPO重启前股市处于震荡下跌中,重启后股指下跌;1995年6月9日IPO重启前股市处于震荡上涨中,重启后股指上涨;2001年11月29日IPO重启前股市处于震荡下跌中,重启后股指下跌;2005年1月23日IPO重启前股市处于熊市中,重启后股指震荡后下跌;2006年6月2日、2009年6月29日IPO重启前股市处于牛市中,重启后股指短期波动后继续上涨。

截至11月28日,在审企业总家数为763家,其中已过会85家,已预披露40家,初审294家。明年1月预计发行总数为50家。在83家已经披露招股说明书的公司,募集资金总额450亿元左右,80%集中在中小板和创业板,单个公司募集资金总额绝大部分在1至3亿元。

海通证券分析师钮宇鸣分析认为,在审企业表新兴产业的电子、传媒、医药、计算机等行业的占比约为30%。传统行业的公司,基本属于行业内排名比较靠后的小公司,比如银行共有15家公司,全部是地方商业银行,行业内排名靠前的主流公司已经基本全部上市。新兴行业的公司,目前规模总体偏小,各自细分行业的竞争格局未定,上市后需要一段时间观察,是否能确立龙头地位。

“总体来看,2014年新股发行数量多、质量一般,募集资金规模对市场冲击可能会低于市场预期。”钮宇鸣表示。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论