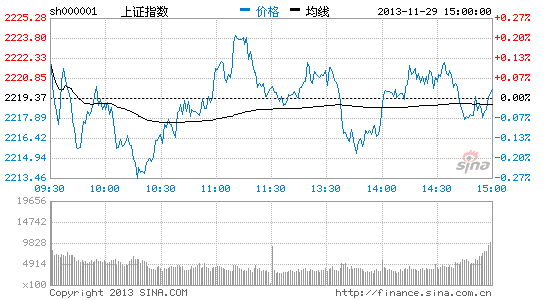

2014年A股三大变量博弈 牛市不会快速显身

《投资者报》记者 罗雪峰

2013年即将过去,本期“基金经理面对面”栏目特别请来了交银双息平衡基金经理李德亮,一起探讨2014年A股运行的关键变量并对未来行情进行前瞻性预判。李德亮认为,2014年正面的变量是改革,最负面的是流动性,偏负面的是盈利增长,因此市场短期走势偏谨慎,但中长期乐观。

李德亮说,投资是门艺术,影响市场运行的变量众多,必须化繁为简,将投资尽量简单化。DCF(Discounted Cash Flow)就是一个既简单又有效的定价模型,如果要预测整个A股市场的表现,完全可以把其作为一个单一的定价对象,模型中分子的关键变量是未来企业整体的盈利增长率,分母的关键变量一个是无风险利率水平,一个是风险溢价(反应风险偏好水平),对这些变量逐一进行分析,就可以对2014年的股市运行脉络有个大体的判断。

李德亮分析说,从整个市场的盈利构成来看,金融板块占比在五成左右,房地产、公用事业和能源三个行业占比在两成左右,其余则是传统制造业为主的其他产业。展望2014年,宏观的大背景依旧是经济降速与转型相结合,由于存在庞大的过剩产能,传统制造业盈利增长依旧艰难,尤其是资金利率水平的高企将进一步加大企业的财务负担。此外,随着利率市场化的逐步推进,金融行业盈利能力必将呈现收窄趋势,因此未来两年金融板块的盈利增长趋势亦不容乐观。因此从盈利增长这个变量来看,他判断2014年的趋势偏负面。

李德亮认为,在保就业的硬约束和转型初期没有强有力新兴产业增长点的背景下,维持经济的适当增长目前看就只能依靠投资了,而房地产因为利润率高,可以承受较高的融资利率,地方融资平台债务扩张由于缺乏硬约束,投资冲动强烈,对利率不敏感,这造成了社会资金大量通过各种通道流向这两大主体,而利率市场化进程的推进又进一步加剧了社会资源向这两类高融资利率主体的倾斜,从而不断推升整个社会的资金成本,这是在经济发展硬约束和利率市场化背景下的大趋势。在这种背景下,无风险利率的大幅上升将是股市的最大利空因素,利率水平不现拐点则难言市场底部。

李德亮说,十八届三中全会之后,《中共中央关于全面深化改革若干重大问题的决定》的发布给我们描绘了未来深化改革的大方向,可以说是一份超预期的改革蓝图, 对于提振市场中长期信心和提高市场风险偏好水平无疑是正面的。如果规划的目标最终能够达成,则中国经济必将迎来新一轮发展机遇,而股市也将诞生一波中长期的牛市行情。■

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论