资金利率抑制整体市场 政策红利牵引结构性牛股

□本报记者 龙跃

在资金面持续紧张的背景下,股市在估值和权重股等层面都会受到显著抑制,利率有效下行之前,预计A股很难实现系统性上涨。不过,考虑到系统性风险同样有限,市场局部活跃的格局有望保持。目前看,政策红利正在不断释放,军工、国企改革等相关领域内的个股已经迈开中期走牛的脚步。

资金利率抑制整体市场

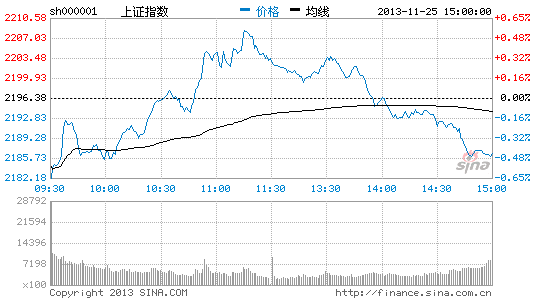

在11月18日收复年线之后,沪综指上行脚步戛然而止,最近5个交易日大盘始终呈现横盘震荡整理格局,成交量也逐渐萎缩。本周一,沪深大盘更是在早盘走强后呈现跳水格局,“久盘必跌”的迹象愈发明显。

导致市场持续震荡的原因有二:一是从技术层面看,沪综指2200点上方存在巨量套牢盘,指数运行至该点位后存在较明显的技术性压力。二是资金利率对市场构成明显压制,相对于技术面,资金面紧张给市场带来的压力更为沉重,影响的持续性也更强。

在央行公开市场操作的影响下,本周一7天和隔夜SHIBOR都出现了小幅下行,但3个月等中期资金利率仍然维持着小幅走高的格局。显然,在“放短锁长”的货币政策导向下,资金面持续处于比较紧张的状态中。资金面的紧张格局在国债期货走势上也得到较好体现,昨日国债期货主力合约再度掉头向下,出现幅度较大的调整。分析人士认为,考虑到今年的货币政策目标,央行现有政策在四季度发生明显变化的可能性非常有限,这意味着资金紧张格局不仅很难在未来一段时间发生改变,更可能因为年末效应的叠加而进一步加剧。

对于股市来说,资金利率高企从两方面限制了股市上行空间。一方面,资金利率长期处于高位,将明显提升股市的预期收益率,进而压低整体市场的估值水平。另一方面,资金面紧张对于A股权重股会产生明显负面压力。比如,资金利率高企直接导致银行净息差降低的预期,这可能从业绩预期的角度提升银行股的动态估值水平;再比如,资金利率高企意味着房地产等高杠杆型企业运营成本,甚至系统风险的提升,对于地产股来说,11月逐渐下滑的销售数据将进一步加剧高利率环境下的企业风险。对于A股市场来说,无论银行股还是地产股都是影响非常显著的权重股,此类股票受到抑制也在很大程度上意味着大盘指数的上行乏力。

政策红利牵引结构性牛股

不过,系统性机会有限并不意味着结构性机会的缺乏。就在大盘最近横向震荡的5个交易日中,沪深股市有98只个股的涨幅都超过了10%。其中,潜能恒信区间涨幅最高,达到了51.17%;而盐田港、科大智能等6只个股的涨幅也超过了30%。可见,继创业板今年前三季度制造了结构牛市之后,一批新的牛股正在接力崛起。

从整体环境看,当前市场确实具备演绎结构性行情的条件。一方面,市场系统性风险有限,大幅下跌空间基本封闭。从影响当前市场的基本面要素看,除了资金利率负面影响明显外,其他几个因素都表现积极。就经济增长来说,尽管11月汇丰PMI初值显示经济复苏出现停滞迹象,但经过今年几乎全年的“转型洗礼”后,投资者对经济大幅增长早已不再抱有不切实际的希望,明年经济增长7%-7.5%已经成为当前市场一致预期。换言之,虽然经济增长乏力,但大幅失速的预期并不存在,由此经济增速在未来一段时间内预计不会成为左右市场的主要因素。与此同时,随着三中全会政策方向的落地,未来数年内经济政策的大致方向也已经厘清,“政策猜心”游戏告一段落。对于股市来说,基本面不确定性的大幅降低无疑能够在当前估值较低的水平下提升投资者的风险偏好。而一旦系统性风险有限,则从过去几年的A股市场经验看,结构性行情往往都会随之产生。

另一方面,三中全会政策指引已经落地,但具体政策尚未兑现,这意味着政策预期仍然存在着较大的炒作空间。有分析人士预计,改革后续措施将陆续推出,包括国有企业改革、土地制度改革、人口政策、城镇化、节能环保等领域,这使得相关板块具备持续炒作空间。从政策红利炒作主线看,根据最近几个交易日的统计,军工和国企改革是最受资金追捧的两大板块,领头羊特征明显。分析人士认为,本轮政策红利牵引出的结构性牛股也很有可能出自上述两个领域。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论