信达证券:春节效应提前释放

信达证券

分析12月以来的反弹背后的原因,除了蓝筹股低估值、趋势、流动性企稳和经济形势改善的影响外,其实还有一个可能的原因:春节效应的提前释放。

什么是春节效应?它指的是A股每年在1月到5月、特别在春节左右上涨的概率较高,而在5月之后的上涨概率则开始下降。如果我们做一张365×365天的图,假定在过去20年中每年找任意一个自然日买入上证综指,之后找任意一个自然日卖出,并统计这样累计20次交易得到的正回报的概率,会发现正回报的概率在5月以前明显偏高,最高的区间可以达到85%到90%,而之后则显著下降到45%左右,主要的负回报概率区间则集中在年中和年尾。此外,在下半年中只剩2/5年时,正回报概率有一次小幅的反弹。

那么春节效应是不是随机的?其实,这种效应在美股也有,并被交易员称为“5月卖股就开溜”(Sel in May and Go Away)。而从另一个角度来看,我们也会发现其来自市场随机波动的可能性并不高。

如果我们按照刚才做365×365天图的方式做另一张图,标的仍是上证综指,只是周期从年改成月、同时图的尺寸从365×365天改为31×31天,去统计A股有史以来200多个月中,在每月中任找一天买入、一天卖出所能得到的每个组合的正回报概率,我们会发现得到了一张与之前形态分布非常相像、只是标尺的单位和概率的整体区间有别的图。每个月市场正回报概率主要集中在前10天,在月中和月尾有两组较大概率的下跌分布,而在中下旬交接、大概也就是18日左右的时候,正回报概率有一次小幅的反弹。

怎么解释这两张如此相似的图?为什么A股年初和月初更容易上涨、年尾和月尾更容易下跌,而且在年、月的周期中的涨跌概率分布也如此相似?我们无法完美解释这个问题,只能猜测这是一种分形现象,即在共同外在环境的作用下,如银行贷款、投资者心态等,组织的结构在大、小层面上趋于一致。但是,这种现象至少证实了,春节效应很可能并不是随机的。

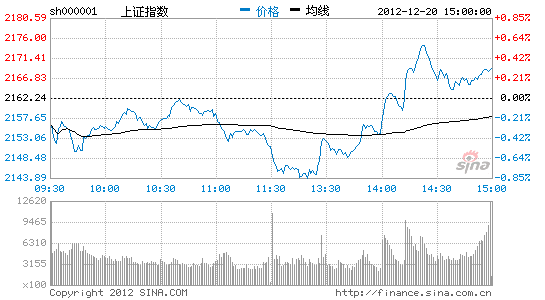

当春节效应被逐渐认识和认同之后,我们注意到,2013年的春节效应很可能被提前了。

但我们所不知道的是,这种提前的效应的持续性到底如何。不过,就算持续性欠佳,在当前蓝筹股的低估值下,市场即使不能在12月下旬保持之前的升势,在之后的2013年前几个月也会有不错的表现。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论