不支持Flash

|

|

|

|

敏感时期市场热点能否成功转换http://www.sina.com.cn 2007年05月22日 08:51 证券导刊

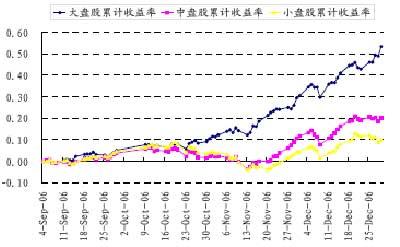

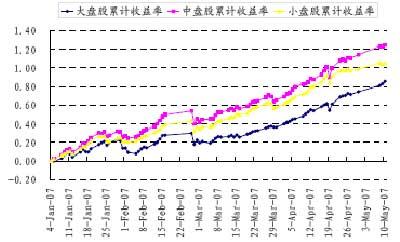

广发证券 股指行至4000点关口,市场振荡幅度加大,热点出现转换的迹象。今年以来因涨幅巨大而抢眼的低价股、题材股正面临获利回吐和兑现的压力,而一直表现平淡的蓝筹股近期则开始“异”动,受到人民币继续升值并突破的影响,地产、银行两大受益板块出现大涨,盘整已久的中国联通放量上封涨停。那么沪综指4000点之上,又在五月这样一个敏感时期,市场热点能否成功转换,低价股、概念股热潮退去,沉寂多时的蓝筹股借机雄风再起呢? 今年以来大盘蓝筹股表现不佳 今年以来,在散户主导的行情之下,低价股、题材股鸡犬升天,基金重仓股表现一直落后于大盘。但上周大量资金流向基金重仓股,大批重仓股股价集体飙升,特别是大盘蓝筹股表现极为出色。上周三,中国联通、万科A强势涨停,中国银行、工商银行、招商银行、宝钢股份等大盘蓝筹股表现强劲。周四,钢铁股突然发力,全线上涨,整个板块涨幅达到了惊人的5.44%。 大盘蓝筹股一向是市场的风向标。由于上证指数设计的缺陷,大盘蓝筹股对市场的影响被充分放大,上证指数也曾一度演绎成为大盘股指数。但无论如何,如果市场热点能够切换到权重股,将可能会再次激发市场人气,减少市场投机行为,并锁定股指的下行空间。 事实上,本轮行情以来,大盘蓝筹股的表现带有明显的阶段性特点。最强烈的行情从去年9月开始,一直持续到12月。但今年以来,大盘股的表现较大幅度的落后于中、小盘股。虽然在今年“两会”之后,我们认为在业绩超预期及股指期货临近的作用之下,市场的关注焦点将再度回到大盘蓝筹股。但在市场投机氛围愈来愈浓厚的情况下,其行情似乎只是偶尔昙花一现。 本轮行情以来大盘股的最优异表现始于去年9月,持续到12月底

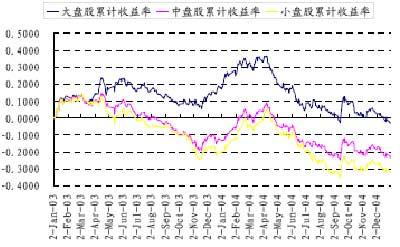

今年以来大盘股的表现较大幅度的落后于中盘股和小盘股

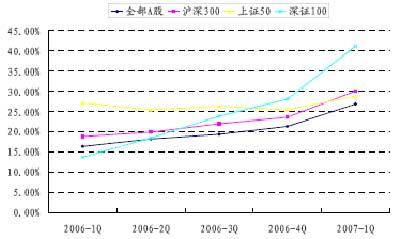

大盘蓝筹股的表现不佳,很大程度上应该归因于目前市场由散户主导,由于大盘股的盘口大,不太受到散户资金的青睐。一季度基金季报也显示,为了应对市场的赎回压力,基金不得不大量减持大盘蓝筹股,金融、地产等股票更是首当其冲。 大盘蓝筹股优势明显 比起中、小盘股,大盘蓝筹股的自身优势十分明显。 同中、小盘股相比,大盘蓝筹股的估值相对合理。如果我们以沪深300成分股代表蓝筹股,可以看出,其估值要大幅低于市场总体水平。而上证50、深证100成分股的估值要更加低,这同时也表明大盘蓝筹股的估值要比二线蓝筹的估值稍稍合理一些。 大盘蓝筹股的市盈率比起中、小盘股来说要低很多

大盘蓝筹股的盈利能力要更强。根据2006年年报,全部A股的ROE为11.89%,同期沪深300、上证50、深证100的ROE分别达到14.63%、15.70%和15.43%。另外,虽然上市公司业绩获得了爆发式增长,但如果扣除投资收益等带来的经常性损益,比较更能反映真实盈利状况的主营业务收入增长率,大盘蓝筹股也要显著的高于市场总体水平。对于大量依靠投资收益来拉升业绩的股票,我们怀疑其业绩高增长能否持续下去。 大盘股的主营业务收入增长率全面超过市场平均水平

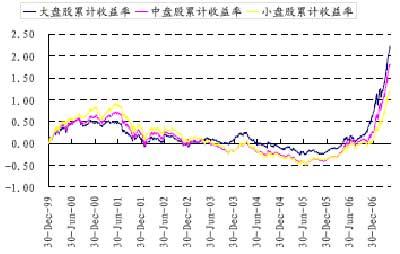

大盘蓝筹股更能受益于中国的经济增长。大盘蓝筹公司是中国经济的代表,有着较高的整体质量。它们集中了国家的优势资源,也受到了政策层面的重点支持。投资大盘蓝筹股,更容易享受到中国经济的增长的成果。 在前期报告中我们已经表示,在结构性高估阶段,我们相对看好大市值股票集中的行业,包括:周期性行业(包括钢铁、石化等)、金融、房地产、汽车、装备制造、电力等。 股指期货、融资融券推出带来的权重股溢价,这点已基本获得市场共识。目前股指期货推出的时间存在变数,但其和约及交易细则已成型,已是破茧待出。 大盘蓝筹股由于不太可能进行大肆炒作,能够较好的规避系统性风险。从历史上来看,03年-04年期间,以价值投资为主的理念逐渐替代以“坐庄”为代表的投机炒作。由于价值低估以及对于未来业绩的良好预期,虽然市场处于熊市之中,大盘蓝筹股却获得了市场的主要关注。市场中涨幅较大的行业主要包括能源、原材料、汽车、港口等,这些行业中大盘蓝筹股较为集中。跌幅较大的公司主要包括庄股、ST类股票,这类股票大部分是没有业绩支撑且估值被高估的中、小盘股。 短期可能依然难有持续表现 虽然我们长期都看好大盘蓝筹股,但短期可能其难有持续的良好表现。 从估值上看,大盘蓝筹股的上涨空间有限。大盘股以06年年报计算的静态市盈率接近40倍,以07年预测的业绩计算的动态市盈率也差不多接近30倍,超过了我们利用股权定价模型计算的26倍左右的合理水平。 在散户持有市值比重不断增加的情况下,即使机构投资者愿意加大对大盘蓝筹股的配置,散户的资金也不太可能大幅流向大盘股。 虽然5月没有大盘股IPO,但可以预期的是,在政策的强烈偏好之下,未来将会有更多的大盘股扩容,而扩容带来的大盘股的资金面压力会慢慢释放。 虽然如此,我们依然认为投资者应该积极关注大盘蓝筹股。在当前市场处于敏感时期,由于估值没有偏离合理水平太高,大盘蓝筹股是规避系统性风险的最佳选择,对其配置也具有战略性的意义。根据06年年报及07年1季报的业绩来看,自下而上的分析表明,一些大盘蓝筹股也具有明显的估值优势,比如中国石化、中国人寿等。 长期看,大盘股不太可能进行大肆炒作,能较好的抵御系统性风险

03年-04年在处于熊市期间,大盘蓝筹股曾给市场带来许多惊喜

【发表评论】

|

||||||||||||||||||||||||||||||||||||||||||||||