|

不支持Flash

|

|

|

|

上市公司年报业绩浪依然可期http://www.sina.com.cn 2007年01月25日 16:54 证券导刊

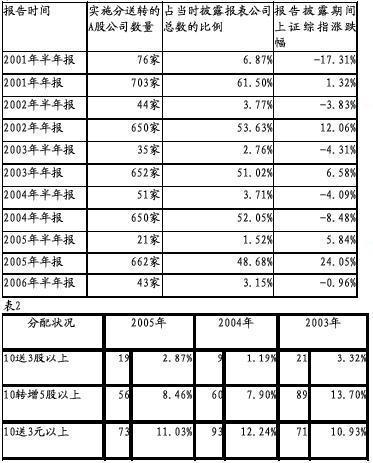

西南证券 张刚 提要: 尽管周内大盘创出历史新高后出现连续大幅回落,成交金额更是创出历史最高水平,后势走向令人担忧,但目前正值年报披露期间,从多个角度分析,我们认为今年的年报业绩浪依然可期。 06年报新看点 和半年报、季报类似,年报中除了财务数据、分配预案、业绩预警以外,还有流通股股东持股变化受到市场关注,而2006年年报则增加了新的看点。 自2007年1月1日起新的企业会计准则将在上市公司范围内率先实施,引入了“以公允价值计量”的会计政策,部分上市公司因交叉持股、持有投资性房地产等原因,而使得净利润或资产出现较大幅度变化。尽管上市公司2006年年报仍按照旧的会计准则编制,但证监会2006年11月底下发《关于做好与新会计准则相关财务会计信息披露工作的通知》,明确要求上市公司在按照现行会计准则编制和披露2006年年报的同时,必须在相关章节列出新会计准则的影响。上市公司在编制差异调节表时,应对重要项目以附注形式进行说明。另外,在4月份继续披露年报的同时,上市公司的第一季度季报也同时公布,直接反应出相关数据的变化,新的会计准则对上市公司资产或净利润的影响程度,成为了新增的看点。 分配比例有转高迹象 表1显示,2005年半年报的实施分配的A股公司家数占上市公司总数的比例,创出同期最低水平,2005年年报也创出同期最低水平。不过,2006年半年报这一比例出现了回升,凸显股改之后,限售股股东开始关注到二级市场股价变化,而提高了实施分配的积极性,预计2006年年报分配比例仍会进一步上升。 表1 从表2中2005年年报的分配情况看,分配预案中高于或等于10送3股比例的有19家公司,占有分配公司总数的2.87%,而2004年年报这两个数据为9家和1.19%;高于或等于10转增5股比例的有56家公司,占8.46%,而2004年年报这两个数据为60家和7.90%;高于或等于10派3元比例的有73家,占11.03%,而2004年年报这两个数据为93家和12.24%。2005年年报实施分配的公司中高派现和高转增的数量、比例均出现下降,而高送股的数量和比例上升。看来,2006年年报实施分配公司中采取高比例送股方式的公司将会增多,而派现的数量将会减少。总体看,股权分置改革基本完成后,随着股权激励的实施,大股东、上市公司高管、中小投资者的利益趋于统一,对于股价的高低以及分配的优厚程度,各方预期会偏向乐观。 增量资金成为年报行情主力 附图

随着2006年股市持续走强,基金的销售也十分火爆。相关数据显示,自2006年9月份完成发行的新基金全部为股票型和混合型,其中11月份出现两只募集份额在100亿以上的基金,12月份更出现419亿份的新基金。由于2006年1、2月份无新基金发行,11月份、12月份新募集的基金份额就达到1450亿份,占到3月份至10月份的60%,见附图。新基金在契约中,承诺的建仓期一般是3至6个月,推算下来正值上市公司年报披露期间。按照50%的建仓比例估算,新基金将在年报披露期间为股市提供增量资金700多亿元,而且以基金崇尚的价值投资理念来判断,会集中在具备高分配能力的绩优股上。 另外,最近国家外汇管理局最新核准了核准通用电气资产管理公司QFII投资额度2亿美元,核准富通银行增加QFII投资额度1亿美元,核准瑞银环球资产管理(新加坡)有限公司QFII投资额度2亿美元,共计5亿美元,约39亿元人民币。 还有,由中国保监会召集,在杭州召开,多家保险机构参与的2007年保险机构投资策略会举行完后,市场预期保险资金会将直接投资由目前的不得超过上年末总资产规模的5%上调至10%。若付诸实施,保险资金直接入市的规模理论上从之前的939亿元跃升至1878亿元,将形成增量资金939亿元。 增量资金将成为推动年报行情的主力军。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||||