上市公司业绩四年来首次回落 预亏揭示行业冷暖 | |||

|---|---|---|---|

| http://finance.sina.com.cn 2005年11月21日 07:59 北京现代商报 | |||

|

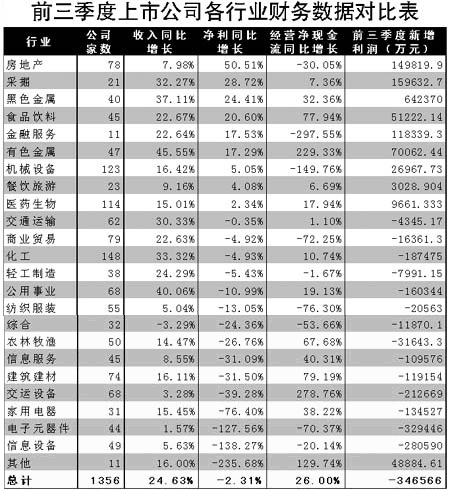

●净利增长与收入增长倒挂 ●波谷行业不悲观 ●景气行业不乐观 2005前三季度A股主营业务收入同比增长24.63%,但净利润却同比减少2.31%,是近4年中季度业绩首次出现同比负增长。预计2005全年业绩将出现近4年来的首次回落。 前三季度净利同比增长幅度较大前五大行业分别为房地产业、采掘业、黑色金属业、食品饮料、金融服务业,而净利下降幅度较大的分别为信息设备、电子元器件、家用电器、交运设备、建筑建材。 经营性净现金流增长大于收入增长的行业分别有交运设备、有色金属、建筑建材、食品饮料、农林牧渔、信息服务、家用电器、医药生物。而收入增长幅度较大的黑色金属、公用事业、化工、采掘业、交通运输、商业贸易、金融服务行业的经营性净现金流增长却放缓。萧条行业经营性净现金流增幅回升是行业回暖标志,而景气行业的经营净现金流增幅小于收入增长是不良的征兆。 上市公司是中国各行业的龙头企业,作为中国整体经济的缩影,其业绩的变化可以充分体现出宏观经济冷暖和产业经济的景气轮动。从1995年开始,除了2001年由于开始执行严格的会计政策,导致2001年净利润小于2000年以外,其他几年的A股市场净利润都呈现稳步增长的态势,特别是在2003、2004年净利润开始加速上扬。但2005年全年业绩却不容乐观。2004年开始实施的宏观调控对经济增长产生滞后影响。目前A股上市公司2005年三季报业绩已公布完毕,我们试图管中窥豹,从2005年三季报业绩来判断2005全年业绩全貌,并判断各行业景气情况。 A股上市公司总体业绩:净利增长与收入增长倒挂 1356家A股上市公司2005前三季度实现主营业务收入合计为30025.59亿元,同比增长24.63%,但净利润却同比减少2.31%,是近几年季度业绩首次出现同比负增长。根据中国统计局公布的数据,1-9月份,规模以上工业企业实现产品销售收入17.2万亿元,同比增长27.4%。全国规模以上工业企业实现利润9883亿元,比去年同期增长20.1%。上市公司整体盈利数据逊于宏观统计数据。 主营收入是利润表的头,净利润是利润表的尾。中间的曲折过程还需详细分析。据我们的数字统计,利润的源头“主营业务利润”增长率还是为正数,同比增长9.13%,但也是小于收入的增长。而其他费用扣减项目几乎无一例外出现大幅上升,营业费用同比上升18.04%,管理费用同比上升14.17%,财务费用同比上升20.82%,而投资收益同比减少6.76%。成本费用的上升和投资收益的减少导致净利润下滑。从宏观经济的景气状况看,第四季度的工业经济效益状况并不容乐观,并且净出口也将快速回落9月净出口数据已体现回落迹象,预计第四季度上市公司总体业绩也没有太大改善的迹象。2005总体业绩将出现回落,是近年来少有的现象。 相对比较可喜的是经营净现金流总体同比增长26.0%,略高于收入的增长。经营净现金流代表净利润的含金量,这说明2005年净利润的数据相对比较可靠。(见下表)

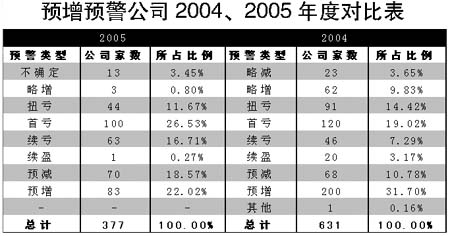

各行业三季报数据分析 1、行业数据特征:上游挤压下游 从中观层面讲,行业是A股市场重要构成要素。各行业的冷暖最终反映到宏观数据上。对于上市公司或行业而言,成长性最佳的特征应该表现为净利的增长大于销售收入的增长。从我们统计的24家行业数据看,能表现出这个特征仅有一家行业,房地产前三季度收入同比增长7.98%,净利同比增长50.51%;其他23个行业都表现净利增长低于收入的增长。净利增长和收入增长基本能持平的行业主要是采掘业、食品饮料业、金融服务业。 根据中国统计局公布的1-9月份数据,在39个工业大类中,煤炭、石油、黑色金属矿、有色金属矿、非金属矿等采矿业利润同比分别增长77.8%、75.1%、44.9%、124.6%、78.5%。钢铁行业增长20.5%,化工行业增长17.9%,电力行业增长6.7%,交通运输设备制造业下降31.7%,化纤行业下降25.2%,建材行业下降14.2%,电子通信行业下降6.1%,石油加工及炼焦业亏损127亿元。新增利润最多的五大行业分别是石油开采、煤炭、钢铁、化工、纺织业。 上市公司行业数据也表现出相类似的特征。前三季度净利同比增长幅度较大前五大行业分别为房地产业、采掘业、黑色金属业、食品饮料、金融服务业,而净利下降幅度较大的分别为信息设备、电子元器件、家用电器、交运设备、建筑建材。新增利润最大的五大行业分别是黑色金属业、采掘业、房地产业、金融服务业、有色金属业,利润减少最大的前五大行业分别是电子元器件、信息设备、交运设备、化工、公用事业。从行业利润两极分化的过程中,我们可以看出上游行业挤压下游行业的特征。上游原材料的价格上涨侵蚀了处于完全竞争状况下游行业的利润。 2、经营性现金流数据表明:波谷行业不悲观、景气行业不乐观 如果从经营性净现金流来看分析的话,情况会相对比较乐观。在财务上,经营性净现金流从某种程度上可以作为利润的另外一种表现形式;或者说,更说代表利润的真实情况。经营性净现金流增长大于收入增长的行业分别有交运设备、有色金属、建筑建材、食品饮料、农林牧渔、信息服务、家用电器、医药生物。而收入增长幅度较大的黑色金属、公用事业、化工、采掘业、交通运输、商业贸易、金融服务的经营性净现金流增长却放缓,有的甚至远小于收入的增长。我们观察到,经营性净现金流增长较大的行业中,如交运设备、建筑建材、信息服务、家用电器都是净利下降幅度较大的行业,两个指标呈背道而驰的状态。这说明这些从盈利指标上已进入萧条行业的公司,有可能在财务上采取了比较保守的政策,加大应收款的回收力度,加快现金流回笼,另一方面有可能某些行业春意萌动,正处于行业回暖的阶段,如汽车业、家用电器业等。而成长性相对较高的黑色金属、公用事业、采掘业、交通运输、商业贸易的经营性净现金流的增长却放缓,继续保持高成长性的可持续性有待观察。 我们认为,在2006继续实施宏观调控,进出口贸易磨擦加大,世界原油价格居高不下的背景下,经济形势相对比较严峻。对上市公司将是较大的考验。此时,具有良好现金流的企业能渡过难关。萧条行业的经营净现金流增幅回升是行业回暖的一个标志。而景气行业的经营净现金流增幅小于收入增长是不良的征兆。(见表1) 总体形势不容乐观 虽然离2005年报披露时间尚差几个月,上市公司总体业绩预告并没有大规模展开。但在上市公司三季报中,已有不少公司对2005全年业绩作出预测。从预增、预亏情况看,形势并不是特别乐观。目前为止,合计有377家公司披露2005年业绩预告情况,其中预增83家,续盈1家,略增3家,扭亏44家,而预减70家,续亏63家、首亏100家。特别是首亏公司的数字比较惊人,说明在宏观调控的经济收缩性背景下,有不少公司的业绩将出现亏损。与2004年业绩预告的情况相比,业绩预告为正面的因素的公司所占比例大幅度减少,而负面因素公司所占比例大幅上升。 从预增公司的行业分布看,主要集中在石油、化学、塑胶、塑料(16家),机械、设备、仪表(10家)、采掘业(9家),金属、非金属(8家),房地产业(6家),医药、生物制品(6),而预减公司主要集中在金属、非金属(16家),石油、化学、塑胶、塑料(12家),机械、设备、仪表(10家),电力、煤气及水的生产和供应业(6家)。预增预减公司分布特征表现为同一类行业中上市公司出现分化特征。结合“十一五”规划中有关产业政策精神,我们认为采掘业、医药、零售行业的高景气度仍值得期待。(见表2)

兴业证券 叶信才 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。 |

| 新浪首页 > 财经纵横 > 市场研究 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股票:今日黑马 |

| 11月大黑马免费送!! |

| 投资3万元年利100万! |

| 半卖半送赚百万!!! |

| 完美女人是怎样炼成的 |

| 开男士品牌名店赚疯了 |

| 名品服饰 一折供货 |

| 警惕——失眠抑郁危害 |

| 给糖尿病患者的一封信 |

| 虫虫新女装漂亮才被抢 |

| 高血压治疗上的飞跃! |

| 开个咖啡店赚了几百万 |

| 治疗鱼鳞病的新疗法! |

| 治疗高血压不花冤枉钱 |

| 让男人更自信的武器! |

|

|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|