毒舌研报丨为什么银行突然变得很行了?

中泰证券资管

为什么银行突然变得很行了?

上周刚写了房地产,丫就开始调整。

但是我气定神闲(这都是吹的,前面那个“丫”字已经暴露了)。因为就像去年我看错白酒行情一样,一拨行情要发动没那么容易,所以要熄火也没那么容易。

本期写写银行,兼顾行业框架和当下热点。首先说,关注本栏的朋友,应该不会在银行股的问题上有大的误判:

这篇作者名写错了,其实还是我齐齐鲁作品,至今没有找到鲁资资。还有这篇:

《秋波》这篇中,很多人只注意了“口技”那段,就没好好看看这段:

这篇文章忠实搬运了8位分析师观点,其中有3位把银行/金融作为第一推荐行业。6位作为推荐行业。

……那位说了,就算你搬运的研报没错,但是研报也推早了啊。

要知道,我们看研报绝对不能“贪”——什么是贪?

贪买入就涨,贪推票奇准,这就是贪。研报不仅映照着分析师的内心,朋友们——研报更是直接映射着你这个读者的内心哪!

作为一种“有用之用”,齐齐鲁从来不认为研报能够带来较高的智慧和最终的觉悟,在看研报的过程中,我们逐渐明白如何与自己、同道和对手总体和谐地相处,这才是觉悟。

看得多了自然就有几句感慨,可能我还是词不达意,您帮我一起想想,看看我说的有没有点道理。

银行股的三大逻辑

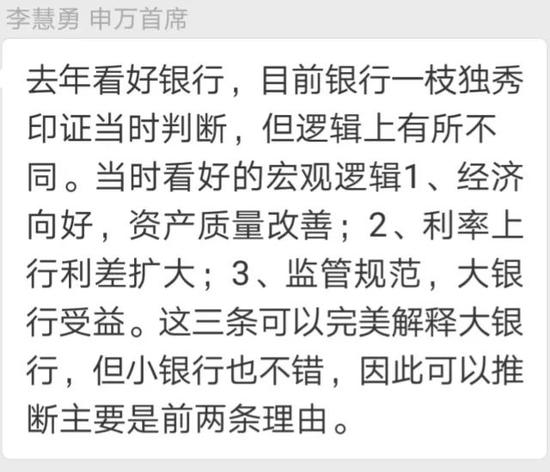

先说些当前银行股分析的框架,上周在和申万宏源李慧勇老师交流中,他讲了这样几句话:

银行股分析当然不是这么简单,但是这几句话足以抓住当前银行股发展的主要矛盾了。

关于银行股上涨的逻辑,我们随便翻翻近期的研报,就能摘出一条大的脉络:

天风证券廖志明的《四大行为何有大行情》是近期受到广泛关注的一份研报,主要因它是一篇观点集大成者,把这篇研报的观点拆解一下,最后可以归结为这几句话:

1.四大行业绩业绩改善幅度大,持续性足。2.四大行受强监管影响小。3.增量资金(机构资金)可能更喜欢大银行。

好,上面列举的银行股投资三大逻辑,1是从基本面的业绩角度说,2是从政策面角度说,3是从资金面角度说。所以,我们就从这三个角度分别搬运研报,来讲讲银行股的分析框架。

为什么业绩改善大且可持续?

国内研报已经不好使了,咱们让外国解放军念念经,反正今年6月MSCI纳入A股,同志们都等着外国解放军哪。

华创证券牛播坤老师(广发证券郭磊多次向本栏推荐过牛播坤老师财政方面的研报)近期有一篇翻译作品,你们一定不会关注。原文是国际清算银行(BIS)近期的一篇工作论文,题目很high,叫作《新兴市场银行盈利能力的决定性因素》。

直接上结论吧:1.“长期利率上行对银行盈利有抬升作用,长短利差扩大将使得银行期限转换业务盈利能力更强”。2.GDP越好,银行息差(理解为贷款利息高于存款利息的部分)越低——这和我们通常的感觉不一样嚯嚯嚯。3.(主权风险带来的)汇率贬值,会拉低银行收益。

以上3点,对照当下都有很大的现实意义。很感谢牛播坤老师。其中,我们重点说说第1点。当前债市利率处于历史高位,10年期政策性金融债突破了5.10%,这是什么概念反正你也不用懂。你只要知道,这个时候,资金来源有保障的银行,盈利能力更强就行了。

我师傅王吉祥跟我说,银行就是资金制造业,原材料是存款,产品是贷款,利润就是息差。当然,存款的来源,各家不同,有的原材料比较贵,有的比较便宜,那么在息差上行的阶段,我们最好就选原料便宜的银行——理财、同业、委外,没有什么比存款更便宜的了。

那要说搞存款,同志们,谁比四大行更牛啊。

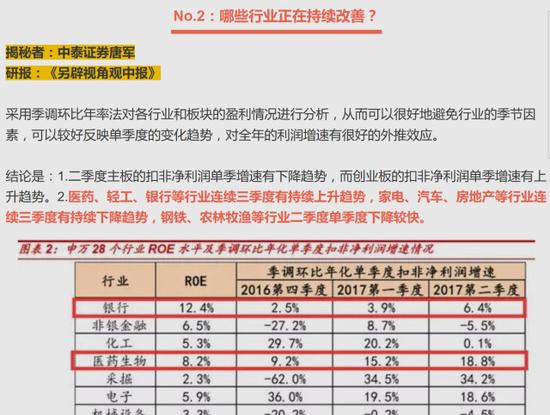

以上是从宏观角度看银行,下面再从微观角度说说:

一是息差,息差呈现见底企稳的态势,下图取自中信证券肖斐斐研报:

按季度看,则息差已连续两个季度上行,取自兴业证券王德伦研报:

二是利润的回升,这已经是共识。请记住一句话,目前银行分析师一致预期是银行股ROE会达到14-15%。

三是资产质量和经营风险。关于不良率、拨备覆盖率等指标,我们就不多说了。我师傅说,第一,这不是当前的主要矛盾。第二,这些数据有办法粉饰。

政策面:老实孩子更受益

关于这一点,齐齐鲁是有记忆的,那大概是2008-2009年,当时银行业研报还不是现在的样子,主要推荐的标的是个别股份制商业银行,为什么呢?

因为同业业务做得好。既然规模很重要,那当然是谁能搞来更多的钱,放更多的贷(以及其他赚钱的方向),谁的业绩就会更好啦。

但是现在形势变了。为什么农行能够在沉寂很久以后,突然成为了最佳标的之一?

答案很简单,因为农行是“老实孩子”。关于“老实孩子”更受益的问题,多份研报都涉及了,我们只归为一句话:

同业负债少、表外业务少、非标投资低的,老实孩子,恭喜你们,天亮了!

表外转表内、非标转标的过程中,也是老实孩子、大孩子收益,这也很好理解。

你或许会问,什么表外、同业、非标,这都什么东西?确实,在读银行研报的时候,你必须碰到这些名词,我们交易部老大陈琦推荐的一个公众号叫“三折人生”,我觉得挺好,你可以去里面看看漫画,一个晚上,包你懂。

顺便说一句,遇到名词动手查查,不要略过他,长此以往,研报通读,不吃亏!

今年的钱都爱银行

最后一个角度,我们把估值和资金放在一起说。也就几句话:

1.银行受冷落很久了,越是往日你对我爱答不理,越是明天我让你高攀不起!这是中泰证券戴志锋研报中取的图,基金持仓银行股的比例:

2.今年入市的增量资金,通常都是机构和老外,这类大资金。话说今年以来,一天就发上百亿、三百亿的基金可不少啊,6月份还有MSCI纳入A股,你让这些大资金买创业板的僵尸股?对不起,进去出不来啊。所以,银行股是很好的选择啊。

3.银行股动态估值不高。主流的观点一句话:15%的ROE,1倍的PB(大行),8倍的PE(银行整体),放眼全市场,还有比银行股更性感的吗?还有谁?

最后一个结论,可能让你失望

可是话说回来,目前银行股曲线的陡峭程度,已经成为我脑海中比较讨厌的那种了。当然,一轮行情的启动和终止都没那么容易,但是,上周“水煮旧闻”看完后还没感觉的朋友,您可一定得注意短线风险,我们作为研报的搬运工,目前确实搬不出来看空银行的理由,但是,还是那句话,我们看研报,一定不要贪。

最后我要用国信证券银行大表哥王剑的一段结论,结束本文。他在微信公众号文章《银行估值原理:入门篇》中有如下表示(齐齐鲁脱了水的):

1. 银行估值也是未来现金流折现。

2. 未来现金流主要是息差收入,好办。

3. 难办的是风险评估,无法量化,导致银行估值最后成了一场全市场的猜谜游戏。

4. 宏观经济是最重要变量。所以周期拐点会有巨大投资机会。

5. 所以,要很好地投资银行股,你首先得是一名优秀的宏观分析师。

看到这里,是不是有点泄气?别难过了,在很多次行情中,其实你都不必做先知先觉者,只需要感受水温。通过读研报,你完全可以把握到温度的变化。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)