|

|

通信板块:3G让通信板块如此美丽

我国主要城市的TD-SCDMA预建设有望在3月份启动,3G 网络建设的信息也会逐步明确,受相关信息刺激,通信板块有望成为下阶段的市场热点。

中信建投 戴春荣

中兴通讯近日宣布,在第三代移动通信(3G)中国标准的测试中,该公司研制的一款手机获得信息产业部颁发的首张双模双待机入网许可证。多方信息显示,我国将在3月份启动主要城市的TD-SCDMA预建设,主要城市预计包括奥运会的六个城市:北京、上海、天津、青岛、沈阳、秦皇岛,以及深圳、广州、厦门、保定等城市。

关于3G 网络建设的信息也会逐步明确,将可能带动相关通讯设备板块的又一轮行情。目前市场对3G 板块的关注力度越来越大,3G 有望成为下阶段热点。无论3G牌照何时发放,TD-SCDMA网络建设都会事实推进,预期07年TD投资160亿元。在3G刺激下,保守预测,07年通信设备行业利润增幅将达到20%或以上。

我们认为,投资通信设备行业,应特别关注以下行业特点:第一,作为完全竞争行业,已实现全球一体化,在行业集中度已经较高的基础上,行业巨头整合趋势仍在延续,目前在系统设备领域,主要是爱立信、诺-西(诺基亚-西门子)、阿-朗(阿尔卡特-朗讯)、华为、中兴等7-8家巨头对决,在激烈竞争中行业发展平缓是中期趋势,不过07年由于阿-朗、诺-西仍在整合期,短期业务可能受到一定影响,可能短期反而对华为、中兴有利;第二,国内3G建设,将带来07、08年(尤其是08年)行业发展的阶段性高峰;第三,3G为国内龙头设备厂商带来在移动领域腾飞的机会,尤其是受TD的拉动,国内系统设备厂商将由2G时代总份额的5-8%左右提高到3G时代的30%-40%,且由于CDMA2000有数家厂商退出,TD-SCDMA只有四家系统设备厂商,竞争激烈程度将明显好于WCDMA,厂商毛利率情况会较好,但3G等重大技术变革只是成为极少数公司的盛宴;第四,上市公司除中兴通讯等少数公司外,行业代表性不强,具备竞争优势和投资价值的公司并不多,一些上市公司正行走在被边缘化的路上,另有相当一些公司估值已经泡沫泛滥。

关注成长性溢价

国内3G牌照发放以及运营商重组的话题已经谈论了几年,到目前仍然是很不明朗。我们认为,与其不断地做猜谜游戏,不如重点关注上市公司内在竞争实力。通信设备行业,关注在全球视野下具有国际竞争力的优质上市公司;电信运营业,关注运营商内在质量与经营的改善空间。总体上,关注成长主题,对于具有优异成长性的公司,我们认为应该给予成长性溢价。当然如果3G牌照很快就发放下来,那么对行业的支撑更大。

07年应特别关注制度性变革对上市公司的影响,第一,07年实施的新会计制度,对上市公司影响重大,而新会计制度的一大变化核心,是公司基于自己的判断,对各项资产以公允价值计账,如对房地产等的价值重估,根据我们与上市公司的交流,对07年的影响多数正面;第二,可能在08年实施的内外资所得税并轨,对于中国联通、亨通光电、中天科技等,都会带来一定正面影响,尤其对于联通,联通目前实际所得税大致在30.6%-30.8%的水平,新政策实施后所得税率预计为25%,仅此一项,联通业绩可较目前所得税情况提高10%左右;第三,上市公司股权激励的实施,将对公司短期和中期业绩都带来重大影响,如中兴通讯;第四,07年可能实施的资产注入等,对相关公司的影响可能非常大。总体上,上述各项变革对相关上市公司短期业绩的变化基本上都是正面的影响,因此,我们认为对相关上市公司的业绩预测和估值可以在原有基础上给予一定溢价。

重点公司分析

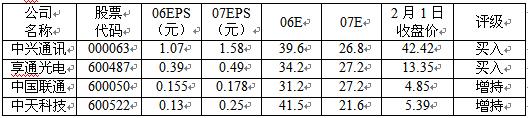

建议07年重点关注中兴通讯、亨通光电、中国联通和中天科技,我们继续给予中兴通讯和亨通光电买入评级,给予中国联通和中天科技增持评级。同时建议还可关注一些其他细分领域的优势品种。

中兴通讯:由于国际、国内两大推动因素,我们仍坚定认为公司业绩从07年开始出现至少3年的持续增长。国际市场,经过几年来的国际布局,公司在发展中国家和发达国家市场均实现重大突破,其国际市场地位、品牌知名度均在上升。预计07年公司国际业务收入仍将维持20-30%的增长;国内市场,07年TD将成重要收入增长点,假设07年TD总投资160亿元,其中55%投资于系统设备,中兴在TD系统设备上若获得40%的市场份额,则其07年在TD系统设备上有望获得30亿元的收入。另外,公司近期公布的股权激励修订稿总体对公司影响正面,对股东利益更为有利。我们预测公司06年和07年EPS为1.09元和1.65元(不考虑股权激励),1.07元和1.58元(考虑股权激励)。我们认为在目前的市场状况下,公司有理由充分分享“牛市溢价”,分享“中国溢价”。公司按07年业绩计算的合理估值水平,将一年目标价上调到50元。

亨通光电:光纤光缆行业国内第二,作为民营企业,严格的成本控制和营销能力是公司的两大优势,未来存在三重发展潜力,有望成为行业领跑者。一是向占行业利润80%的产业链上游,光纤预制棒产业延伸,预计该项目08-09年就可为公司带来大额的利润,届时公司业绩有可能实现跨越式增长;二是扩大产能及行业整合中的机会;三是开拓国际市场。我们预测公司06-08年复合增长率32.73%,预测06-08年EPS为0.39元、0.49元和0.69元(增发后)。我们看好公司未来的发展前景,以及公司管理层稳健经营的作风,维持“买入”评级。

中国联通:抛开对重组的预期,我们采取简单的思维逻辑,从联通本身经营角度观察,联通C网经过6年的艰难经营,已经开始盈利并步入发展轨道,将为公司带来新的增长点。近期新增用户数上升为市场带来良好的预期,不过联通C网新增用户数和手机补贴一直呈现翘翘板的状况,其对业绩的影响还需观察。由于预期07年市场竞争格局相对平稳,我们上调07年盈利预测,但认为3G带来资本支出增加、竞争加剧的影响将在08年体现出来,预测06-08年EPS为0.155元、0.178元和0.178元,增长率分别为19.2%、14.8%和0%,维持增持评级。

表一 通信行业重点上市公司评级

| Topview专家版 | |

| * 数据实时更新: 无需等到报告期 机构今天买入 明天揭晓 | |

| * 分类账户统计数据: 透视是机构控盘还是散户持仓 | |

| * 区间分档统计数据: 揭示股票持股集中度 | |

| * 席位交易统计: 个股席位成交全曝光 | 点击进入 |