|

不支持Flash

|

|

|

|

海运行业:在油价新低与BDI新高中受益http://www.sina.com.cn 2007年01月25日 18:21 证券导刊

近日今日投资强势行业排名显示,航运业排名强劲上升。由于近期国际原油价格出现较大幅度的下跌:1月11日WTI原油价格为51.88美元/桶。同时反映国际干散货运价水平的BDI指数出现了较大幅度的上涨: 1月11日BDI指数达到4647点,这两大有利因素促使航运业高速增长。

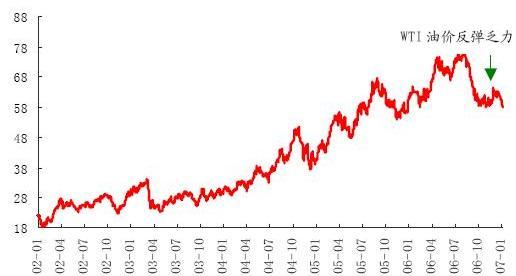

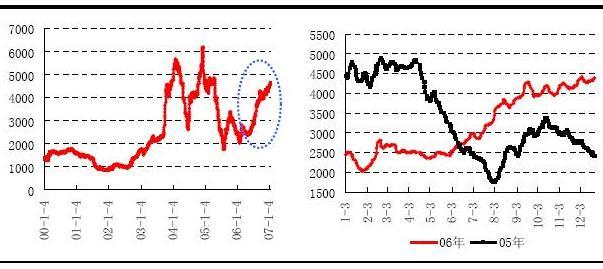

李向阳 原油价格继续下跌 由于欧佩克在减产力度上缺乏诚意以及美国东北部地区暖冬气候抑止需求,近期欧美原油期货盘中一度跌破50美元/桶。与此相反,国际干散货运价指数(BDI)进入新年以来叠创新高,1月4日BDI指数为4494,较06年末上涨100点。 图1:国际原油期货价格 预计07、08年原油价格均值分别为55、50美元/桶,燃油成本居高不下的航运公司大幅受益进入11月以来,预期当中的冬季取暖拥有高峰并未给国际原油价格带来上冲的动力。布伦特原油从最低点57.87美元/桶仅仅反弹到最高64.74美元/桶,反弹相当乏力。最新一期的世界银行年度报告预测,随着石油供应增加和需求减弱,2007年石油价格将维持在每桶56美元左右,2008年将降至每桶53美元。而全球第二大券商美林下调明年油价平均预估,由原本的每桶65美元降至60美元,主要原因是OPEC产油量与生物燃料使用双双增加而能源消耗则减速。 从历史经验看,原油价格在渡过冬季取暖期后往往回落幅度较大,因此07年上半年的油价均值将低于06年下半年,07年全年国际原油价格均值预计在55美元之间,08年可能进一步下降到50美元。2006年,中海发展和中远航运燃油成本占比预计分别为41%和32%,油价下降将使航运公司大大受益。 07年上半年BDI均值预计同比上涨20% 2006年,全球干散货市场乍寒还暖,上半年BDI指数承接2005年的下跌走势,继续大幅回落,均值为2496,同比下跌36%。下半年风云突变,BDI指数大幅回升,均值为3963,同比上涨52%。进入07年以来,国际干散货运价指数(BDI)继续创出反弹新高,1月4日BDI指数为4494,较06年末上涨100点。 图2:06年下半年国际干散运价指数BDI 06年上半年BDI指数的大幅回落与中国铁矿石进口谈判拖延至2006年6月份有很大关系,07年的铁矿石价格谈判已经结束,整个07年的铁矿石进口将恢复正常态势,有利于上半年干散货传统淡季时BDI指数的稳定。 另外,我们在年度策略报告中已经反复指出,07年干散货船舶运力增速将显著降低,市场景气程度有望进一步提高。 由此,我们预计07年上半年BDI均值为3000点,同比大幅上涨20%,全年均值为3500点,同比上涨10% 以干散货海运为主的公司07年上半年业绩将同比大幅增长 受制于2006年上半年大幅上升的油价和不断走低的BDI指数,以干散货为主的航运公司当期业绩同比大幅下跌。其中,中远06年上半年业绩下降幅度最大,为-47.14%,仅有0.37元。中海发展因为有油运和沿海运输业务、中海海盛因为主要做沿海运输业务,业绩波动远远小于中远航运。 单位:元 2006上半年EPS 2005年上半年EPS 同比变化 中远航运 0.37 0.7 -47.14% 中海发展 0.39 0.48 -18.75% 中海海盛 0.16 0.16 -6.25% 根据我们对07年油价和BDI指数的判断,以干散货为主的航运公司今年的业绩将同比增长,特别是上半年由于去年的低基数,增幅将尤为巨大。需要特别指出的是,我们在07年的业绩预测中假设运输费率上升5%和油价下跌10%,这一假设从目前情况看应该是较为保守的。 单位:元 2007上半年EPS 同比变化 2007年EPS 同比变化 中远航运 0.64 73% 1.35 43% 中海发展 0.50 28% 1.03 24% 中海海盛 0.18 13% 0.36 30% 重点公司点评 鉴于今、明两年干散货海运市场景气程度提高的预期,我们认为相关公司的估值水平可以相应提高到15倍。 由此,我们将中远航运和中海发展12个月的目标价位分别提高到22元和15元。特别是中远航运今年上半年的业绩同比增幅最大,季报和半年报都会非常靓丽,值得重点关注。 中海海盛尽管综合竞争力远逊于中海发展和中远航运,但经营相当稳健,资产非常干净,根据我们预测的07年EPS,公司主业的合理估值为5元。公司持有招商证券4%的股权,即每股含有0.21份招商证券股权,我们认为2007年招商证券将通过IPO上市,若招商证券按照总股本的25%发行新股,则招商证券上市后的合理价格为22-24元,则中海海盛每股净资产提高4.5-5元,综合公司基本面和其持有的招商证券股权两方面估值,我们认为中海海盛的合理价格为9.5-10元。给予推荐的投资评级。 中远航运(600428) 股价的驱动因素:BDI指数上涨、全球油价下跌、一季度业绩大幅度上涨、估值水平低。 全球干散货市场复苏,预期07年BDI指数平均达到3500点,同比上涨10%。受供需形势好转,06年下半年干散货市场BDI指数开始回升,从06年6月份的2000点上涨到07年1月5日的4539点。CLARKSONS预测07年干散货运力增速将从06年6.6%大幅度下降到3.9%,07年供需形势好于06年,预期全球干散货市场继续复苏。公司的多用途船和杂货船业务将受益干散货市场运价复苏,预期07年运价上涨10%。 预期07年燃油成本将下降:燃油成本是公司最重要成本,占公司06年成本的32.72%,06年公司业绩同比大幅度下降主要是来自于油价上涨。 06年8月份开始全球油价有下跌迹象,目前全球油价为18个月以来低点,未来油价可能继续下跌。06年WTI均价为66.09美元,预计07年WTI均价60美元,燃油成本下降将提升公司业绩。 特种船(半潜船、重吊船、滚装船、汽车船)业务期租水平持续上升,发展前景看好。这部分业务2006年中期贡献主营业务利润的30%。所处的市场基本处在供不应求状态,因此公司特种船业务从2003年以来期租水平呈现持续上涨态势,预期未来期租水平仍将呈现上涨态势。 预期07年一季度业绩上涨幅度超过50%:预计07年一季度BDI指数为4000点,同比06年同期的2440点上涨64%;预计油价持平或略有下降。我们预测出一季度每股收益为0.293元,同比增长67%。 估值及投资建议:公司70%的业务具有较强的周期性,按照一个周期内平均15倍P/E水平给予估值,;而对于30%业务周期性较弱,给予20倍P/E水平,计算出合理价格为20.95元。我们业绩预测时WTI的假设是07、08年60美元,目前油价呈现持续下降趋势,如果08年全球油价下跌到55美元,公司08年EPS为1.34元,按照上述方法计算出公司合理价格为22元。 中海海盛(600896) 中海海盛是海南省规模最大的航运企业,主要承运海南省电力工业所需的进岛煤炭和国内大型钢厂所需的出岛矿石及国内外化学品、沥青等特种运输货物,目前在海南省大宗散货运输市场的占有率超过60%,为该区域市场龙头企业。 公司拥有23艘、共计55万载重吨船舶。目前,公司的运力满足客户需求已经略嫌紧张,部分船只面临淘汰,因此公司有强烈的造船或购船欲望。从公司已经公告的情况看,公司未来几年大约有8艘、共计15.74万吨的船舶投入使用,新增运力占现有运力的比重约为30%。从预期的干散货市场情况看,公司新增船只将实现较好的收益水平。 公司的资产相当干净。截至2006年9月,中海海盛的资产负债率仅为7.43%,比中海发展和中远航运均低超过10个百分点。较低的资产负债率,为公司扩张船队提供了较高的财务杠杆。同时,现金、长期股权投资、固定资产等优质资产合计占资产总额的84%。长期股权投资的主体是招商证券股权等优质资产,固定资产的主体则是市场价格远远高于帐面净值的船舶资产。 中海海盛目前持有招商证券4%的股权,即每股含有0.16份招商证券股权,2007年招商证券通过IPO上市的可能很大。招商证券的上市将给公司带来资产减值准备冲回、投资收益增加、内在价值提升三个方面的有利影响。 07年的干散货运输市场依然景气,我们预计07年上半年BDI均值为3000点,同比大幅上涨20%,全年均值为3500点,同比上涨10%;同时,油价下跌也将给公司业绩带来正面影响,我们预计07年国际原油价格均值在55美元左右,08年可能进一步下降到50美元。 综合公司基本面和其持有的招商证券股权两方面估值,我们认为中海海盛的合理价格为9.5-10元,因此给予“推荐”的投资评级。 中海发展(600026) 散货业务因收购船队而大幅扩张:预计收购母公司船队的工作将在年底完成,届时公司散货运力将增长44%,总运力将增长21%。在将收购的42艘船中,有32艘用于国内沿海电煤运输,另外10艘用于国际干散货运输。这些船队原本就由公司代为经营,因此收购并不会影响其获利能力。公司沿海电煤运输船队一直供不应求,因此预计公司将在合适的时机买或造沿海煤炭运输船只,且预计运价将稳中略升。同时,公司将开始涉足国际干散货运输领域,公司已与首钢签订的铁矿石运输协议,因此公司07年将有需求新造国际干散货运输船只,在国际干散货运输市场前景乐观的判断下,公司此项业务前景乐观。另外,母公司尚有10艘干散货船租赁在外,此次未被公司收购,预计上述船只在2010-11年租约期满后亦将被公司收购,然因我们原预期公司将收购全部52艘散货船,因此我们将07年每股收益预期下调5%至1.04元。 可转债将于07年中发行,业绩摊薄有限:预计公司可转换债券将于07年中发行,转股期将从08年初开始,因此摊薄效应将主要表现在08年。公司拟发行20亿元可转债,假设转股价格为12元,则全部转股后股本将摊薄5%左右,好于我们原预期。因此,若假定可转债全部在08年转股,则公司全面摊薄的08年每股收益为1.17元(上调7%)。 公司评价与投资建议:假设可转债于08年全部转股,则预期06-08年全面摊薄的每股收益分别为0.83元、1.04元和1.17元。公司目前A股价格相当于07年每股收益和每股净资产预期的9.5倍和2.1倍。因公司产能扩充和市场需求前景乐观,我们仍旧将公司目标市盈率由9倍上调至15倍,同时参考07年每股收益预期,将12个月目标价上调至15元,该价格相当于07年每股净资产的3倍,与目前股价相比有较大的上涨空间,维持“增持”建议。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||