|

不支持Flash

|

|

|

|

军工业:持续五年以上的增长http://www.sina.com.cn 2007年01月25日 16:39 证券导刊

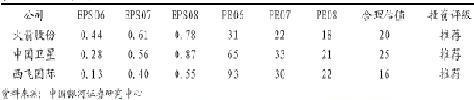

鞠厚林简介:清华大学经济管理学院MBA,先后在渤海证券、国都证券从事股票研究工作,目前在银河证券从事军工和专用装备的研究,成功推荐过天地科技、火箭股份和中国卫星等股票。在CCTV《中国证券》、《中国证券报》和今日投资财经资讯有限公司联合举办的“2005年度最佳分析师”评选活动中,荣获“行业最佳分析师”称号。 未来5-10 年,军工行业将呈现快速增长的态势,与其它行业相比,军工行业将呈现明显的抗周期特点,未来的整体上市将给相关上市公司带来爆发性增长机会。 银河证券 鞠厚林 2000年以来,随着国际政治对经济形势的变化,以及我国及周边国家和地区的政治经济形势也发生了明显的变化,在全球新一轮军事竞争、美国对亚太地区的战略进行调整、周边地区和国家的政治变化、以及我国经济实力快速增长的情况下,我国的国家发展战略及国防指导思想正在发生转变,国防军工从“服务于经济建设”转变为“一项重要的战略任务”,《2004年中国的国防白皮书》明确指出,中国政府将“继续适度增加国防费”。 2005年,我国的国防支出呈现较明显的增长,总金额达2474亿元人民币,增长幅度从前两年的11%左右提高到17%。充分显示了在新的历史时期我国政府加强国防建设和国防军事能力的决心。不过,与其他国家相比,我国的军费增长仅处于中等偏上的水平。我们认为,未来10年是我国国防建设加速追赶国际水平的关键时期,也是对前20年国防投入较少的“补偿期”。因此我们预计未来5-10年我国的国防支出将呈现快速增长的态势,年均增长率不会低于15%的水平,航天军工行业中与此相关的领域面临历史性发展机遇。 “国防资产证券化”提升上市公司价值 “国防资产证券化”是军工行业发展的大势所趋。由于军工和航天是战略性部门,难以产生直接的效益。如果军工航天事业全部依靠政府投资,将形成巨大的财政负担,甚至可能成为国家整体发展的包袱。近年来,我国政府也明确提出建立多元化、多渠道的航天投资体系。2004年6月经国务院批准,国防科工委和国家发改委联合发布的《国防科技产业政策纲要》中明确提出:推进国防科技工业投资主体多元化,鼓励社会资金参与国防科技工业建设,鼓励符合条件的企业改制上市。国家的“十一五”规划也明确提出:深化军工投资体制改革,推进投资主体多元化。 证券市场以其特有的公开化、公平化和市场化优势,将成为国防建设融资的重要渠道,国防资产证券化和整体上市将是建立多元化、多渠道的航天军工投资体系的最优选择。 上市公司面临发展的黄金时期。在2006年9月由国防科工委体改司主办、11大军工集团50多家上市公司参加的高峰论坛上一致认为:上市公司在企业制度、管理效率、融资能力、公司地位等方面有明显的优势,是国防科技工业运行体系中最有发展优势的群体,最终达成了“上市公司是盘活国防资产、吸引社会资本参与国防事业、推动体制改革的主力军”的共识。近期主要军工集团如航天科技集团、航天科工集团、中航一集团、中航二集团、兵器工业集团等在不同场合透露出越来越清晰的集团资产整体上市的信号。股改中,已有多家军工行业上市公司的大股东承诺将注入优质资产,如西飞国际、火箭股份、航天长峰、贵航股份等。 在大量优质国防资产有望进入上市公司的预期下,相关上市公司的资产质量和盈利能力将得到大幅的飞跃。在这一趋势的影响下,未来3-5年内将是国防资产证券化的黄金时期,大量的投资机会将在这一时期涌现。 资产注入成行业增长动力 以军工产品为主业的上市公司未来3年将保持20%-30%以上的增长,其中一些龙头公司将保持30%-50%的增长。但2006年以来军工行业上市公司的累计涨幅巨大,在很大程度上反映了公司未来一段时期的盈利增长,因此我们认为,除了个别在未来3年将保持50%甚至更高增长速度的公司以外,大部分公司由于现有业务增长带来的中短期上升空间有限。 由于航天军工资产注入上市公司的可能性较大,上市公司将通过收购集团公司的优质资产使自身的价值大幅提升,这是航天军工板块大幅上升的主要动力,也是未来该板块的主要投资机会所在。未来5-10年我国军工行业将处于快速发展的历史时期,尤其是未来3年,行业将呈现加速增长的态势。与其它行业相比,军工行业将呈现明显的抗周期特点。因此我们给予军工行业“推荐”的评级。 根据目前的发展态势,航天行业和航空行业在整体上市方面的步伐较快,在未来一、两年内将使上市公司的资产、盈利和总市值有大幅的提高。航天科技集团和航天科工集团各自扶持下属两家上市公司的意图已经比较明确,我们认为科技集团下属的火箭股份和中国卫星未来几年通过资产的扩张和价值的提升,有望达到300-500亿元的市值。科工集团下属的航天晨光目前也基本明确成为集团重点扶持的两家上市公司之一,值得重点关注。 火箭股份(600879) 公司是由中国运载火箭技术研究院经过重组而成的高科技航天公司,主要为运载、卫星和导弹系统提供电子元器件产品。2006年前3季度,公司主营收入增长12%,净利润增长33%,继续保持较快的增长速度。公司于2006年10月发布公告:拟非公开发行不超过8800万股股份,募集资金不超过10.85亿元。由于此次募集资金的大部分是用于新项目的投资,这些项目主要在1-2年以后产生效益,因此2008年以后,公司仍有能力保持25%-30%的增长。假设增发收购于2007年底完成,我们预计2006年-2008年公司的每股收益分别为0.44元、0.61元和0.78元,投资评级为“推荐”。 中国卫星(600118) 目前小卫星制造业务是公司收入和利润的主要来源,2005年小卫星收入占到了公司总收入的90%以上。子公司东方红卫星公司在小卫星制造领域,处于市场垄断地位。“十一五”期间,公司的卫星研制总量将为35颗左右,我们预计总收入为70亿元,5年的净利润为8.4亿元,2008年-2009年将是公司利润的主要释放期。 2006年以来,航天五院对公司的控制地位得以加强。五院在取得公司绝对控股权以后,将逐步兑现股改期间的承诺,公司将处于一系列资产重组与收购的实施阶段,2007年上半年基本完成公司“聚焦”卫星的重组。预计公司2006年-2008年的经营业绩分别为0.28、0.56和0.87元,投资评级为“推荐”。 西飞国际(000768) 公司主要业务为大中型飞机提供机翼等零部件制造,是国际大型制造商飞机的转包商,也是运七系列、新舟60等型号飞机主体零部件的唯一供应商,长期替麦道、空中巴士、德航等全球主要客机制造商生产各种零部件。未来两年随着我国与国际航空制造公司合作的深入,预计公司的国际转包业务呈现较快的增长。 中国将在“十一五”期间启动大型飞机研制项目。西飞凭借其在行业内的地位和技术将参与“大运”项目。这将成为公司业绩保持长期增长的重要动力。 在假设公司2007年初完成增发的情况下,预计2006年-2008年每股收益分别为0.13、0.40元和0.55元,投资评级为“推荐”。 表1 重点公司估值及评级

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||