| | |

| | | |

盈利能力分析 | | |

| | | |

| | | |

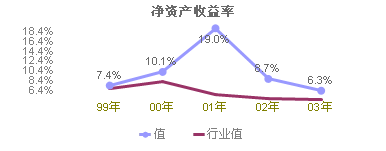

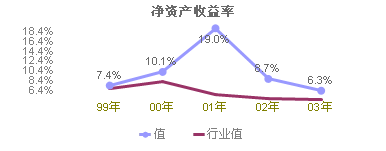

| 净利润/净资产 反映了股东权益的收益水平,是企业盈利能力指标的核心,也是整个财务指标体系的核心。用净资产收益率评价上市公司业绩,可以直观的了解其净资产的运用带来的收益。 |

| | | |

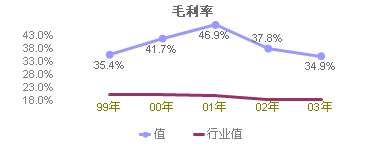

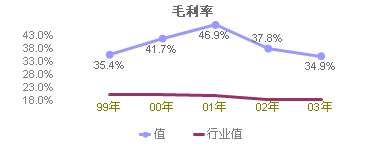

| 主营业务利润/主营业务收入 反映企业主营业务活动获利能力的指标,体现了企业的获利空间和基础。该比率指标具有明显的行业特点。 |

| | | |

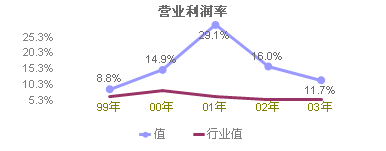

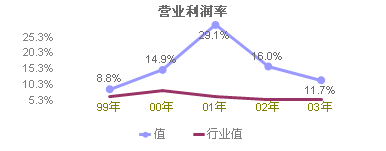

| 营业利润/主营业务收入 考核了主营业务和非主营业务的盈利能力以及成本费用,扣除了非经常性损益因素,综合反映企业具有稳定和持久性的收入和支出因素,所揭示的企业盈利能力具有稳定和持久的特点。 |

| | | |

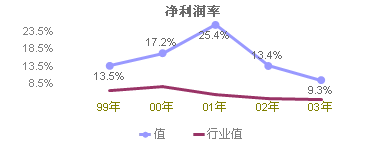

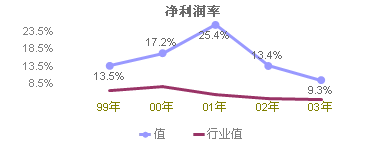

| 净利润/主营业务收入 反映企业主营业务收入的最终获利能力,该比率越高,企业最终获利能力越高。一般主要用于同行业公司之间进行对比分析。 |

| | | |

经营能力分析 | | |

| | | |

| | | |

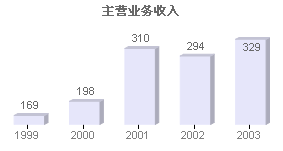

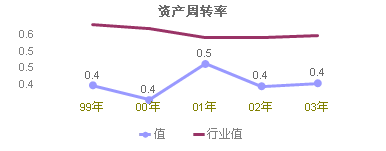

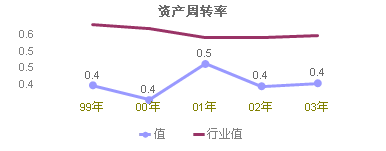

| 主营业务收入*2/(资产+上期资产) 该比率用来分析企业全部资产的使用效率。该比率应该越高越好,说明企业利用全部资产进行经营的效率较高,可与资产收益率结合分析。 |

| | | |

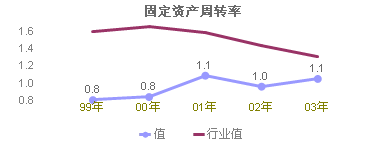

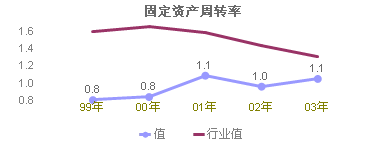

| 主营业务收入*2/(固定资产净值+上期固定资产净值) 反映企业固定资产周转情况,从而衡量固定资产利用效率的一项指标。该指标与企业偿债能力没有关系,但是与企业的运营能力密切相关。 |

| | | |

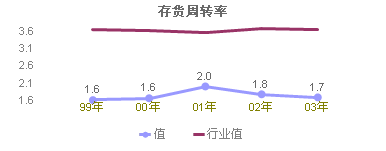

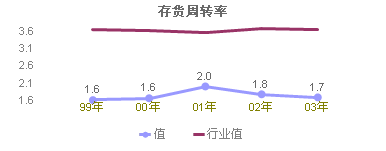

| 主营业务成本*2/(存货+上期存货) 反映企业销售能力的强弱,存货是否过量和资产流动性的一个指标,也是衡量企业生产经营各环节中存货运营效率的一个综合性指标。一般说来该项数值越高越好,但是不同行业之间差异较大。 |

| | | |

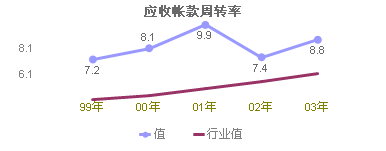

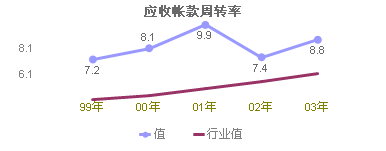

| 主营业务收入*2/(应收帐款+上期应收帐款) 反映了企业应收款变现速度的快慢和管理效率的高低,一般说来该数值越高越好。一般适用于同行业公司之间对比分析。 |

| | | |

现金流量分析 | | |

| | | |

| | | |

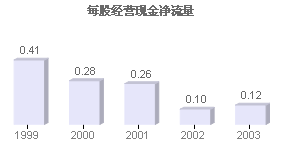

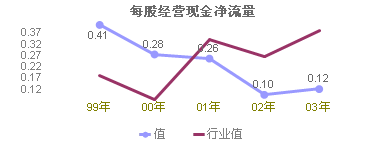

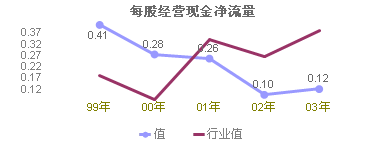

| 经营活动产生的现金流量净额/总股本 反映每一普通股获取的现金流入量,在反映企业进行资本支出和支付股利的能力方面,要优于每股收益。通常该数值要高于每股收益,并且作为每股盈利的支付保障,该比率越高越好。 |

| | | |

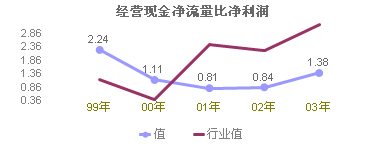

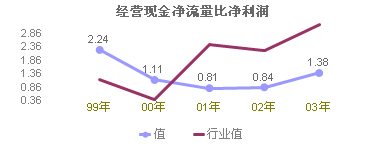

| 经营活动产生的现金流量净额/净利润 表示每一元净利润能形成的经营活动现金净流入,反映了企业主营业务的变现能力。通常说来,该比率指标越高越好。 |

| | | |

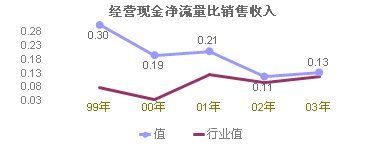

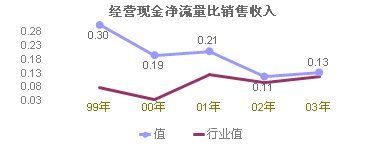

| 经营活动产生的现金流量净额/主营业务收入 表示每一元主营业务收入能形成的经营活动现金流入,反映了企业主营业务的变现能力。通常说来,该比率指标越高越好。 |

| | | |

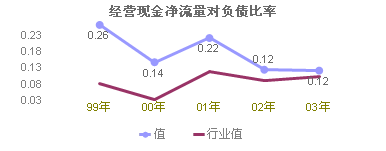

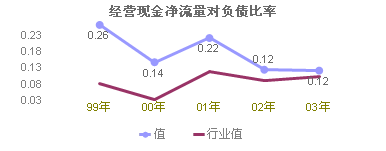

| 经营活动产生的现金流量净额/负债 反映了企业用当期经营活动产生的现金偿还公司债务的能力。从经营活动中产生的现金应该是企业长期现金的来源,一般来说,该比率越高,说明企业偿还债务的能力就越强。 |

| | | |

偿债能力分析 | | |

| | | |

| | | |

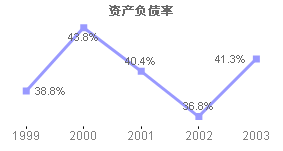

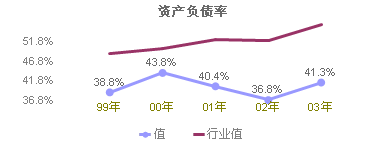

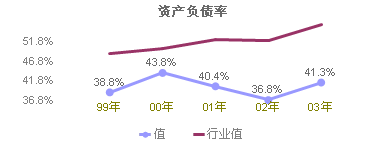

| 负债/资产 反映企业资产总额中,债权人提供资金所占的比重,以及企业资产对债权人权益的保障程度。该比率不能反映企业的偿债风险,通常认为该比率不应超过50%。在对该比率进行分析评价时,通常结合同行业平均水平进行。 |

| | | |

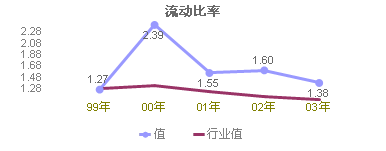

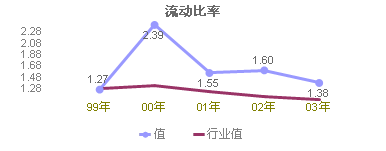

| 流动资产/流动负债 反映企业用可在短期内转变为现金的流动资产偿还到期流动债务的能力。就总体而言,该项比率过高反映了企业的资金没有得到充分利用,过低则说明企业偿债的安全性较差。一般来说,该比率应保持在2:1的比率。 |

| | | |

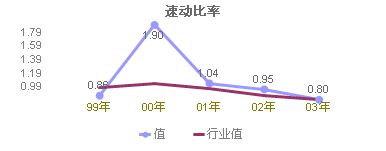

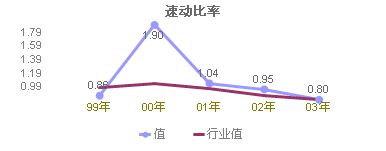

| (流动资产-存货)/流动负债 在速动资产中减去了变现能力较差且不稳定的存货、待摊费用等项目,所以速动比率比流动比率更能反映流动负债偿还的安全性和稳定性。一般来说,该比率的下限为1。 |

| | | |

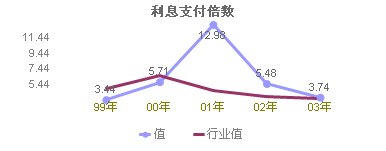

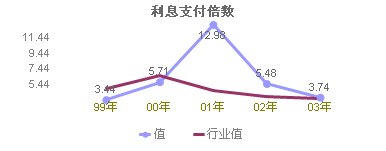

| (利润总额+财务费用)/财务费用 反映了获利能力对偿还到期债务的保证程度。既是企业举债经营的前提依据,也是衡量企业长期偿债能力大小的重要标志。从长远来看,该指标必须大于1,否则经营收益不足以支付利息,企业也就不能举债经营。 |

| | | |

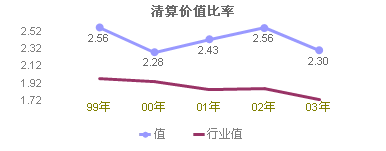

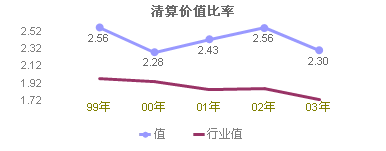

| (资产-无形资产及其他资产)/负债 该指标是对企业的长期偿债能力进行评价的更为稳健的指标。将企业偿债安全性的分析建立在更加切实可靠的物质保障基础之上。更谨慎、更合理的衡量企业对债权人权益的保护程度。 |

| | | |