“云锋有鱼杯”港股模拟大赛火热开赛,报名交易即有可能赢取60万大奖!【点此报名】

中国银河国际发布研报就先进半导体(03355)、华虹(01347)和中芯国际(00981)三家的第三季业绩做了点评,并表示建议投资者将观察名单由代工厂进行扩展。

具体而言,建议投资者将关注中电华大科技(00085)、晶门科技(02878)和上海复旦(01385)、材料企业中航国际控股(00161)旗下的深南电路和设备生产商ASM 太平洋(00522),以捕捉增长潜力。

至于代工厂,在股价调整后,建议投资者等待更好的重新进场机会。短期而言,虽然产能上升或行业景气波动可能会影响中芯国际的经营利润率,但其长期前景依然乐观。在经营业绩稳定性方面,华虹比中芯国际优胜。但若投资者希望寻找一些通过提升先进工艺发展来实现内地业务增长的股份,中芯国际是较佳的选择。

各公司的指引不尽相同,但市场对各股份的反应相若

三家领先的香港上市半导体代工厂——先进半导体(03355)、华虹(01347)和中芯国际(00981)均公布了2017年第三季业绩,并提及了今年第四季的展望。各公司的经营业绩在第三季继续分化,不同公司管理层给予的指引也不尽相同。

华虹管理层维持对2017年第四季和2018年初的正面指引,先进半导体管理层对2017年第四季前景维持审慎乐观,但中芯国际管理层指出短期前景(特别是2017年第四季和2018年第一季)存在不确定性。

根据我们的理解,它们表现分化是由于各自的技术工艺、产品组合、产能扩张计划和客户组合不同所致。在目前,由于供应链(IC设计+代工厂+封装和测试)的成本结构更为正面,8寸晶圆的产能仍然很紧张。似乎12寸晶圆的产能在短期内将面临更大的竞争,但这种情况很可能会改变,而封装和测试部门的成本会下降。我们相信,较低的技术工艺(华虹)在全球同业之中的竞争较少,这种情况可能会在2018年持续。

预期使用较低技术工艺的代工厂(特别是华虹)在未来几季的经营业绩将会优于中芯国际,主要由于前者有较好的市场定位和较稳定的盈利能力。因此,在多家代工厂中,华虹的股价有望在短期内跑赢中芯国际。

中芯国际最新的指引弱于预期,这或会拖累香港IC相关股的投资情绪一段时间。但我们认为,内地政府将会继续推动高端上游电子元器件本土化,而整个IC供应链将成为这趋势的受益者之一。

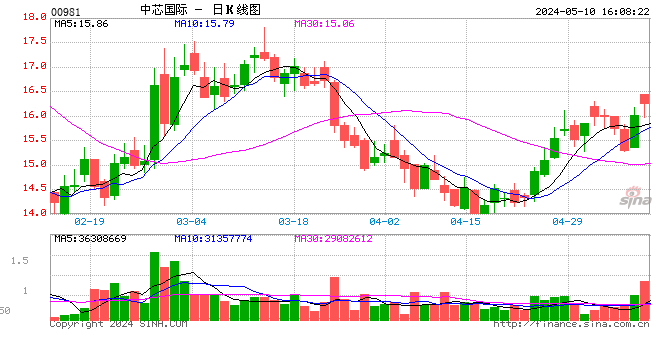

中芯国际(00981)

中芯国际公布2017年第三季业绩显示,公司第三季收入为7.697亿美元,较第二季的7.512亿美元环比上升2.5%(接近之前指引区间的上限),并较2016年第三季的7.748亿美元同比下降0.7%。公司2017年第三季毛利率为23.0%(低于之前指引的23-25%),环比下降2.8个百分点,部分是由于产能利用率下降所致。中芯国际的产能利用率在第三季下降到83.9%(第二季为85.7%)。

第三季净利润为2590万美元,高于我们预期的2320万美元。我们认为,第三季业绩优于预期是由于营运费用下降所致。28纳米晶圆的销售提升,为第三季业绩带来提振,28纳米晶圆收入占总收入比例由2017年第二季的6.6%上升至第三季的8.8%。中芯国际管理层指出:a)预计2017年第四季收入将按季上升1%至3%;b)毛利率介乎18%至20%之间;c)营业费用为2.04亿美元至2.10亿美元(不包括员工奖金、政府补贴和出售收益)。

第四季指引低于我们及市场预期,特别是毛利率的指引,我们认为这是由于产品组合转变、折旧费用增加和价格下降所致。管理层称,由于分担了第四季的28纳米晶圆研发费用,非控股权益为4800万至5000万美元。根据管理层指引,折旧费用为2.55亿美元,全年折旧9.75亿美元。

中芯国际管理层没有就2018年第一季提供量化的指引,但由于移动通信行业在该季作出季节性调整,该季将是一个淡季。然而中芯国际管理层仍预计,未来3 - 4年收入的年均复合增长率将达到20%,而利润率有望在2018年反弹。

电话会议期间,中芯国际管理层指出,公司的战略目标包括保持盈利能力、收入增长和其领先技术的收入比。在28纳米平台方面,Poly SiON正处于批量生产阶段,HKC +已在第三季开始风险生产。中芯国际管理层预计,第四季28纳米产品收入将占收入的10%。中芯国际已经开始22纳米晶圆的研发工作,并将在2019年开始14纳米FinFET的生产,14纳米工艺技术节点将进入风险生产阶段,而2019年的时间表将保持不变。 管理层指出,中芯国际仍将是IC供应链本土化的受益者,未来几年内地的无晶圆厂模式产业将以20%的年均复合率增长。

管理层还指出,在2017年9月,公司发布了首款NB-IoT芯片,该芯片由中兴通讯设计。该芯片是基于中芯国际的55纳米ULP + RF + eFlash技术生产,可用于智能电表、共享自行车、智能设备、智能城市等领域。中芯国际和领先的模拟IP供货商成都锐成芯微科技股份有限公司(ACTT)宣布,推出基于55纳米嵌入式闪存平台解决方案。

中芯国际2017年晶圆代工厂资本开支指引维持23亿美元。公司的资本开支预算是基于对客户的承诺,部分开支将可与合资伙伴共享。中芯国际2018年资本开支将不会较2017年大增。中芯国际在确保原始晶圆供应方面没有遇到任何困难,近期晶圆供应紧张对中芯国际并无影响。

华虹(01347)

华虹2017年第三季营业额为2.099亿美元,创历史新高,较第二季的1.981亿美元环比上涨6.0%(优于之前的指引),并较2016年第三季的1.853亿美元同比上涨13.3%。公司2017年第三季毛利率为35.2%(高于此前指引的33%),环比上升2.0个百分点,主要是由于产品结构改善、利用率高企和平均售价上涨所致。2017年第三季营业费用为2930万美元,环比上涨7.2%,主要是由于雇员成本上升和人民币升值所致。第三季净利润为3530万美元,环比上涨2.3%,同比上涨18.5%。

不过我们想指出,第三季净利润的同比增幅受到股息预提所得税上升所影响。华虹管理层提到,在2017年第四季,各业务继续呈现强劲增长态势,市场对应用、智能卡、智能卡IC、MCU、超结IGBT和电源管理IC的需求均旺盛。 华虹管理层预计,2017年第四季收入将增长约3%,毛利率在33%至34%之间。据华虹管理层表示,2017年第四季毛利率环比下降,是由于市场年终活动如奖金和产品组合变化所致。

总的来说,鉴于需求强劲,华虹管理层预计公司的平均售价将在2017年第四季和2018年上半年持续改善。华虹正试图通过去瓶颈来扩大产能,同时公司也在寻求并购机会(母公司拥有一家12吋晶圆厂)。 鉴于下游需求强劲,华虹试图将盈利能力最大化。华虹将于2017年年底前增加2-3万片晶圆产能。管理层将更聚焦于盈利能力,而非只集中提升销售。

长期看中芯国际是较佳选择

在中芯国际公布第三季业绩后,市场的反应较为负面,这也拖累了香港IC相关股的投资情绪。然而,考虑到它们的股价自今年10月以来录得明显涨幅,此轮调整并不令人意外。在中芯国际公布三季报及下调今年第四季业务指引后,我们看到市场陆续下调公司的盈利预测,因此中芯国际的股价在短期内或仍然波动。

我们也认同,中芯国际于今年第四季至2018年上半年之间的经营业绩或没有重大改善,但我们仍然对香港的IC相关公司(包括IC设计公司、材料商、铸造厂和设备)抱持较正面的看法,因为在内地政府的政策支持下,它们在长远而言将是进口替代的主要受益者。我们也相信,物联网、5G和车联网等新应用将为本土供应链带来新的需求。

短期而言,虽然产能上升或行业景气波动可能会影响中芯国际的经营利润率,但其长期前景依然乐观。在经营业绩稳定性方面,华虹比中芯国际优胜。但若投资者希望寻找一些通过提升先进工艺发展来实现内地业务增长的股份,中芯国际是较佳的选择。

现时中芯国际和华虹半导体的市净率处于数年高位,因此我们认为投资者应会视近日的调整为重新进场的机会。我们仍建议客户将观察名单从代工厂扩展至IC设计公司中电华大科技(00085)、晶门科技(02878)和上海复旦(01385)、材料生产企业中航国际(00161)旗下的深南电路和设备商ASM PACIFIC (00522)。

进入【新浪财经股吧】讨论

责任编辑:白仲平