联合医务(00722)的年报盈喜已发布了一个月,纵然纯利较上年同期大幅增加约600%,但不巧的是,发布当天就遇上紧张的“地缘政策”,自己的股价不升反降,被误杀下挫2个点。

好业绩难逃黑天鹅的围捕,紧接着,MSCI明晟在公布全球微型股指数成分股检讨结果时,又给联合医务的伤口上“撒了一把盐”——你被剔除微型股指数了,并表示所有变动将于8月31日收市后生效。

一波接一波的挫折,压得联合医务“连呼吸都会痛”,就在市场以为这些事情都会过去,近日,港交所也找上门——你股权貌似有点集中啊!什么?股权集中,我们公众持股比例现在约为16.67%!哦,好吧,好像是低于港交所上市规则第8.08(1)(a)条指定的最低百分比。

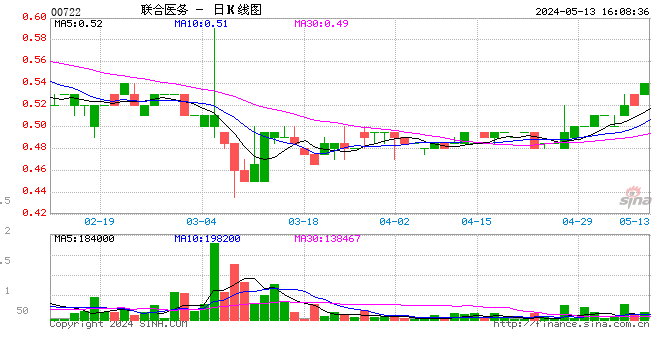

如此多的“事故”,联合医务股价自然被拖累。智通财经观察到,盈喜发布至今的26个交易日,该股跌破19个点,总量才657万股,总额155.42万港元,与3-4月份的直线爬坡大相庭径。

看到这样的盘面表现,难道联合医务真是“人老珠黄”,毫无翻盘希望?在得出答案前,老规矩,不妨从智通财经的分析中自行判断。

净利增长靠卖资产,其他业绩预计不算差

对于联合医务的2017财年的业绩预告,相信很多人都看懂了,即“可售资产”。期内,该公司出售事项带来的约4620万港元的收入。

智通财经曾分析过,2016年9月,联合医务引进新创建(00659)成为凤凰医疗(01515)联合合资公司的新合资伙伴,而合资公司将易名为联合医务(北京)。根据认购及购买协议,公司同意以代价5500万元人民币认购认购股份,而新创建同意于认购完成后以代价5500万元向公司购买销售股份。

紧随销售完成后,联合医务(北京)将分别由公司、凤凰医疗及新创建拥有50%、30%及20%权益,而联合医务北京将成为公司的非全资附属公司。

俗话说“团结就是力量”,三个人肯定比单打独斗强。可倒来倒去,结果并非如此。12月中旬,新创建附属公司拿1.1亿元人民币的代价与联合医务中国订立认购协议,拿到联合医务中国的20%权益。

你以为是真心发展?那就错了,认购一完,联合医务中国、新创建附属公司又与联合医务(北京)订立终止协议。也就是说,新创建附属公司不在与联合医务(北京)有关系,附属公司拿钱走人。最终,联合医务(北京)的股权就由联合医务中国及华润凤凰医疗附属公司共有,分别占据70%及30%权益。

新创建退出,联合医务赶紧与相关机构订立买卖协议,出售联合医务管理(其持有北京诊所)的全部已发行股本及联合医务管理第三(其持有上海诊所)的全部已发行股本以及其各自相关股东贷款。

至此,“可售资产”项目完成,一下赚了4620万。

虽然是净利润增长来源多靠“可售资产”,但智通财经细致发现,联合医务2017财政年度经调整EBITDA增加约10.5%,预期2017财政年度取得总收入约5.14亿港元,同比增加约13%。

在盈喜公告中,该公司直接表明“经调整EBITDA增加主要是由于经营业绩整体的改善所致。”那改善多少,还得等待最终年报数据的披露。但从2016年12月31日止的中期数据中还是可以看出点门路的:

期内,香港及澳门企业医疗保健解决方案服务业务中期收入为1.5亿港元,增加7%;经营利润为1780万港元;香港及澳门临床医疗保健服务的收入为1.14亿港元。结合香港、澳门医疗保健趋势趋势以及在香港九龙新成立的专科医疗中心运营趋于成熟,智通财经还是坚持认为,这两块的业绩是完全有可能增长的,相信对2017年财报是一个有利补充。

中国体检业务期内录得1810万港元的收入,较收购期相比增加了7.1%;中国企业医疗保健解决方案及临床医疗保健业务处于开发阶段,收入还没有体现。但有华润凤凰医疗这位好伙伴的扶持,这块的收入同样会扩大,最终充实账面。

公众持股量问题不会威胁到股价安全

业务总体呈现正面发展,但近日,联合医务在此前港交所询问的基础上,自发表示,“公司的公众持股量约为16.67%,低于上市规则第8.08(1)(a)条指定的最低百分比。”

智通财经查阅,目前联合医务最大股东为主席、行政总裁兼执行董事孙耀江,约2.46399343亿股,占该公司已发行股本总额的约33.29 %,具有绝对的控制权;而Snow Lake集团╱马先生拥有1.18132亿股,占该公司已发行股本总额的约15.96 %,属于第二大股东,高于华润凤凰医疗的15.96%。

流通股中总数为1.23397亿股,只有16.67%。而按港交所上市要求,无论何时,发行人已发行股本总额必须至少有 25%由公众人士持有。简单来说,流在外面的筹码必须高于25%,否则就是“股权集中”。那联合医务自然就存在公众持股量低的问题。

也许,你会说港交所在一定程度上可以酌情接纳这种股权集中的情况。没错,但并没有那么简单,按港交所上市规则8.08(1)(d)规定,如发行人预期在上市时的市值逾100亿港元,另外交易所亦确信该等证券的数量,以及其持有权的分布情况,仍能使有关市场正常运作,则交易所可酌情接纳介乎15%至25%之间的一个较低的百分比。

上市的市值有100亿港元就可以酌情考虑持股低的问题?其实,这还需要达成一定条件,发行人须于其首次上市文件中适当披露其获准遵守的较低公众持股量百分比,并于上市后的每份年报中连续确认其公众持股量符合规定。一句话,以上市就是“百亿”级别,并且股权在招股书中已经说清楚了,每年记得披露的企业可以这么干。

可是,联合医务显然达不到8.08(1)(d)的要求,因为就哪怕该公司股价最高的4.31港元时,市值也不过31.8亿港元,与100亿相差甚远。

说到股权集中的后果,除了危害“韭菜”利益,还会被港交所强行停牌。智通财经查阅港交所主板有关长时间停牌公司的报告发现,山水水泥(00691)、太睿国际(01010)、自然美(00157)以及泛海酒店(00292)等全有过因公众持股不足而停牌的历史,其中山水水泥、太睿国际仍在停牌中。

但这些停牌公司的停牌情况不同。以泛海酒店为例,在公众持股跌破25%之后,其依然交易将近一年才停牌。早在2015年1月7日,因部分股东所持股份不被看作公众持股,泛海酒店的公众持股数目降至16.69%;此后历经13则公众持股最新状况公布后才停牌。其间,公众持股量不断变化。2015年2月6日,公众持股降至16.685%;11月4日,公众持股比例微跌至16.024%;而2015年12月29日,其公众持股再度跌至14.715%,12月30日,泛海酒店被停牌。不仅“害人”,而且“害己”。

所以,看到如此多的“惨痛”案例,相信联合医务很快就会解决这种事情,况且这样的事情已经是年内第二回了。同时,作为三股东的华润凤凰医疗也会助其“退险”,毕竟,华润凤凰医疗2017年中期业绩暴涨多半是因该公司股价上涨带来的公允值收益。

因此,从这些角度出发,随着股权集中问题解决以及全年业绩大涨,回到全球微型股指数的怀抱也绝对只是时间问题。

进入【新浪财经股吧】讨论

责任编辑:黄建华