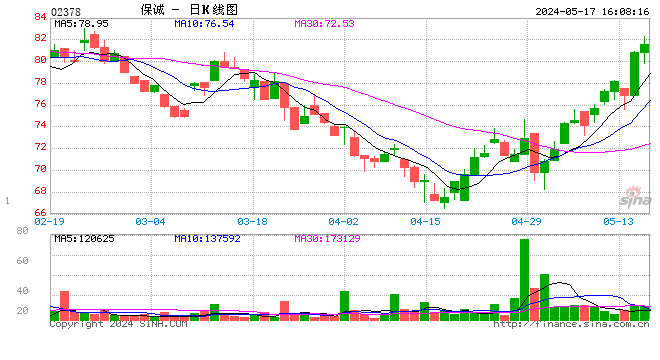

虽然保诚每股股价常年居于港股TOP5甚至TOP3,但其股票成交量之低,时常让投资者诧异。

以9月11日为例,友邦日成交量为1932.96万,保诚日成交量却仅为3500,不及友邦的五千分之一。以保诚每手股数500计算,这一天下来只成交了7手。再往前翻看,保诚更是时常出现零成交量。分析其中原因,不仅关乎“历史”,还与保诚这只股票的特点相关。

“货”都不在香港

智通财经了解到,保诚除了在香港上市之外,还在伦敦、纽约、新加坡分别上市。

保诚在伦敦证交所的代码为PRUDENTIA,流通盘为25.35亿股,占总股本98.03%,截至9月11日流通值为452亿英镑。

保诚伦敦股市走势图,行情来源:Wind资讯

保诚在纽交所的流通盘也是25.35亿股,占总股本的98.03%,截至9月11日流通值为588亿美元。

保诚美国股市走势图,行情来源:Wind资讯

在新加坡证券交易所,保诚的流通盘也是25.35亿股,占总股本的98.03%,截至9月11日流通值为598亿美元。

保诚新加坡股市走势图,行情来源:Wind资讯

而在港股市场,保诚的流通盘仅有0.51亿股,占总股本的1.97%,截至9月11日流通值为93.7亿港元。货都不在香港,也难怪流通量时常为零了。

保诚香港股市走势图,行情来源:Wind资讯

四个上市地点,为什么光香港的流通盘这么小?这要从保诚和友邦的一段往事说起。

欲鲸吞友邦,在香港“介绍上市”

保诚是英国最大的保险公司,创立于1848年,业务以人寿保险和基金管理为主,在英国、美国、亚洲和欧洲大陆等其选定的市场中提供零售金融服务和基金管理服务。1924年,保诚在伦敦证券交易所上市;2000年,保诚在纽约证券交易所上市。

2010年,保诚差点就成功收购友邦。它提出以355亿美元的收购价,如果成功,这就是史上最大金额保险业并购案,后来保诚又降价到303.75亿港元。

这次“鲸吞友邦”计划也促成了保诚在2010年5月25日于香港和新加坡两地同时上市。宣布收购友邦的计划后,保诚在香港和新加坡上市,是希望在亚洲获得更高估值,不过这桩收购最终没有达成。

此次保诚采取了“介绍上市”,即公司不通过发行新股来筹资,而是将保诚在伦敦证交所上市约1亿美元股票进行转换。根据当时的报道,截至2010年5月24日,已有近5100万股股份转移至香港,占全部已发行股本约2.01%。

当日,保诚在香港及新加坡挂牌以介绍形式上市;其香港股价收报57.20港元,成交额6232.56万港元,成交量为106.81万股。该股开盘报59.70港元,与其在伦敦市场收盘5.3英镑(合59.69港元)基本持平,全天最高报59.85港元,最低报59.60港元。

介绍上市或许是条捷径

什么是介绍上市?投资者眼中的IPO,一般是会发行新股并作公开发售,不过介绍上市的方式就比较独特。

“介绍上市”(way of introduction)的不同之处,在于公司不会发行新股,只是企业股东将本身的旧股申请挂牌买卖,从一定层面来说,不再涉及融资。

根据港交所的规定,“介绍上市”分为三个形式:一是申请上市的证券已在一家证券交易所上市,争取在另一家交易所上市,或为同一交易所的“转板上市”。二是“分拆上市”,即发行人的证券由一名上市发行人以实物方式,分派给其股东或另一上市发行人的股东。第三种方式则为换股上市。即由海外发行人发行证券,以交换一名或多名香港上市发行人的证券,而该等香港发行人的上市地位在海外发行人的证券上市的同时将被撤销。

实际上,如果让上市公司选择放弃融资而采用介绍上市的方式,也将会另有所图。

根据公开资料,要想得到当局准予以这种方式上市,必须满足的基本条件有:准备上市的证券,需要有一定数量已被广泛持有,即假定证券上市时市场会有适当的流通量。而按照此前的上市案例,介绍方式上市往往会与私人配售一起安排运用,以实现可选择最有利的上市时间和选择股东组合的目的。

于是急于上市的公司会把最少25%的股份以私人配售方式售予有兴趣的投资者(多为机构投资者,如基金或证券商),然后再向交易所申请介绍上市。这种做法可安排在短期内进行,节省了排队等候上市的时间,也可避免新股上市后因散户急于套现的抛售压力。

近年有不少早已在新加坡或英国上市的股份,以“介绍形式”在港作第二上市,即企业要将部分在新加坡或英国交投的旧股,转到香港买卖。

这部分上市公司中,有的是想获得更高的估值,比如保诚。

有的上市公司却是被逼无奈。比如2008年因金融危机而停止上市计划的广汽集团则抓住骏威汽车私有化时机,以相对便利的方式和低的成本,理顺公司多年来遗存的广州本田架构问题,并取得境外的上市地位,可谓是最快、成本最低的方法。

八次分红近627亿“圈粉”

相关人士分析,除了介绍上市,保诚在港股市场流通量低或许还跟以下三个因素有关。

1、派息稳定

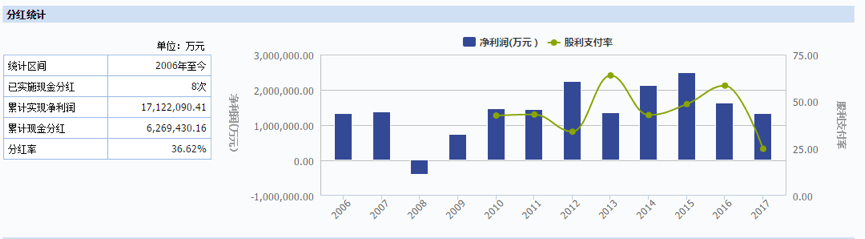

此外,流通性低也和保诚一向稳定的派息风格相关。从2010年登陆港股以来,保诚每年都有稳定派息,其中2015年的股息支付率更是高达40.28%。

保诚派息统计,数据来源:Wind资讯

保诚派息统计,数据来源:Wind资讯

智通财经了解到,保诚从2006年至今已经分红8次,累计实现净利润逾1712亿,实现分红近627亿,分红率达36.62%。

分红统计,数据来源:Wind资讯

港股市场中有两类投资者,一类追求的是短时间内的绝对收益,这类投资者大多靠事件因素来赚取股票上涨的差价;另一类投资者则追求长期稳定的收益,看中的是公司的基本面和长期经营状况,说白了就是冲分红派息而来,所以投资者把股票买到手后,都不愿意交易,也导致降低流通性。

2、员工认股计划

港股流通量低与保诚员工认股计划也有关系。智通财经了解到,保诚每一位员工只要工作满三年且符合要求,就可以参与保诚股票认证,选择每月认购,无论职位,最高认购500英镑的等值股票,认购年期可以是三年或者五年;满了年期后才可以出售股票。到那时候如果股票比原来的增长了,员工自己赚取收益,但是如果股票比原来跌了,公司会补还差额给员工损失那部分,所以基本上所有员工到了资格,都会认购而且选最高额度。这样一来,员工认股计划就锁定了保诚的流通盘,而且每月还会不断买入。

类似“员工认股计划”的激励制度已经成为不少港股上市公司的选择。比如碧桂园(02007)在2014年10月起推出“同心共享”制度,所有新获取的项目均采取跟投机制,项目经过内部审批定案后,集团投资85%以上,员工跟投不超过15%的项目股权,共同组成项目公司,同股同权,“成就双享”。制度推行后,碧桂园的市值和股价一路走高,目前已突破12港元。

碧桂园股价走势,行情来源:富途证券

3、散户比例低

截至9月11日收盘,保诚在港股报价183.80港元,一手500股,即买一手保诚就需要花费91900港元,凭这个条件,就足够把大多数散户拦在门外。事实上保诚的股票持有者也是机构投资者、富豪居多,据说李嘉诚也重仓保诚。估值方面,根据Wind数据,保诚的市盈率(TTM)仅为16.74,低于19.77的行业平均值,依然具有升值空间。

进入【新浪财经股吧】讨论

责任编辑:马婕