本文来自“ 泽平宏观”,作者为武珣。

摘要

1、 目前我国煤炭行业产能利用率偏低

据中煤协的统计,截至2015年底,全国的煤炭总产能为57亿吨。2016年煤炭行业去产能2.9亿吨,2017年计划退出1.5亿吨。2016年我国的原煤产量33.6亿吨,相当于产能利用率仅为62.1%。行业产能利用率偏低的主要原因可能是2009年的大规模经济刺激打乱了煤炭行业的自然发展趋势。

2、 近年来煤炭行业的供给出现了一定的收缩

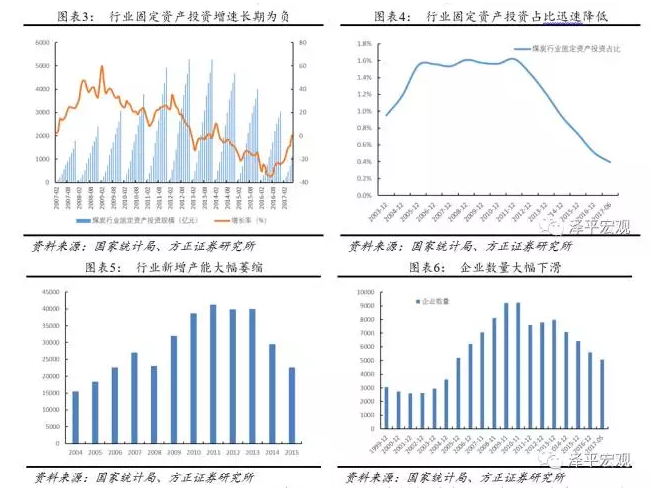

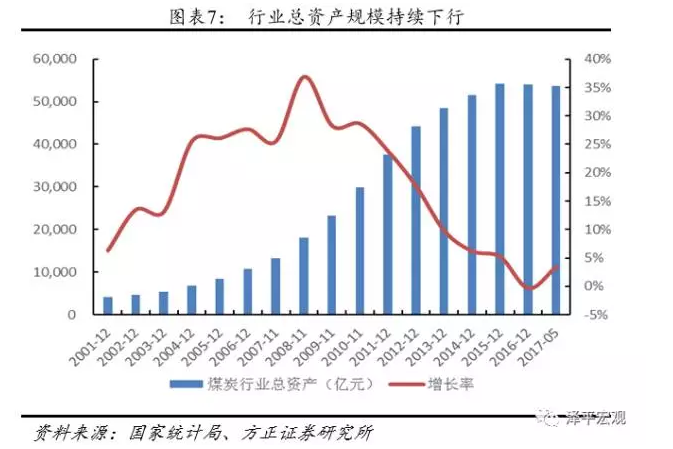

行业的固定资产投资长期保持负增长,相对占比则是从2011年以来迅速下滑。总资产方面,行业总资产增长率在2008年被大幅拉高,之后增速一路下行,至2017年5月已经连续负增长超过2年。煤炭行业无论是新增投资还是现有的资产规模都出现了一定程度的收缩。

3、 供给侧改革有望加速产能出清

我们认为,煤炭行业的去产能进程相对较为缓慢,主要原因在于行业内国企偏多。截止2015年末,煤炭行业当中的国有企业资产占比近七成。本轮的供给侧改革是政府层面强力推动的,将会对行业的供给端产生实质性影响。

4、 盈利触底反弹,降杠杆任重道远

自2016年中供给侧改革以来,煤炭行业的盈利状况得到大幅改善。2016上半年煤炭行业的利润总额累计仅为97亿元,下半年实现的利润总额则达到993亿元,涨幅超10倍。杠杆率方面,截至2017年5月,煤炭行业的资产负债率为68.6%,较2016年中的历史高点下降约1.6个百分点,行业的资产负债率正稳步下降中。但目前煤炭行业的资产负债率在工业企业当中仍然较高,降杠杆仍任重道远。

5、 行业龙头将优先受益

在煤炭行业供给侧改革的大背景之下,大型龙头煤炭企业将优先受益。首先,大型煤炭企业的兼并重组是煤炭行业去产能的重要方式,行业有望形成强强联合,强者恒强的竞争格局。此外,随着环保、安全生产、能耗控制等市场化措施的逐渐趋严,小型煤炭企业的生存空间被大幅积压,盈利能力远低于设备先进的大型矿井,在未来的竞争中的劣势会逐渐显现,行业中的大型优质标的将不断受益。建议关注低估值龙头企业;煤电联营或再临风口,建议关注相关标的;长流程钢材需求改善超预期,建议关注冶金煤相关标的。

正文

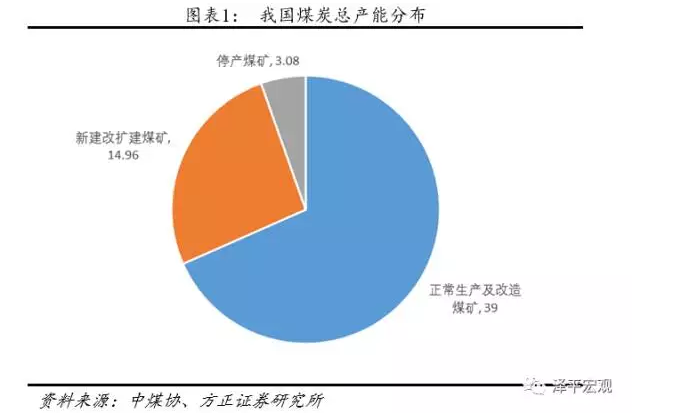

1 我国煤炭产能现状

据中煤协的统计,截至2015年底,全国的煤炭总产能为57亿吨。其中,正常生产及改造的煤矿39亿吨,停产煤矿3.08亿吨,新建改扩建煤矿14.96亿吨,其中约8亿吨属于未经核准的违规项目。2016年煤炭行业去产能2.9亿吨,2017年计划退出1.5亿吨。2016年我国的原煤产量33.6亿吨,相当于产能利用率仅为62.1%。

2 产能过剩原因分析

我们可以比较明显的观察到煤炭的需求演变。需求的统计口径是表观需求量(=产量+进口量-出口量),增速在2003年达到顶点后进入了明显的下行通道。然而,下行的趋势在2009年被打破,当时政府推出了大规模的经济刺激计划,下游的水泥、钢铁等行业需求大增。我们认为,近年来的煤炭消费量的持续下行甚至负增长实际上只是在经过大幅扰动之后对长期趋势的一种回归。

3 煤炭行业的供给收缩

通过多维度的指标观察可以发现,煤炭行业近年来产能开始逐渐收缩。煤炭行业固定资产投资的绝对量长期保持负增长,而相对占比则是从2011年以来迅速下滑。根据国家统计局数据,煤炭行业2015年的新增产能仅为2.26亿吨,较2013年下滑43.3%。截至2017年5月,煤炭行业的企业数量为5058个,较2016年末下降9.5%。

总资产方面,行业总资产增长率在2008年被大幅拉高,之后增速一路下行,至2017年5月已经连续负增长超过2年。

4 供给侧改革加速产能出清

我们认为,煤炭行业的去产能进程相对较为缓慢,主要原因在于行业内国企偏多。根据我们的统计,2015年煤炭行业产量排名前10的企业全部是国有企业,2015年全国煤炭行业的总资产规模为5.4万亿,而煤炭行业当中的国有企业资产规模为3.7万亿,占比近七成。因此,行业的大规模产能出清需要政府的强力推动。

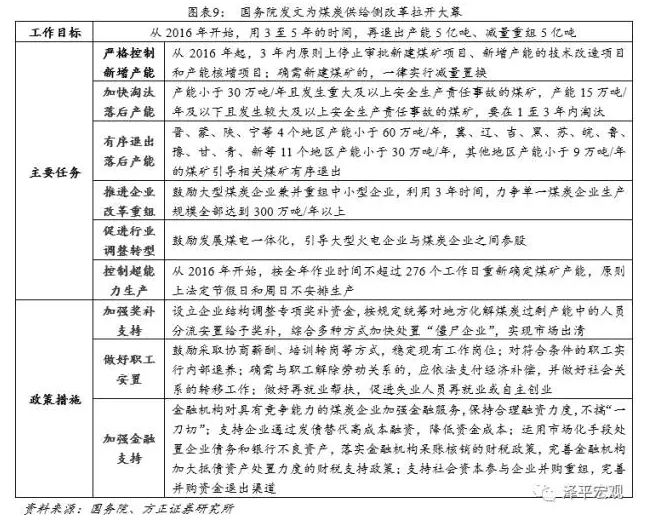

2016年2月5日,国务院颁布《关于煤炭行业化解过剩产能实现脱困发展的意见》,拉开了本轮煤炭行业供给侧改革的大幕。相较以往的通过脱困联席会议,本轮的改革层级更高(从发改委牵头上升到国务院颁布文件),同时目标更为明确,执行更为坚决。

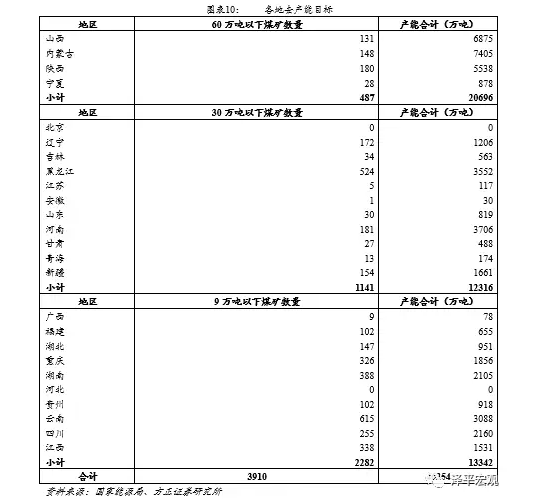

根据“有效退出落后产能”目标的规定,即“晋、蒙、陕、宁等4个地区产能小于60万吨/年,冀、辽、吉、黑、苏、皖、鲁、豫、甘、青、新等11个地区产能小于30万吨/年,其他地区产能小于9万吨/年的煤矿引导相关煤矿有序退出”,下图是我们统计的符合退出条件的煤矿数量列表。如果该标准能够严格执行,我们预计十三五期间仅此一项将减少煤炭产能达4.6亿吨。

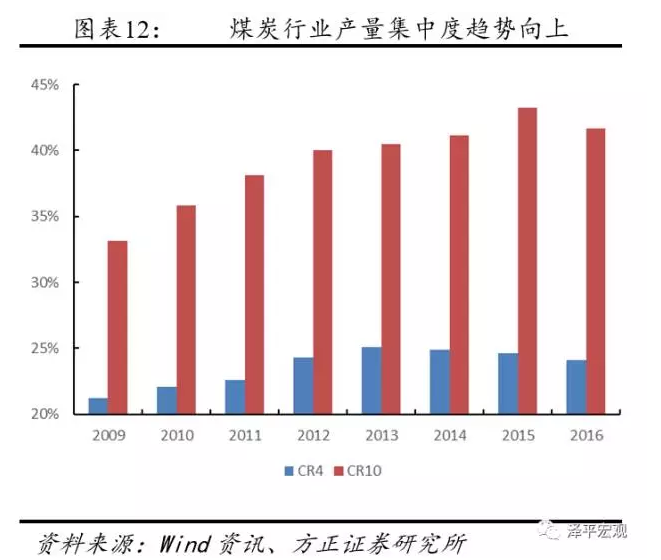

除了行政化去产能以外,随着环保标准的施行越来越严格,各地区大规模的市场化去产能行动也在持续推进。从行业集中度来看,近年来煤炭行业的集中度提升较为明显。2015年行业CR4为24.6%,CR10为43.2%,达到近年来的峰值。

5 盈利触底反弹,降杠杆任重道远

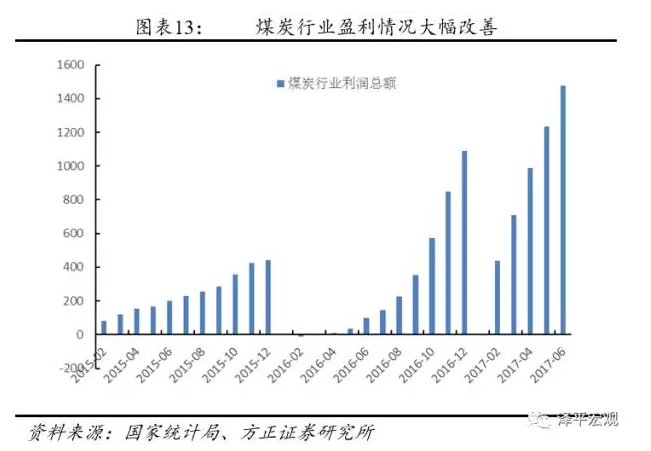

自2016年中供给侧改革以来,煤炭行业的盈利状况得到大幅改善。2016上半年煤炭行业的利润总额累计仅为97亿元,下半年实现的利润总额则达到993亿元,涨幅超10倍。

杠杆率方面,截至2017年5月,煤炭行业的资产负债率为68.6%,较2016年中的历史高点下降约1.6个百分点,行业的资产负债率正稳步下降中。但目前煤炭行业的资产负债率在工业企业当中仍然较高,降杠杆仍任重道远。

6 行业龙头将优先受益

在煤炭行业供给侧改革的大背景之下,大型龙头煤炭企业将优先受益。首先,大型煤炭企业的兼并重组是煤炭行业去产能的重要方式,行业有望形成强强联合,强者恒强的竞争格局。此外,随着环保、安全生产、能耗控制等市场化措施的逐渐趋严,小型煤炭企业的生存空间被大幅积压,盈利能力远低于设备先进的大型矿井,在未来的竞争中的劣势会逐渐显现,行业中的大型优质标的将不断受益。

风险提示:供给侧改革低于预期,宏观经济下行过快(编辑:王梦艳)

进入【新浪财经股吧】讨论