一晃半年又过去,眼看着又到了要期中考的时候了,既然都自称游走在医药圈的艺术家,这个时候一定要来给大家排查下医药板块,是否有超长发挥的好学生呢?

过了一轮,发现大输液的龙头---石四药集团(2005.HK)一季度营业额及毛利数据特别漂亮,我们今天不如来看看这个输液大家。

✦ 一、有缘无分的故事

目前国内在大输液领域的三大巨头分别是A股的科伦药业(002422.SZ)和华润双鹤(600062.SH),以及H股的石四药集团(2005.HK)。随着2015年招投标的执行,行业整合,小企业逐步被淘汰,行业巨头们抢占市场份额,在大行情的驱使下,巨头们的业绩只会越来越好。讲到这里,就不得不提下科伦和石四药有缘无分的故事。

石四药的规模虽然排在行业的老三,但却是三巨头中唯一一个专注做输液的公司,随着整合期间价格战的结束,大输液价格也于今年开始稳步回升,经过动荡的整合后能存活下来的可谓都是真英雄,产品质量和技术都毋庸置疑。

随着行业集中度进一步增强,寡头的世界最大的优势就享有定价权,专注做一件事的人总有他的特别之处,给予石四药的回馈就是,毛利率做到了输液领域的最高值,技术也是最先进的,管理团队稳定,费用也维持在较低的水平。

这么好的一块肉,谁不眼红,更何况是行业的老大哥科伦药业。科伦作为排位第一的王者,凭着大输液并购发家致富,IPO后迅速扩张,进入抗生素原料药领域,建立自己过千人的研发团队欲推进仿制和创新药的布局,以为就此走上康庄大道。结果期间又因为环保问题,使得医院对抗生素制剂的使用量急剧下降,导致国内抗生素的医药中间体供过于求,原料药价格一度跌入低谷。

祸不单行,又因为公司治理问题、信披、关联交易等小问题,忙里忙外没闲着。所谓产业做大就不一定能做精,想要在大输液领域做的更大更强,就唯有并购这条路。

我们先来看下国际大输液的格局。

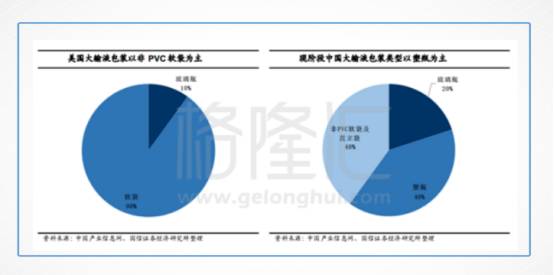

在美国,百特一家独占全美,80%的市场占有率,也没谁了。百特贯穿了高端产品与低端产品,丰富的产品线帮其获取到各级利润。

欧洲市场,大输液基本由百特、费森尤斯卡比、贝朗均分蛋糕,各占到市场的30%左右,实力相当,各家品种结构都比较完整。

日本方面,大冢制药一家独大,市场份额也占到50%以上,复合营养输液最为代表。

这些巨头在国内也成立了合资公司,主做高端治疗和营养性输液,所以所占市场份额较小,不足以构成威胁。

我们回头再来看下国内目前的格局,据研究统计,输液的市场集中度从2006年的23.37%,到2008年的48.4%,再到2016年的73%,大行业的趋势就是市场不断集中。三巨头的分布目前是四川科伦占到44%、北京华润双鹤占到18%、石四药占到11%。

可以看出,虽然科伦比其他两个占据优势,但依然没有达到如国外巨头的绝对优势,所以并购就是最快最直接的办法。收那些4%、5%的公司不能起到质的改变,但若可以联合第二或第三任意一家,局面都将会全然不同。

老二华润双鹤作为华润药业的子公司,有着华润的背书,八路军战地药厂的前身,资金和资源都不是问题,绝不是科伦的理想对象,那么就到了老三石四药。

石四药前身叫利君国际,以做抗生素业务的西安利君为主体,后来并入了做大输液的石家庄第四制药厂,两大业务协同运行。当时西安利君主推的抗生素产品利君沙还是赫赫有名的,但大输液只能排在国内第三,市场覆盖也仅在华北地区比较有优势,但科伦就不一样了,大输液排在第一,但抗生素才刚刚接触,若能合并,两大领域齐头并进,听起来是不是美事一桩?

2012年欧洲的输液大家费森尤斯曾经想出手收购利君,但无疾而终。随后到了2012年底,科伦便开始出手,12月29日的公告显示,公司将以5.25亿元收购利君1.8亿股的股份,完成后科伦将持有利君3.6亿股的股份,持股比例达到12.287%。

此协议完成后,科伦将于公开市场和其他合法方式购买利君不超过14.13亿港元的股份,总共将动用不超过24.63亿港元的金额去购买不超过利君已公开的30%的股份。增持之路一路都还算顺畅,到了最后阶段,港交所以未来可能触发全面收购为理由,将议案驳回,科伦也于2013年11月1日发布了终止公告。

2014年利君自家内部开始发生变革,利君国际的分布是,吴秦先生主控做抗生素的西安利君(君联实业),曲广继先生主控做输液的石四药(中华药业),2014年6月4日收市后发布公布,君联实业同意按每股2.75港元的价格分别向第三方、曲继广先生、及独立投资者出售5.15亿股、1.1亿股、及1.45亿股的股份,合计占公司已发行股本的26.28%。

此次出售完成后,曲先生将增持到8.34亿股,增持比例将达到28.47%,君联持股比例降至0,套现约有21.17亿元,并不再为利君的主要股东了。

此时,科伦选择在利君内部大变动时再次出手,6月5日便发布了公告显示用了大约4亿港元收购了利君的那1.45亿股,占利君已发行股本的4.96%,也就此展开了他的增持之路。

利君2014年8月29日再次发布公告,因公司抗生素业务收入自2011年以来处于不理想的状态,决定出售西安利君全部股权,共收得8.73亿港元,其中5.1亿港元(58.42%)用于派息,2.5亿港元(28.64%)作为开发大输液业务,1.12亿港元(12.8%)。变革后,西安利君彻底从利君国际剥离出来,管理层也交由石家庄四药,2015年6月22日正式更名为石四药集团。

变革后,石四药就开始全力主攻大输液,其实从产品线来看,石四药和科伦是互补的,科伦在塑瓶和直立袋上有优势,市场份额已经可以达到50%;石四药在非PVC软袋,市场份额排在第一位,这样的协同效应对双方来说可能都是好事,科伦也不傻,看看下面的股权变更图,就会知道科伦对石四药从未放弃过。

目前整个大输液市场,已经走出价格战的动荡时期,不再走低价微利的路径,市场集中度越来越高后,厂家的定价权也越来越大,2016年下半年已经可以嗅到市场回温的味道,未来还将会有更大的提升空间。

那未来科伦和石四药会不会再次走出强强联手的道路,科伦对石四药的念念不忘会不会最终得到石四药的回响呢?

就科伦一季度的数据显示,资产负债率还在53.43%,这样高比例的负债率若想债券上杠杆进行新的融资计划不是容易的事情,加上2016年起最长不超过36个月限制性定增公告,我们认为短期内科伦不会有大的动作,但长期是否还会走出全面收购的之路,还有待观察。但是我们知道的是,目前没有科伦的大腿,石四药依然把路走的很漂亮。

✦ 二、漂亮的一季报

从国际上各大成熟市场的布局来看,不难发现,大输液的发展模式无非就是两种:

一种主攻大而全,做大产品线,全面覆盖高低端,用高端产品的高利润补贴低端产品线利润摊薄的问题,做到合理调整全线产品结构。

第二种做小而精,放弃低利润空间的规模化产品,专注于附加值较高的新型输液品种。

石四药就是国内唯一一家专做大输液的龙头,贯穿了从医药包装材料研发、生产、再到药品包材应用全产业链的公司。

公司于2015年9月30日收购了江苏博生医用新材料股份有限公司(江苏博生)用于生产及销售公司医用材料,并于2016年年内达到了卖方保证的经营利润目标,完成了对江苏博生的全资收购。

江苏博生并入集团后,充分发挥和公司大输液业务的合并效应,为公司的大输液生产提供了足量的共挤膜和塞盖等包材,大大降低了公司大输液产品成本,以及为医药包材关联审批工作的开展提供了便利,进而提高了公司在市场的竞争力,同时江苏博生自身的经济效益也得到了大幅度的提升。产能逐步向智能化转型,江苏博生也正在通过技术改造工程,优化工艺,为进一步提高共挤膜和特殊胶塞产品的产能,实现高附加产品的创新转型,为未来的市场竞争力做准备。

目前欧洲、美洲地区都是以软袋、塑料包装的输液产品作为市场的主流产品,据统计目前欧洲软袋比率占到60%,塑瓶20%,玻璃瓶20%。美国软袋占到90%,余下10%玻璃瓶。而目前国内还是以塑瓶为主,占到40%,非PVC软袋及直立袋加起来占40%左右,玻璃品占20%。可以看出软袋一定是大势所趋,未来国内的软袋会逐步代替塑瓶和玻璃瓶,所以软袋在国内的发展空间还是巨大的。

而石四药的基调就是定在集中力量开发软袋特别是直立软袋优势产品的市场,2016年公司完成了大输液销售11.18亿袋/瓶,其中标准软袋4.16亿袋,较上年增长4.8%,直立软袋1.4亿袋,同比增长45.2%,公司在软袋上的优势还将持续加强。

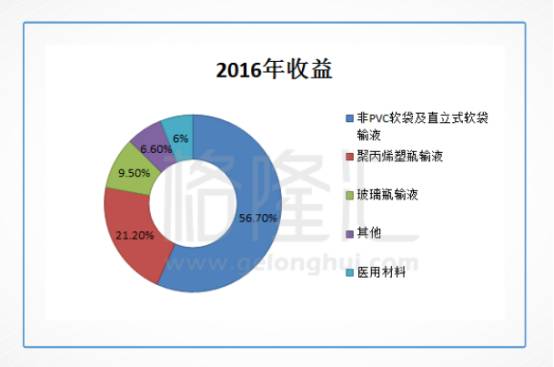

2016年公司实现了总营收同比增长6.3%达到23.61亿港元,其中非PVC软袋输液收益达到11.31亿港元,直立式软袋的收益达到2.07亿港元,两项合计占到总收益的64.8%,同比增长了4.6%;PP塑瓶输液的收益为5.01亿港元;玻璃瓶输液的收益为2.25亿港元,较去年下跌0.7%。净利达到4.9亿港元,同比增长21.3%;毛利率达到51.6%,同比增长4.4%。

已公布的一季度营业额及毛利公告里显示,公司第一季度营业额达6.31亿港元,较2016年同期增长了22.6%;毛利率达到53.5%,比16年同期的47.8%增长了5.7%。

2017年一季度静脉输液的销售额(包括加工产品)达到5.67亿港元,同比增长了25.6%,其中非PVC软袋及直立式软袋输液销售额同比增长了32.0%达到3.94亿港元,占静脉输液类销售的69.4%。聚丙烯塑瓶液销售额同比增长了7.3%达到1.23亿港元,占静脉输液销售的21.6%。

按年初业绩会上的指引,预计公司2017年达到到销售13.5-14亿,按一季度的成果,今年达到这个销售额绝对没有问题,可能还会更好。

而另外两大巨头,科伦的输液制剂板块保持基本稳定,公司的增长却受益于非输液板的快速增长,一季度的营收21.45%的增长也主要是因为川宁抗生素中间体项目逐步满产后拉动增长。

华润双鹤塑瓶占比远高于科伦和石四药,虽大输液有所回暖,但塑瓶毕竟不是大趋势,毛利相比较其他两家公司都低,一季度也只拿下了6.17%的营收增长。

新产品方面,公司也于2016年已取得了国内第二家上市的大输液品种盐酸氨溴索氯化钠注射液生产批件;国内首家大输液解热镇痛品种布洛芬氯化钠注射液、对乙酰氨基酚注射液临床批件也已取得,并开始临床验证工作。

公司于2016年进一步增持河北翰林的股权至75%,河北翰林的多肽抗皱化妆品已推向市场开始销售,将会为公司今年的业绩再添一笔。

✦ 小结

纵观全球,大输液行业之所以巨头不多,正是因为行业的高壁垒。除了受到制度的严格管制,新版GMP的认证,还有对资金的需求。

据统计,大输液生产线设备一般都要在1亿元/每亿瓶产能,想要进入这个领域的公司必须前期投入一笔不小的费用,如果没有一定的资金实力支持,是无法进入这个领域。

资金壁垒设立后,技术壁垒又是另一个问题。大输液生产中的包装材料灌装、封口等,随着软塑化的发展,对新包装的制膜技术、瓶盖封口技术等高新技术的壁垒又可以卡下去一批企业。

经过以上阶段,最后到了销售,大输液基本都是销售给医院,目前采取统一挂网招标的形式,因此价格,销售网络,医院渠道都是重要标准。

如此高的壁垒使得大输液行业走区域路线,有服务半径的这个东西使得一个区域若已有一家企业稳定在做,另一家企业是很难再进入这个地域。由于高标准的严控下,使得整个行业都处在比较困难的状态,这个时候也不会有新的企业选择加入,整个是行业的产能都在下行的状态下,同样也是不会有企业会选择去新建产能。

在技术没有更高突破的前提下,新建产能的成本一定是比旧产能要高的多。总体产能不变,优质劣汰,小企业退出,巨头拿到更多的份额,这就是为什么三大巨头去年会有所增长的原因。

2018年的新版GMP认证需要更新,未来还将进一步淘汰小企业,市场集中度进一步增强将会是大势所趋,龙头企业竞争优势还将越来越明显,公司的市场占有率有望进一步提高,市场优势带来的经济效益也会越来越明显。

有研究表明,2016年大输液行业的消费量为100亿瓶/袋左右,保守估计瓶袋数将以2%的速度缓慢增长,到2021年,年消费量有望达到110亿瓶/袋。加上市场集中,售价提高的因素,预测整个大输液行业消费额可以以平均5%的速度增长。

石四药重点还将放在直立软袋,双软管及双硬管标准软袋和安瓿水针产品的市场推广和运作,并贯穿软袋冲洗液、治疗性输液、口服制剂及消毒剂等一系列产品的销售,为能持续保持软袋输液在行业中的领导地位,保持大输液产品的盈利能力。

2017年的销售计划是各类大输液产品13亿袋/瓶,其中标准软袋销量4.4亿袋,直立软袋销量2.26亿袋。目前总市值88.61亿,P/E18.1倍。

各路盈喜的公告都在路上,石四药是否如期交出满意的答卷,我们拭目以待。

【作者简介】

左仙生 | 格隆汇·专栏作者

游走在港股圈的艺术家 专注医药行业

进入【新浪财经股吧】讨论

责任编辑:黄建华 SF178