上周五港交所涨4.17%,突破200港元,创了约半年新高。恒指也剑指26,000点,港股早已起风了,港交所现在发威,这一轮会上400吗?

第一次了解港交所并不是来自港股第一笔交易,而是很早之前TVB一部剧集《大时代》,神剧的开头就讲述了华人成立自己的证券交易所这段历史。当时香港的证券交易所主要由英国人管理,直至20世纪60年代末,华资才创立自己的证券交易所,后香港证券交易所达到四会鼎立的局面。在80年代四家交易所才正式合并组成香港联合交易所,成为香港唯一的证券交易所。

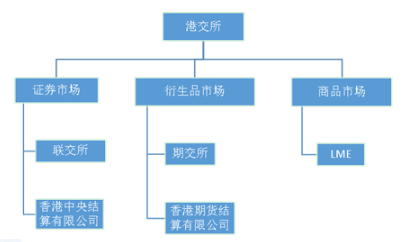

2000年,香港联合交易所有限公司、香港期货交易所有限公司和香港中央结算有限公司合并成现在的港交所,同年香交所在联交所上市。如今的港交所横跨证券、衍生品和商品三个市场,以及多个子公司。

在去年底开通深港通后,沪深港三地形成了70万亿市值的互联互通市场,南下资金不断流入,港股正经历着量变到质变的蜕变,未来还有债券通、新股通加持,港交所这只独角兽无疑是港股大时代下的最大受益者。

>一、港交所业绩的核心就是现货市场的成交情况

港交所主要通过证券、衍生品和商品三个市场的各个交易业务收取交易费、上市费和结算费等。简单介绍下港交所涵盖的三个市场:现货分部主要涉及的是股本证券业务,包括股票、债券、基金等上市及交易相关业务,也包括了沪港通交易。股本证券及金融衍生产品分部业务包括联交所股本认股权证、衍生权证、牛熊证和期交所衍生品上市及交易业务。商品分部业务主要是LME中商品证券业务及金属保存等业务。

从业务收费形式看,收入主要来自交易费及交易系统使用费、结算及交收费,占到70%以上。按不同的市场分部看,结算分部占比最多,其次是现货分部及衍生品部。

港交所的盈利模式与券商类似,都是在促进交易中收取一定的交易费等,猜想会与券商一样业绩会随大市波动而波动。把港交所的收入、净利与日均成交额数据放一起,果然可以看到具有很高的相关性。

再看港交所股价和日均成交额关系,在2016年之前也是具有很高的相关性,也就是说基本上大市日均成交额上升(下降)带动业绩上升(下降),从而传导至港交所的股价和估值上升(下降),而大市上涨时往往也伴随着成交量增加,即港交所业绩与股价与大市情况高度相关。

究其原因还是盈利方式决定的。把收入按收费类型拆分,与日均成交额对比,可以看到交易费及系统使用费和结算及交收费这两项表现出明显的周期性,而其余的三项消费则保持平稳增加,而交易费及交易系统使用费和结算及交收费两项占总收入约60%-70%,周期性业务收入占比较高令到港交所也体现出周期性。

其中交易系统使用费按照交易双方成交宗数收取,交易费则根据不同产品区分收费,证券市场按交易金额的比例收取买卖双方,衍生品市场和商品市场则主要按合约张数收取;而结算和交收费中,交收费主要来自银行间同业结算的交收,较为平稳,而结算费与交易费类似。不论是交易系统使用费及交易费,还是结算及交收费都与成交量或者成交金额息息相关。根据2016年数据,股本证券的成交金额占了最大比重,虽然衍生品的交易系统使用费及交易费占比逐渐上升,但衍生品市场成交量与现货市场的成交额也有高度的相关。

所以说港交所业绩的核心就是现货市场的成交情况。

>二、互联互通将帮助港交所成交不断创新高

先看下大行怎么看港交所,各个大行也是意见不一,其中高盛最乐观,4月将港交所的目标价由180上调至240港元,相当于2017/2018年预测市盈率40倍,摩通也在5月上调港交所目标价至220港元,而野村则最悲观,在5月中旬发表报告维持港交所目标价164.58元,评级减持。

实际上,即使是最乐观的高盛也显得过于保守,大行都低估了两岸三地互联互通的潜力。

之前格隆汇的一篇雄文《任民:市场还没意识到的突变》就很全面论述了港股的正迎来质变。相信很多做港股的都有这种感觉:港股市场缺乏独立性。欧美发生点事,A股一有风吹草动,港股就先跌为敬。但今年以来内地A股萎靡不休,港股却走出了独立行情,而且跑赢了全球主要市场,A股还是以前的A股,港股已经不再是以前的港股了。

国内A现在市场没有增量,只剩下存量博弈,还面临着资金面紧张,ipo速度加快等问题,这就意味着流动性溢价和高估值都慢慢要被打下去,资金开始慢慢抱团“漂亮50”。

但是看一下恒指的估值就可以发现,是世界范围内最低的水平,恒生国企指数甚至更低,而国内创业板经过一轮又一轮下跌,还是处于高估水平。随着抱团资金慢慢聚到“漂亮50”,慢慢的A股的“漂亮50”也会变成黄脸婆,估值很难再吸引资金。资金必然会寻找更漂亮的市场,现在无疑是港股最好的时间窗口。

从港股PE和PB看,也是小荷才露尖尖角。

实际上,资金也一直在南下,根据wind数据,累计买入成交的金额不断增加,在2016年中旬开始快速上升。2016年末开通深港通时放开了总额限制,且标的也扩大,南下交易越来越方便,性感的港股市场将会吸引越来越多的投资者。

根据港交所2015年数据,中国内地的投资者占港股外地投资者的比重在开通沪港通和深港通之后快速攀升。国内券商现有开户的A股的股民中,大概有5%的客户净值是超过50万的,而这5%里面,已经开始交易港股的还不到0.5%,很直观的就能感受到南下资金的潜力,即使增加10倍,占比也仅是5%。

事物的变化总是经过量变最后引发质变。当互联互通的桥梁搭好了之后,剩下的都是水到渠成的事。港股一直处于低估状态,让我们习惯了它的低估,忽略了其实这是会变的。随着南下资金的占比增加,带来的变化一个是港股定价权变更,另一个就是关注度溢价,港股的估值将获得重估。

现在港股成交金额总占比高的还是外资,随着南下的资金占日均成交额的比例越来越高,港股定价权也将转移至内地投资者,外资给的低估值或将得到纠正。回到正确的估值还不够,资金关注的越多港股或者还会获得市场关注度溢价。

从更大的角度看,中国居民财富增长,令更多高净值的人开始寻求海外资产配置,而互联互通机制下能不用经过繁琐的换汇,方便的投资配置港股,互联互通是打开新世界大门。

这一切演变就在当下。就像科技界的“奇点”,未来将迎来港股的大时代。

时势造英雄,港股大时代的来临必然诞生大牛,毫无疑问港交所会是其中之一。

在2006年之前港股和沪深两市的日均成交量相当,后来因为股权分置改革和热钱等原因,沪深两市日均成交额就一骑绝尘,现在日均成交额是2006年之前的20倍,2015年牛市时达到35倍。

南下的资金带来的都是增量,随着估值的重估也会吸引外资重新审视增配港股。近一个月港股日均成交额已经达到了785亿港元,港股正当风口,未来重演当年A股也不无可能,如果未来两年国内超过净值超50万参与港股投资的占比达到5%计算,预计带来的增量能达到700多亿,日均成交额达到1500亿,也只比现在增加一倍,而今日港交所刚过200,线性推算未来400是可能的。

再看下现在恒生AH溢价指数,逐渐回归,未来也将会被抹平,按现在水平看,恒指也能有20%空间。

>尾声:

互联互通实现从0到1用了三年时间,如果从过去三年线性推测互联互通带来增量,很容易低估,因为以更快的速度实现从1到100。在内地差强人意的投资环境下,港股的环境已然发生变化,将迎来质变的“奇点”。

港交所将是直接受益的个股,而即使抛开以上的预期,港交所在其他方面的进展也值得期待:

1、债券通:预计先开通北向债券通,目前境外投资者持有债券比例低于2%,远低于发达经济体20%比例,潜力不言而喻。

2、外界预计MSCI将于6月20日公布是否将A股纳入新兴市场指数,若纳入,港股也将受益外资的增量资金。

【作者简介】

三个火枪手 | 格隆汇·专栏作者

进入【新浪财经股吧】讨论

责任编辑:白仲平