新浪财经 > 港股 > 聚焦2011年香港上市公司中报 > 正文

保险业半年报预览:寿险中规中矩 财险或超预期

交银国际 李文兵

2011H1 业绩分化,利润增长排序:财险公司>综合保险公司>寿险公司,净资产增长中国财险最优,平安次之。2011H1 上市保险公司的业绩分化:财险公司利润增长最快,综合保险公司其次,纯寿险公司最慢,AIA 保持稳定增长;利润增长率排序:中国财险51.7%,平安32.8%、太保27.8%,AIA 16.3%,太平13.2%,人寿2.2%,非寿险业务贡献了主要公司利润增长的大部分。净资产方面,中国财险较年初增长16%领先同业,平安剔除融资影响之后增长11.3%,其余各个公司增长均在10%以内。

寿险净利润小幅增长,总投资收益率低于去年同期是主要原因,内含价值增长符合预期,新业务价值增长太保和AIA 领先同业。虽然今年净投资收益明显优于去年,但是由于ASF 的影响,保险公司总投资收益率低于去年,因此导致寿险利润仅仅小幅增长。中资寿险公司保费收入增速放缓,首年保费增长低于10%,中资寿险公司(除太平外)标准保费增长略高于10%,AIA 整体规模增长强劲。内含价值增长在预期之中,平安同比增长11.2%领先同业;太保、AIA新业务价值同比增长20%以上为同业最优。

财险业绩同比大幅增长,ROE 继续回升,而且业绩具备超预期的可能。财险公司2011H1 又是一个丰收之季,我们预计平安财险、太保财险、中国财险利润分别同比增长107%、63.7%和51.7%,ROE 分别上升至22.9%、29.7%和27.8%。在业绩增长的驱动方面,已赚保费规模增长、成本率优化与投资收益均为正向贡献。我们需要声明的是我们成本率优化预测相对保守,财险中期业绩超预期可能性很大。

投资环境优于去年,净投资收益率上行,由于ASF 影响,总投资收益率逊色于去年。今年投资环境好于去年同期,主要中资寿险公司净投资收益率上升至4.3%--4.5%的水平,中国财险净投资收益率在3.6%左右,由于去年保险公司ASF 较多,平滑利润能力强,因此今年保险公司上半年总投资收益率要弱于去年,但是得益于资产规模扩张,投资收益总额要超过去年。

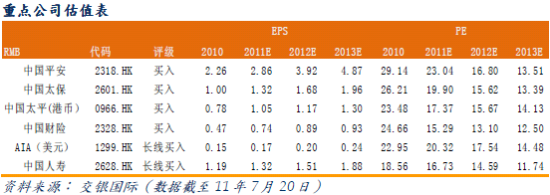

维持行业领先评级,长期看好平安,短期更偏好太保。上半年由于中资寿险公司的疲弱表现使得我们保险股指数落后恒生指数约5.6%,。下半年我们认为AIA 与PICC 具备继续上行的空间,而上半年落后的中资寿险股行业基本面最坏的时间已经过去,我们认为下半年随着CPI 的见顶,权益投资收益率好转,保险产品收益率上升,销售会有改观,同时下半年寿险利润同比增幅大。我们维持行业领先评级,长期看好平安,短期内偏好太保。

风险提示: A股表现低于预期