来源:微信公众号 王雅媛港股圈

文 | 冯积克

国庆和中秋将至,能有长达8天的“超级黄金周”真是喜大普奔,超长假期当然要出行。但上网预定酒店时却发现预订空前火爆,且价格亦有明显上涨。

可是,这个假期总没有理由宅在家里浪费掉吧。最近,手上股票又涨了不少,所以,高一点的价格相信你也会照定不误。

如果你也对这种消费情况感同身受,相信也不难发现国内酒店业已经在静悄悄复苏了。

来看一下今年以来三家在不同地方上市的国内酒店集团的表现,分别是:

① 香港上市的锦江酒店(2006.HK);

② 国内上市的首旅酒店(600258.SH) ;

③ 美国上市的华住酒店(原名:汉庭,HTHT.US)。

最近,除了锦江酒店的股价突然上涨外,其余两只都是从年初持续攀升至今。从股价的表现,相信你已经能感受到整个行业在散发着即将脱胎换骨的活力。

一、行业复苏,三大龙头表现不错

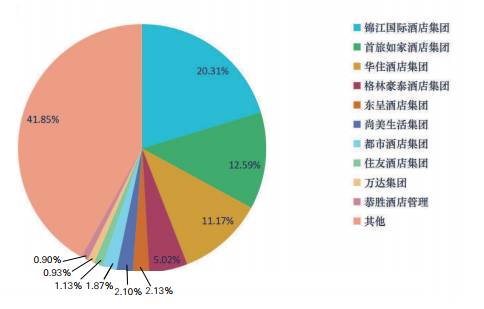

根据中国饭店协会2017年5月发布的《中国酒店连锁发展与投资报告》,目前,国内酒店市占率前三名的分别为:

① 锦江国际酒店集团(20.31%)、

② 首旅如家酒店集团(12.59%)、

③ 华住酒店集团(11.17%) 。

(资料来源:中国饭店协会)

基于过去一年,三大龙头分别进行了多次重大收购和合并,提高了行业集中度,所以,才会形成如今三分天下的局面。

以下先简单介绍一下三大龙头及其2017年的业绩表现。

第一位 —— 锦江酒店

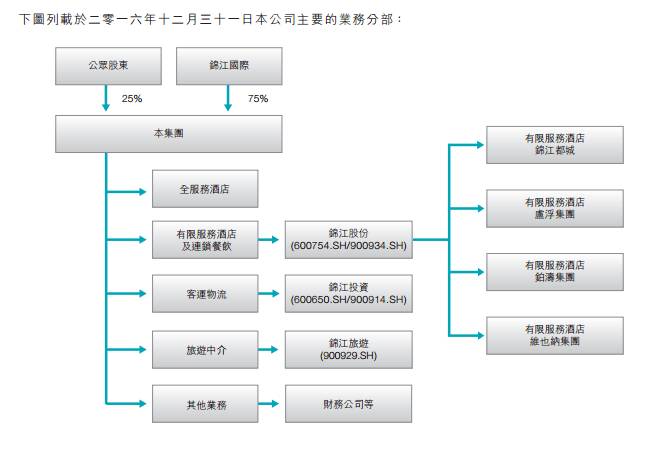

锦江酒店成立于1995年,并于2006年在港股市场上市。上海国资委旗下的锦江国际持有公司股份75%,而锦江酒店还通过持有以下股份,用于投资酒店及连锁餐饮、客运物流及旅游中介业务:

① 锦江股份(600754.SH)之50.32% ;

② 锦江投资(600650.SH)之39.26% ;

③ 锦江旅游B股(900929.SH)之50.21% 。

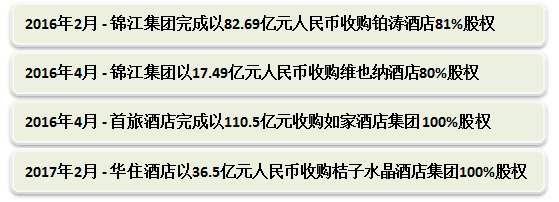

锦江集团系内分别于2015年及2016年完成收购三大酒店集团:卢浮酒店集团、铂涛酒店集团及维也纳酒店。三起收购,使得锦江酒店摇身一变成为了国内规模最大的酒店集团,在规模上已经遥遥领先第二名的首旅酒店。

目前,公司拥有约6,300家酒店,经济型及中端型酒店分别占公司总酒店数量约78%及20%。主要品牌分别如下:

① 七天系列品牌(经济型酒店,占总数量约40%) ;

② 锦江之星(经济型酒店,占比约17%) ;

③ 维也纳系列品牌(中高端型酒店,占比约9%)。

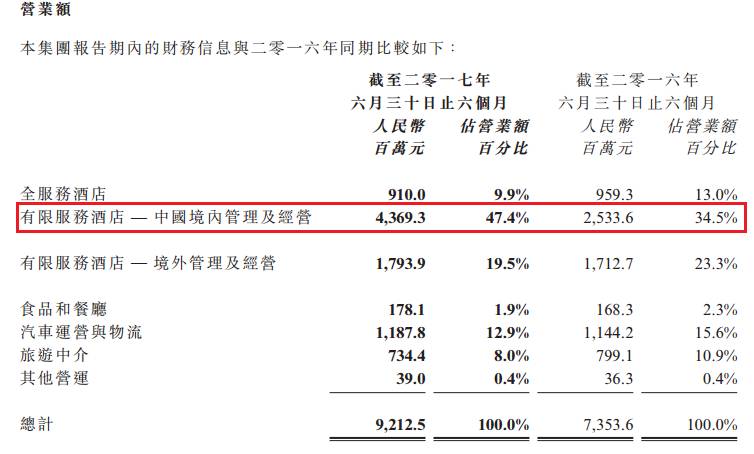

根据2017年中期业绩表现:

公司收入为92.12亿元人民币,同比增加25.3% ;

股东应占净利达5.55亿元,同比增加0.5% 。

当中收入增长来自国内的有限服务酒店(即四、五级星酒店以外的经济型及中端型酒店),增长达到72%。主要原因是公司分别将铂涛集团和维也纳酒店纳入财务报表合并范围。

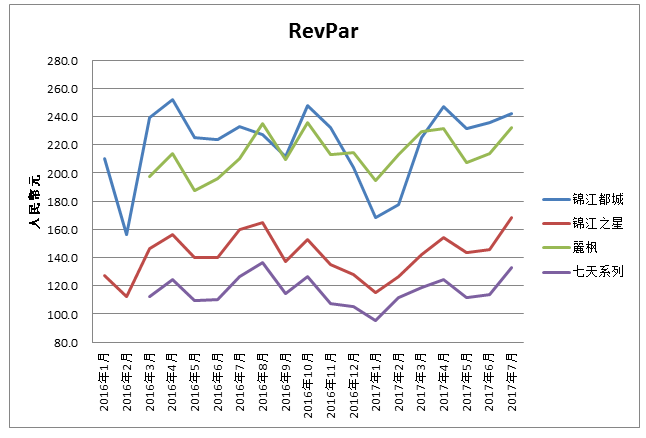

由于集团的规模一下子变为巨无霸的等级,所以,目前仍在处于资源整合的阶段,导致协同效应还未充分发挥,平均客房收入(RevPar)基本上与去年同期持平。

锦江国际2016年曾增持法国雅高酒店集团股票,目前为其第一大股东,持有约11.7%。不排除集团会于未收购雅高集团并其把相关的资产会注入旗下锦江系。

另外,锦江酒店存在着国企混改的概念。2017年6月,上海市选定上海电气(集团)总公司、锦江国际(集团)有限公司、上海久事(集团)有限公司、浦东新区国资委旗下各一家企业开展员工持股试点。

2014年12月,锦江股份通过定向增发引入战略投资者柳传志联想系的弘毅投资基金,之后,锦江股份开始在资本运作和经营上采取一系列大动作。

2015年,公司收购卢浮集团,布局全球,建立横跨“中国-欧洲”概念的酒店连锁品牌。

2016年,公司再度发布定增方案,这次投资者包括国盛投资、长城资产、华安资管、上海国际资管,而唯独一家非国有控股企业弘毅投资追加投资,成为了锦江股份第二大股东。

之后公司再加快收购的步伐。2016年4个月内完成收购铂涛酒店集团及维也纳酒店。如果说今年中国联通(0762.HK)混改对于国企改革来说是个大消息,但其实上海的锦江股份还比中国联通提早了近两年时间。

第二位 —— 首旅酒店

首旅酒店创立于1999年,并于2000年于上海交易所上市。大股东北京国资委持有公司股份36.74%。

首旅酒店分别于2016年4月及10月收购如家酒店集团共100%股权,收购令公司一跃成为国内第二大酒店集团。

目前,首旅酒店旗下酒店数量约3,400家,经济型及中端型酒店分别占公司总酒店数量约87%及7%。主要品牌分别如下:

① 如家酒店(经济型酒店,占比约70%);

② 莫泰酒店(经济型酒店,占比约12%)。

根据2017年中期业绩表现为:

公司营业收入39.9亿元人民币,同比增长71%(收入增长主要来自酒店业务,增长达到77%);

股东应占净利2.39亿元人民币,同比增长逾6倍(扣除非经常性损益后)。

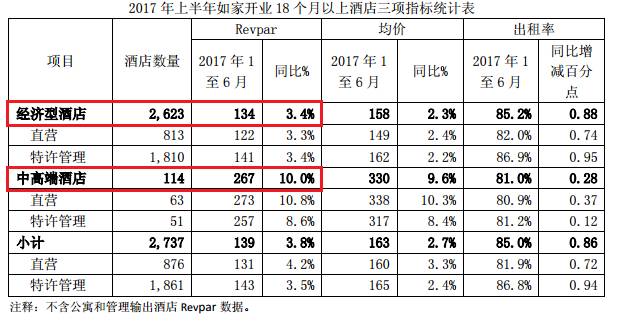

2017 年上半年,公司新开店数量为 152 家,当中包括经济型酒店69家和中高端酒店44家。

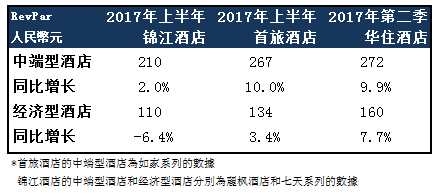

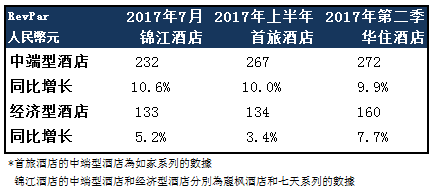

其中,如家系列的中高端酒店2017 年上半年RevPar为267 元人民币,同比增长了 10.0%。远超其经济型酒店的RevPar的134 元人民币,同比增长了3.4%。

酒店数量增长及RevPar上涨为公司业绩有较好增长态势的主要原因。

第三位 —— 华住酒店

华住酒店,原称为汉庭酒店集团,创立于2005年,并于2010年在美国纳斯达克上市。

公司目前于中国拥有约3,500家酒店,经济型及中端型酒店分别占公司总酒店数量约82%及18%。主要品牌分别如下:

① 汉庭酒店(经济型酒店)是其核心品牌,酒店数量占比逾60%;

② 海友酒店(经济型酒店,占比约12%) ;

③ 全季酒店(中高端型酒店,占比约9%)。

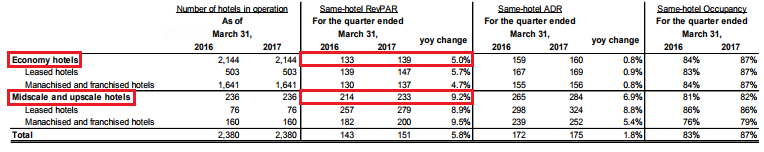

根据资料,公司2017年第一季及第二季股东应占净利润为1.48亿元人民币及3.90亿元人民币,分别同比增长113.4%和67.8%(不计投资收益)。

酒店第二季的整体入住率为90%,RevPar为179元人民币,去年同期为157元人民币,上升14%。

公司业绩大幅提振主要由于RevPar 的上涨,且中高端型酒店的上涨幅度更优于经济型酒店。

2017年第一季度及第二季度华住中高端型酒店RevPar 分别同比增长9.2%和9.9%,而经济型酒店则同比增长5.0%及7.7%。

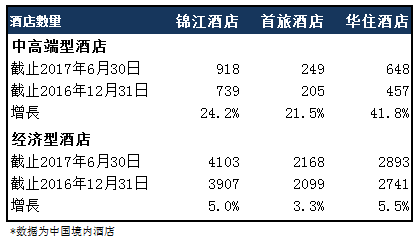

公司中高端型酒店数量占比从2013年的8%急升至2017 年第二季的18%(2016年年底为14%),收入占比从去年第二季的29%上升至32%。

中高端型酒店数量占比上升,加上RevPar的上涨,使公司2017年上半年业绩增长高于预期,管理层亦同时向上修正了全年业绩展望,预计全年净营收能达到23%到26%的增长。

从三大龙头的的市场占有率和经营数据看,酒店业逐渐回暖,已经是一个不争的事实。

二、酒店业也有供给侧改革?

酒店业复苏的首要原因,简单粗暴来说,就是经济向好。2017年上半年GDP同比增长6.9%,增速超预期,经济总体形势明显较比去年底好,亦在反映出一个回暖趋势。

经济变好,消费能力转强,旅游的人数自然也会有所增长。

根据国家旅游局数据中心数据显示,2017年上半年情况如下:

国内旅游人数25.37亿人次,比上年同期增长13.5%,国内旅游收入2.17万亿元,增长15.8%;

入境旅游人数6,950万人次,比上年同期增长2.4%,其中外国人1,425万人次,增长5.8%;

国际旅游收入601亿美元,比上年同期增长4.3%。

不过,经济增长带来的行业复苏只是一方面的利好因素,另一个利好酒店业盈利上升的因素,其实是酒店行业的供给侧改革带来的消费升级。

并购机会减少,改为着重内部营运

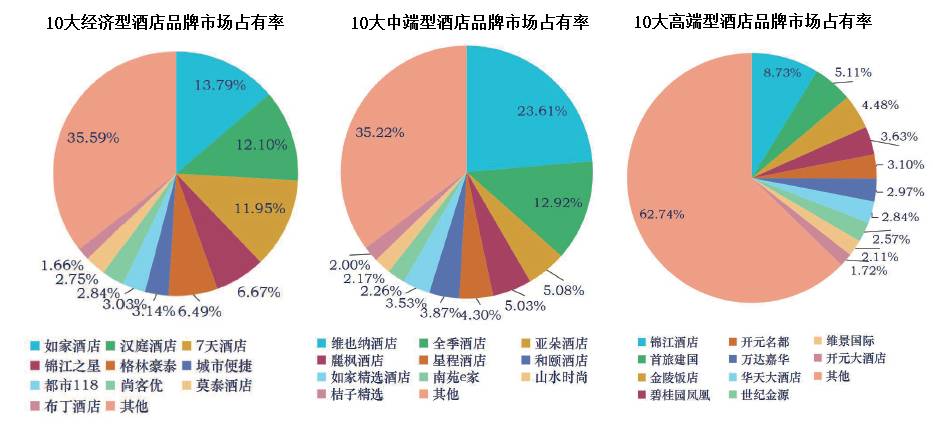

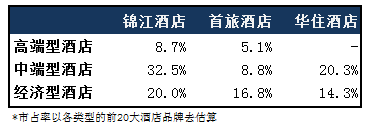

文首我们看了酒店市场的整体市场占有率,现在我们细看每个酒店市场的品牌集中度。

(资料来源:中国饭店协会)

如果按集团整体去看,三大龙头市场占有率如下:

从数据可看到,经历了锦江集团收购铂涛酒店,和首旅酒店合并如家酒店等大规模合并后,中端型及经济型酒店集中度已经非常高,三大龙头共持有的市占率均超过50% 。

一轮密集的并购令市场形成三足鼎立的局面,而剩下的都是一些零碎的酒店品牌,这亦代表着国内已不再存有任何大型并购机会。

相反,基于高端型酒店的特性不同,及存在不少海外的参与者,行业并购活跃度并不如中端型及经济型酒店,市场集中度亦不高。

市场整合度高除了有利整体酒店的供给,避免供过于求的情况出现外,也会有助于推动供给侧结构性改革。

并购机会变少了,三大龙头便会倾向于整顿集团的内部资源,提升利用效率、缩减运营成本及着重转型提升产品价值。

产品升级,中端型酒店为发展方向

三类型的酒店中,经济型酒店竞争最为激烈,而且市场接近饱和,增长期已过,酒店集团只能通过降低人工和能耗成本去提升利润。

以华住酒店为例,公司通过员工培训将维修和保安职位合二为一去降低人工成本,亦同时采用了新的内部信息系统,将前台及清洁人员等数据互通来提升工作效率。

不过,纵使能通过不同方法节省成本,酒店集团还是需要寻求突破、追求营业收入增长,而最有效的就是通过产品升级。

在一二线城市物业价格大涨前,有许多中小建筑物可以被利用改造成便捷酒店,可是存量建筑毕竟是有限的,在经历过去十年快捷酒店集团快速的跑马圈地后,一二线城市已经再难找到合适的建筑物去扩展。

在入住率接近饱和的情况下,廉价的建筑物资源已经无法找到,既然资源有限,那扩张必要性已经下降,最好的选择是利用好手上的资源。在入住率不断攀升的情况下,把存量的便捷酒店势必改造升级成精品酒店,从外延式扩张向质量效益型转变。

简单来说,就是将经济型酒店逐步升级去中端型酒店,通过提供优质产品及服务去提升大众消费意愿,这就是酒店业的供给侧改革。

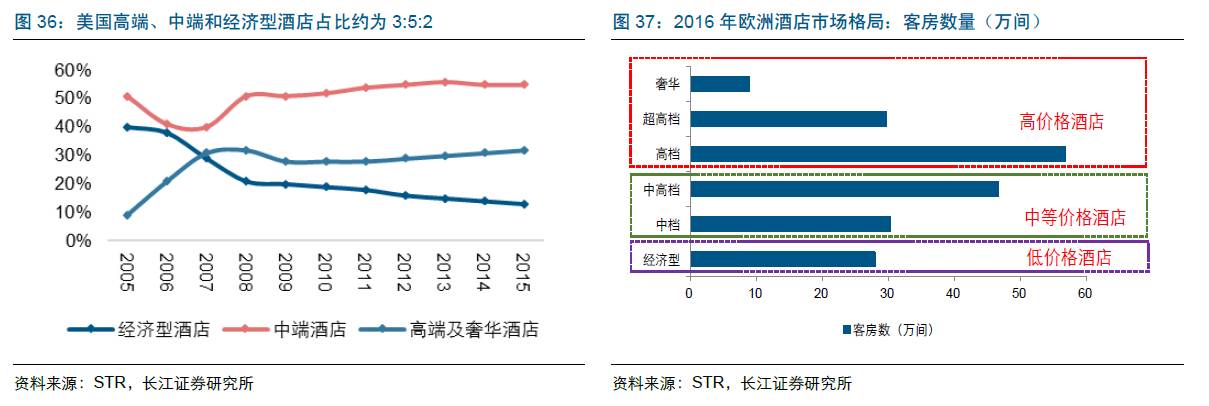

根据下图可见,目前国内高端型、中端型和经济型酒店比例为1:3:6,相比美国市场结构3:5:2相距甚远。我国比例最重的经济型酒店,在美国或欧洲却是比例最少的酒店。

中端型酒店不但具备经济型酒店所缺乏的产品升级及品牌认知,亦同时拥有高端型酒店所不能达到的性价比优势。中端型酒店市场的发展潜力,其实远高于另外两个市场。

让我们再看一下三大龙头的经营数据,中高端酒店RevPar增长表现明显优于经济型酒店。

在酒店运营中,由于固定成本如租金等占总开支比例较高,加上人工也相对固定,所以会形成一个巨大的经营杠杆。因此,RevPar的增长对净利润,能带来很直接的影响。

酒店集团都明白个中道理,所以,发展策略都逐步偏向盈利能力较强的中高端型酒店。单看今年中高端型酒店数量增长,你便能略知一二,三大龙头正通过改造提升中端型酒店收入占比。

目前,酒店市场的基本局面已经确立,在并购机会稀少的情况下,中高端酒店市场已变成酒店集团的新战场,升级经济型酒店及主力建造中端酒店将成为酒店市场的发展趋势。

三、结语

这次酒店行业复苏的主题不单只有经济复苏,同时还有供给侧改革及消费升级概念。

经济欣欣向荣,国内人民收入水平在持续提升。2017年上半年,全国居民人均可支配收入为12,932元人民币,比去年同期名义增长8.8%。

收入增长将会带来消费升级的需求改变,国民在内地旅游的时候会追求更高级的享受,而高性价比的中端型酒店将会受惠其中。

市场经过前一轮的并购,集中度已非常之高,整合存量市场将成为三大巨头短期内的方向。而作为最有效率的民企华住酒店,今年开始其RevPar已有明显上涨,股价亦迎来翻一翻的行情。

相反,龙头规模的大哥大锦江酒店维持国企一贯慢半拍风格,它上半年的RevPar却一直维持平稳或轻微下跌。

但根据锦江股份最新公布的7月数据,公司旗下的中端和经济型酒店RevPar却录得大幅反弹,由上半年的增长2%及跌6%,上升至同比增长10.6%和5.2%。

所谓站在风口上,猪都会起飞,更何况随着混改加快,国企效益提升是有想象空间的。

究竟锦江酒店7月数据大幅好转,是因为风口正在加强的关系,还是混改开始见效,管理层收购完毕后开始重整合资源的效果,这些都值得我们一直跟踪下去。

但我能够确定的是,一直不怎喜欢酒店业,认为其带有重资产、慢周转特性的投资者,可能是时候要改观了,酒店行业确实到了快要破晓的时候。

进入【新浪财经股吧】讨论

责任编辑:白仲平