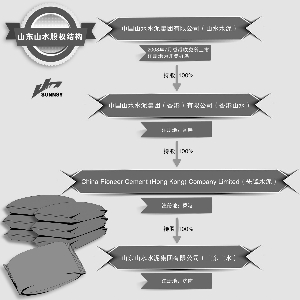

图片来源:证券时报

图片来源:证券时报去年末开始的山水水泥新旧董事会之争仍然悬而未决。这场由股权控制引发的“商战”已导致山东水泥多期境内外债券违约。

如何避免踩雷、对冲信用风险成为当务之急,以信用违约互换(CDS)为主的信用风险对冲工具呼之欲出。证券时报记者获悉,目前央行正牵头外汇交易中心研究在银行间债券市场推CDS,不少银行也开始着手准备。

业内人士表示,随着债券市场刚性兑付的打破,仅靠信用衍生品并不足以保护债权人,完善债券违约后清偿的司法环境,通过法律制度充分保障债权人的知情权和参与权才是关键。

清盘可能性较小

证券时报记者从昨日召开的“中国山水控股子公司山东山水法律追责”新闻发布会上了解到,作为山东山水的集团母公司,山水水泥正在向第一大股东天瑞集团寻求融资方案。目前天瑞集团已经提供规模上亿的贷款,优先用于偿还境内外的债务利息;山水水泥也正与债权银行沟通,希望可以将相关贷款展期。

原定于3月14日偿还的境外债券现已确定延期。3月15日,在港上市的山水水泥发布公告称,3月12日收到天瑞集团函件,仍在就代偿票据做最后筹资安排,宣布延长要约结算日期。根据公告,天瑞代偿票据总额约为5.1亿美元,其中包括2020票据约4.85亿美元,以及2016票据0.25亿美元未清偿部分。在之前的3月10日,天瑞集团代偿了2020票据的半年应付利息。

上述两起境外票据提前到期,是因为山水水泥实际控制人发生改变,触发提前偿还条款,并引发交叉违约。2015年3月,山东山水在发行一期5亿美元票据时,出于对山水水泥控制权不确定性的担忧,约定当控制权变更管制时,公司需在30天内按101%溢价回购该票据。

山水水泥董事阎正为对证券时报记者表示,申请清盘的司法程序相对复杂,山水水泥不太可能面临清盘的威胁。按照美国的法律,提出清盘申请的债券持有人需满足一个条件,即当季持有债券规模达25%以上,才可向债券信托人提交加速还款要求;再由债券信托人向集团公司注册地所在的法院提交清盘申请。

“因此,这就涉及两个难点,一是境外债券持有人无权直接提交清盘申请,债权人的持有规模较为分散,很难有能力向信托人发起加速还款要求;二是清盘申请的提交涉及美国、开曼群岛(山水水泥注册地)两地的法律要求,因此申请程序较为繁杂。”阎正为说。

债券偿还能力尚可

在境外债券违约之前,山东山水自去年11月以来已有3期境内债券违约,其中20亿元的超级短期融资券违约,成为国内首例违约的超短融案例。阎正为称,截至目前,超短融的利息已经支付完毕,现正在筹集债券本金的偿付资金。

自天瑞集团通过二级市场大量购买山水水泥股票,成为第一大股东后,天瑞集团就面临着无法与旧董事会完成交割的困境。虽然山水水泥层面已完成新董事会接替,但山东山水的新董事会交割仍无实质性进展。

阎正为称,新董事会已进驻山东山水,山东山水和子公司已经恢复生产,但目前最大的困难仍在于前董事会没交出公司公章和相关财务资料,山东山水新董事会未能在济南市工商局完成股东变更。

控制权之争引发的债券违约虽然让投资人一时束手无策,但不少业内人士表示,由于山东山水基本面较好,待到控制权尘埃落定之后,之前违约的债券都可能会得到清偿。

兴业证券固收团队相关人士表示,山东山水总资产为335亿元,假设将应收账款、其他应收款、商誉全部扣除,账面资产对负债的覆盖率达到1.4倍。再考虑到该公司在山东和辽宁具有较强的市场竞争力,对负债有一定保障。

CDS呼之欲出

有业内人士表示,自从中国债券市场在2014年打破刚性兑付后,不少投资人担心自己会不会成为下个“踩雷”人。债券违约的原因千差万别,但对投资者而言,所希望的都是对冲风险,减少损失,CDS也就呼之欲出。

所谓CDS,是指CDS的买方在有抵押下借款给第三方(欠债人),而又担心欠债人违约不还款,就可以向CDS的卖方购买一份有关该债权的合约。买方会定期向卖方支付一定的费用,卖方则承诺在合约期间,若所指定资产出现信用事件时,会向买方赔付相应的损失。

证券时报记者获悉,目前央行正牵头外汇交易中心研究在银行间债券市场推出CDS,不少银行也开始着手准备。光大证券固定收益首席分析师张旭称,CDS可以在保留资产所有权的前提下向交易对手出售资产所包含的信用风险,实现了信用风险的分离和交易,可以平抑对冲信用风险,化解系统性风险 ;且有助于金融市场价格发现功能的发挥和增加债券市场的流动性。

进入【新浪财经股吧】讨论

责任编辑:王琳琳 SF181