熔盛重工一周两批可转债发行:中银史玉柱接蹱参与提振信心

罗琦

尽管香港市场近期表现平淡,但熔盛重工(01101.HK)却在这种情况下一周内两次成功发行可转换债券,共集资20亿港元。这两批次可换股债券的利率和融资金额一致,并且都引入稳健投资者参与,前一批次可转债认购者为中国银行(03988.HK;601988.SH)旗下附属公司,而第二批次认购者则出现史玉柱[微博]女儿史静旗下公司的身影。

根据5月6日的公告,熔盛重工将发行总值10亿港元的30个月期可转换债券,年息7厘,每股换股价为1.07港元,该价格较5月5日的前收市价1.34港元折让20.15%。按照换股价计算,这批可换股债券共计可换购9.35亿股,占公司换股后最大总股本的11.78%。本次可转债发行所募集资金约65%将用于公司一般营运资金,包括30%用于海洋工程业务以及约35%用作生产材料成本及营运开支,剩余35%用于偿还贷款。

而5月1日,熔盛重工已经发行了一批期限、规模和票面利率相同的可转债,转股价较4月30日收市价1.34港元同样折让20.15%。该可转债发行所募集资金主要用于公司一般营运资金,包括生产材料及营运开支。

令外界关注的是,上述熔盛重工先后两批次可转债的认购人中都出现知名投资人的身影,其中5月6日这批债券的认购人为Vogel Holding Group Limited,与2013年6月以来频繁入股民生银行(01988.HK;600016.SH)的公司重名。资料显示,该公司在英属处女群岛注册,为史静所有,主要业务为投资控股,包括网上娱乐、房地产、健康和若干工业及金融板块。

《第一财经日报》记者通过翻阅过往公开信息,找出了此次交易的端倪。熔盛重工官网披露,今年3月18日,全国工商联副主席、民生银行董事长董文标以及董事史玉柱一起到熔盛重工南通基地参观考察。不过,当时尚未达成任何合作协议。

根据公告,在前一批次可转债的认购者中有一家名称为Star Team Enterprises Inc。的机构,该公司实际上背靠中国银行。资料显示,该机构注册在英属处女群岛。

在造船业近年来持续不景气的背景下,熔盛重工的经营情况一直不容乐观,负债高企。公开信息显示,截至2014年3月底,熔盛重工总的负债为312.23亿元。在这种背景下,公司在过去12个月内多次发行可转换债券,总额达到54亿港元,以进一步缓解公司的资金成本压力。

有分析人士表示,有知名投资人加盟,反映了投资者对熔盛重工未来前景的信心,预计资金压力的缓解对其经营形势的扭转有所帮助。

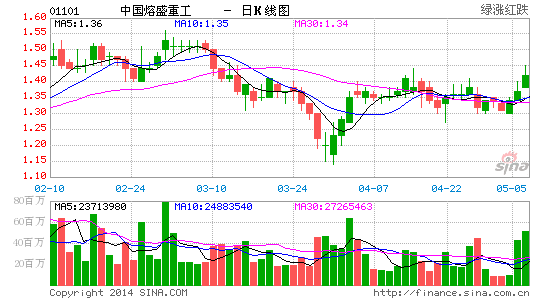

在接连两批次可转换债券成功发行后,熔盛重工股价连升两日,5月7日上升3%,5月8日再升3.65%,昨日收报1.42港元。

进入【新浪财经股吧】讨论