正大收购平安收官 汇丰持股十年回报超400%

证券时报记者 张伟霖

平安股权交易在最后时刻一锤定音,2月1日中国保监会正式批复了正大集团接手汇丰持有的平安股权。而功成身退的汇丰持股十年,所得回报率超过400%。机构人士认为,此次交易完成后,中国平安[微博]将重拾上升轨道,“在交易曝光前一直压制平安A股股价的非基本面因素力量有望消失。”

汇丰十年获利超4倍

根据保监会的批复公告,同意汇丰保险控股有限公司及香港上海汇丰银行有限公司将其所持有的公司9.76亿股H股股份转让给正大集团下属四家间接全资附属公司。

而根据汇丰控股当日发布的公告,该公司表示正大集团已经以现金支付第二批股份的代价(共计575.91亿港币,相当于每股59港元),加上此前汇丰收到的第一批收购款,该交易案涉及的交易金额共计727.36亿港元。

2002年,汇丰在平安最需资金的时刻出手投资,斥资6亿美元认购平安增发的2.467亿股外资股份。2004年和2005年,汇丰又先后斥资12.97亿港元和81.04亿港元增持。据机构测算,汇丰累计的投资成本在140亿港元左右,按照此次作价727.36亿港元退出来计算,10年投资获利超过4倍。

至于汇丰为何抛售中国平安,不少券商机构人士认为,主因是汇丰集团自身资本需求和专注银行主业策略的考虑,并非对中国平安发展前景的不乐观。安信证券分析师杨建海认为,汇丰此次的动作是基于既定全球战略,媒体近日报道称汇丰出售上海银行的股权也在洽谈当中,在全球范围内,汇丰控股也在推行“瘦身”策略。据不完全统计,自2011年以来汇丰相继出售40余项非核心业务。

压制股价力量或消失

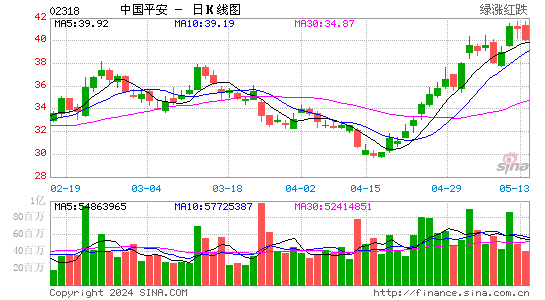

此前受股权转让存在不确定性影响,中国平安股价走势不温不火,一直落后于同业的股价涨幅。

实际上,多数机构人士认为,该交易对中国平安的影响正面。申银万国[微博]分析师孙婷认为,汇丰曾对中国平安的经营模式、治理结构、管理流程、市场网络、后援服务等方面产生积极影响。目前中国平安主要业务框架已构建完成,汇丰的发展策略和经营管理方面的进一步影响已非常有限。

杨建海称,从交易本身上看,此次交易较H股和A股分别溢价2%和26%;而从交易的结果上看,该笔交易将令以往压制平安A股股价的力量消失。也有分析师认为,此前中国平安作为非国有制公司,且业务结构较为多元,股价除受基本面影响外,常受各类非基本面信息影响。虽然股价长期靠基本面支撑,但一些非基本面信息对短期股价的干扰可能较大。但在此次交易后,这些非基本面因素力量有望消失。

值得注意的是,以公募基金为代表的机构早已大举建仓。基金去年四季报显示,当季中国平安取代贵州茅台[微博]成为基金第一重仓股。

进入【新浪财经股吧】讨论