科伦药业拟20亿收购利君国际 整合大幕开启

科伦药业(SZ 002422)重拳出击,欲股权收购利君国际(02005)

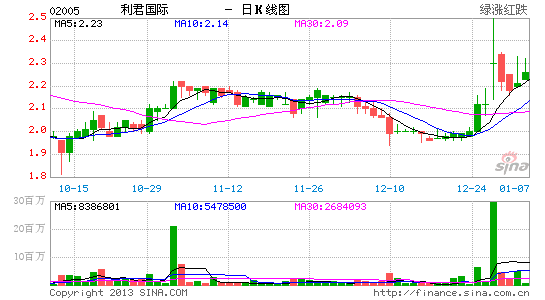

2012年12月28日,利君国际发布公告称,公司大股东君联实业和中华药业拟以5.25亿港元协议向科伦药业出售总计约12.29%的股权。

次日,科伦药业发布公告显示,董事会以全票通过了《关于收购利君国际医药(控股)有限公司部分股权的议案》,其全资子公司科伦国际拟分别以5.25亿港元协议受让君联实业和中华药业各自持有的1.8亿股利君国际。并表示本次转让完成后,科伦药业将进一步通过公开市场和其他合法方式增持利君国际的股份,计划以不超过总收购价格20亿人民币,合计持有不超过利君国际公开发行30%股份,预成为利君国际第一大股东。

2013年1月3日,利君国际在澄清公告表明,此次并购事项达成仍需一定的先决条件,尚有不确定性。

记者致电科伦药业了解到,此次对利君国际的收购举措,不仅显示了科伦药业管理层对收购利君国际的高度诚意,也充分表明科伦药业推动公司输液类与非输液类业务等强格局战略的力度。科伦药业和利君国际均为上市公司,公告中利君国际不是公司的直接股权交易方。另外由于深圳交易所和香港联交所对于上市公司有不同信息披露要求,加上完成这一收购还需要经过多层级审批环节,因此双方在公告内容中出现差异是正常情况。

整合带来抗生素产业链多重互补

限抗令政策日趋向理性靠拢,科伦此时发起收购是一种加速方式,本质在于通过完善战略性整合产业投资,弥补自身的短板,为未来千亿级抗生素市场构建完整的产业链格局。

近年来,科伦药业通过收购广西科伦、组建新迪化工、吸收合并珍珠制药和中南科伦、新建伊犁川宁抗生素中间体项目等措施,科伦药业已初步构建了抗生素全产业链格局。尤其是公司于2011年启动的伊犁川宁抗生素中间体项目,系抗生素全产业链业务的源头,为形成全产业链竞争优势奠定了坚实的基础。

而利君国际2005年在香港主板上市,主要拥有西安利君、石家庄四药等两家制药全资子公司。利君国际在抗生素原料和制剂领域具有较为丰富的产品体系,2011年利君国际的抗生素制剂产品收入达到6.29亿港元,其中,原料药出口销售收入实现1.08亿港元。利君国际输液业务以非PVC软袋输液产品与PP塑瓶输液产品为主,2012年1-9月该两种包装形式的输液产品销售收入合计占其输液业务收入的81.5%,非常契合公司目前正在进行的产品软塑化升级,若本次收购完成后,科伦药业将在中高端的软塑包装输液和治疗性输液方面的品种结构将进一步优化,竞争优势将更为突出。同时,利君国际输液产品的销售优势区域位于京、津、冀等华北地区,正是科伦药业输液产品销售相对薄弱的地区。此次收购将实现区域与上下游产业链的优势互补。

此外,利君国际已在越南、俄罗斯及欧盟等48个国家和地区进行了商标注册,是中国化学制药行业出口十强企业中唯一的输液生产企业。通过与利君国际的互补,可切实促进科伦药业国际化发展进程。

拟并购方案设计巧妙,市场化操作

相关专业人士分析,科伦药业此次并购利君国际的方案设计非常巧妙,不仅能够达成其以第一大股东身份获得利君国际管理权的蓝图,又不触发全面收购要约,继续保持利君国际的上市地位。

对于此次收购,科伦开出了每股2.167港币的价格,比利君国际于《股份买卖协议》签署之日(2012年12月28日)前最后交易日在联交所所报的收市价每股2.12港元溢价约37.58%。对于这个溢价,国泰君安国际香港分析师发布研报称收购溢价高。

科伦药业董秘熊鹰表示,公司更看中的是购买利君国际的未来价值。

进入【新浪财经股吧】讨论