青岛啤酒外延式扩张值得期待

|

招商证券(香港)研究部 王晓涤

青岛啤酒(00168.HK)日前公布了2009年业绩,和我们的预测基本相符。公司全年销量同比增加10%,远远高于行业4.7%的增幅。由于受益于低大麦成本,2009年毛利率提高了2.6个百分点,2010年的销量目标为高于行业2个百分点。我们预计公司2010年的外延式扩张将利好股价表现,调高公司股票目标价到46港元,维持其“优于大市”评级。

2009年业绩可圈可点

公司2009年业绩显示,期内收入同比增加12.5%到177.6亿元(人民币,下同);净利润同比增加79%到12.5亿元;EPS达到每股0.95元,和我们的预测基本相符。

公司的发展策略一直是:净利润增长大于收入增长、收入增长大于销量增长。公司2009年净利润高增长主要受益于较低的大麦成本。另外,公司品牌结构进一步提高,青岛主品牌销量同比增长22%,主品牌销量占比由2008年的45%提高到2009年底的50%。

地区市场优势维持乐观

公司历来的销售优势地区在山东、陕西和华东地区。 2009年公司收购济南趵突泉啤酒,加大了在山东地区的优势。目前公司在山东地区的市场份额超过了50%。在非优势市场上表现也有亮点,2009年公司在福建地区市场销售额同比增加32%,表现乐观。公司未来的策略是维持优势市场,并加大其他潜力市场的培育。

外延式增长成股价催化剂

公司在2009年的品牌价值已经达到366亿元人民币,为内地啤酒行业第一;市场规模方面,公司落后于华润,位于第二。

公司未来的发展策略主要是外延式扩张为主,加以内涵式增长。公司2009年每股派息0.16元,分红相对2008年减少6分钱,减少分红主要为了未来规模扩张而积累资金;另外,公司2009年行权募集资金11.9亿元,目的也在于未来外延式的扩张。我们认为,公司2010年的成本虽然无大幅上升,但同比并不存在优势。因此我们更加关注公司产品结构的提升和外延式扩张带来的公司销量增长和净利润的提高。预测2010年主品牌销量增长21%、公司整体销量增长11.2%,收购兼并带来的超预期的业绩是股价催化剂。

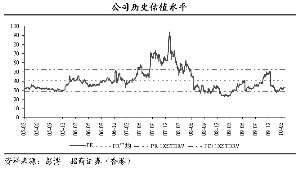

我们预测青岛啤酒2010-2012年的EPS 分别为1.16、1.35和1.57元,公司历史平均PE为40.1倍,目前的股价估值合理。我们调高公司股价到46港元,维持公司股票“优于大市”评级。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。