|

|

|

中国重汽今在港上市 估值高过潍柴http://www.sina.com.cn 2007年11月28日 02:51 中国证券网-上海证券报

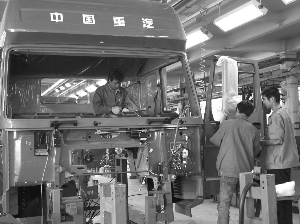

中国最大的重型卡车生产商之一中国重汽(香港)有限公司(3808.HK)(简称:中国重汽)今日将正式在香港联交所挂牌上市。至此,内地两大重卡巨头——潍柴动力和中国重汽这两个老对手将齐聚香港资本市场。而目前,中国重汽的估值水平明显高于潍柴。 据中国重汽昨日公布的招股结果显示,该公司此次公开发售部分超额认购约311倍,国际发售也取得非常大量的超额认购。中国重汽将上市发售价定为每股12.88港元,为招股价区间的上限。同时,由于招股反应非常热烈,公司还将香港市场公开发售股份数调高到3.51亿股,相当于全球发售部分总数的50%。 资料显示,中国重汽此次上市共发行7.02亿股,此外,公司还可行使超额配股权,约占公司初步发售股数的15%。扣除各种开支,中国重汽此次香港上市募集资金净额约为85.404亿港元(假设超额配股权未获行使)。公司计划将大部分融资用于扩大旗下公司发动机及卡车的产能及提升技术,同时部分用于偿还银行贷款、扩展境内外市场以及用作研发。 值得关注的是,由于港股近期大幅波动,新股上市后表现远逊此前,个别公司甚至在上市首日跌破招股价。仅从11月份上市8只新股看,已有4只在上市首日“破发”,5家公司昨日收盘价低于上市招股价。尽管近期新股表现不佳,但从中国重汽的招股反应程度看,香港市场投资者仍然认同中国重汽价值,公司以招股价区间上限定价并不意外。但昨日,经辉立交易场(专为新股上市前交易而设的电子平台)的中国重汽上市前收盘价为12.34港元,较发行价低4.19%,显示出中国重汽今日挂牌后还要经受一番市场考验。 除了在股价上要经受市场考验外,中国重汽登陆香港资本市场后,又要遭遇到老对手——潍柴动力(2338.HK)。而且,以目前的估值水平看,中国重汽的市盈率要明显高于潍柴动力。 据有关统计,中国重汽已是内地最大重卡生产商,公司今年前三季度的重卡销量增长速度远高于行业平均水平,是行业当之无愧的老大。然而,潍柴动力的实力也不可小视,虽然在重卡销量上暂时无法与中国重汽抗衡,但作为内地重卡行业中具有完整动力总成(发动机+变速箱+车桥)的供货商,其产业链优势非常明显。 不仅如此,中国重汽曾是潍柴动力的母公司,虽然现在两家公司已没什么股权关联,但一些历史遗留的知识产权问题仍然使双方的关系错综复杂。潍柴动力此前曾发出公告,意指中国重汽严重侵犯其专利。所幸,中国重汽已将与潍柴动力有关的纠纷情况在招股书中反映,投资者没有因此而面临额外风险,公司的红筹上市之路也没有受此影响。 总之,中国重汽在香港上市势必会给其潍柴动力带来新的压力,但也许“不是冤家不聚头”,压力越大动力越足,合理、良性的竞争对中国重卡市场无疑是件好事,而最终谁能傲视群雄,谁又能获得资本市场认同,还将拭目以待。 中国重汽、潍柴动力比较 公司 前三季度营业收入前三季度盈利每股盈利股价 中国161.41亿元8.32亿元全年不少于0.46元12.88港元 重汽(同比增77.5%)(同比增58.9%)(招股书预测)(上市定价) 潍柴217.18亿元14.46亿元上半年2.3元52.2港元 动力(昨日收盘价) 整理:杨勣 相关报道:

【 新浪财经吧 】

不支持Flash

|

|||||||||||||||