东华软件:寻找计算机行业无边界的扩张

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

广发证券 惠毓伦 康健

行业层面——系统集成行业仍高速发展,企业发展出现分化。

系统集成商的进化路径:分销商、系统集成商、IT解决方案提供商,对解决方案提供商而言最重要的是自主软件产品的研发和综合管理能力。提高系统集成商利润空间有三种:1)从原厂商获取更高力度的折扣;2)通过精细化项目管理降低项目运行成本;3)提供以软件开发为核心的解决方案。未来几年国内系统集成行业整体增速仍有望保持在20%以上,同时“两化融合”为行业未来5-10年的高速发展奠定了坚实基础。目前国内集成行业集中度较低,领先企业仍有充分空间。

公司层面——领先的IT解决方案提供商,兼具稳定性和高成长。

公司是国内最具实力的IT综合解决方案提供商之一,过去十年稳定高成长,2003-2011年营业收入CAGR为36.30%,净利润CAGR为35.51%。我们看好公司的逻辑如下:1)销售和研发力量突出,软件业务发展迅速保证综合毛利率和净利润率水平不断提升;2)精细化管理使得费用成本控制成效显著;3)下游行业覆盖广泛,对单一重点行业依赖性较小;4)行业整体处于快速发展阶段。

市值空间——寻找计算机行业无边界的扩张。

未来国内IT市场核心硬件和系统软件等很可能仍由国外巨头所控制,但国内市场需求足以支持类似CSC、TCS、Infosys规模的本土IT解决方案企业。目前A股计算机板块公司多以行业应用为主,成长空间和市值受到行业规模限制,我们认为系统集成的市场规模应与经济总量保持较高的相关性,公司发展空间应更加广阔。

盈利预测与估值。

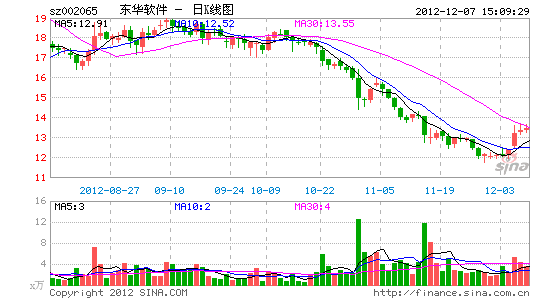

我们预测公司2012-2014年EPS分别为0.84、1.15、1.57元,对应市盈率分别为15.66、11.44、8.39倍,维持“买入”评级,合理价值21元,对应12年25倍PE。

风险提示。

外部环境变化给外延性增长带来的风险;金融行业业务快速发展带来的行业依赖性风险;人力资源风险;宏观经济下滑导致企业IT支出减少的风险。

进入【东华软件吧】讨论