宇通客车:估值偏低 11月销量好市场预期

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

东方证券 姜雪晴

投资要点:

11月客车销量好于市场悲观预期。11月份客车合计销量5310辆,同比环比分别增长3.9%和59.9%,好于预期。主要原因是:仍然是我们前期报告所分析的,公路客车需求逐步释放。受8月延安事件后,全国大部分区域停止或者放缓了客运企业的上牌,导致公路客车需求推迟释放,而并不是市场所担心的客车是后周期(担心客运企业受经济影响没有购买力),只是需求的推迟释放,另外公交客车需求也逐步回暖。

预计12月销量也存在好于市场悲观预期的可能。去年12月公司客车销量6730辆,基数较高的主要原因是校车受突发事件后的增长;今年12月虽然预计校车销量将同比下降,但由于公路及公交客车需求的恢复,预计这部分需求将陆续在11、12月和2013年1月释放。按照11月销量及需求释放幅度看,尽管去年12月销量基数较高,但不排除今年12月销量仍能达到同比持平或增长的可能,仍存在好于市场悲观预期的可能。

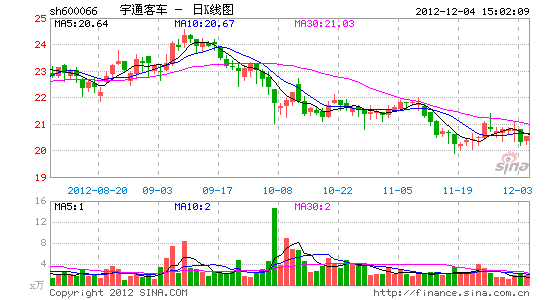

估值偏低,预计4季度盈利仍有望同比环比双增长。1-11月销量4.43万辆,同比增长11%,大客销量2万辆,同比增长13.4%。受9月销量未达预期影响,公司股价自9月至今持续调整,目前股价对应2012、2013年PE分别为9.7倍和8.4倍,估值水平处于历史底部。若12月销量继续好于市场预期,则预计4季度单季盈利状况仍有望继续环比同比实现同步增长。

公司仍是2013年汽车股优选配置标的。我们认为考虑2013年汽车行业投资机会,大中客车行业整体销量仍有望实现同比增长,公司作为龙头企业,竞争优势将继续提高,依靠技术及品牌溢价能力,预计市场份额将有望进一步向行业龙头集中,公司业绩增长确定性强,估值具较强安全边际,2013年公司仍是汽车股中优选配置标的。

财务与估值:

我们维持2012-2013年EPS分别为2.1、2.42元预测,根据可比整车公司估值水平,给予2013年PE12.5倍估值,目标价30.00元,维持“买入”评级。

风险提示:

地方政府校车执行力度影响需求;原材料成本上升影响盈利能力。

进入【宇通客车吧】讨论