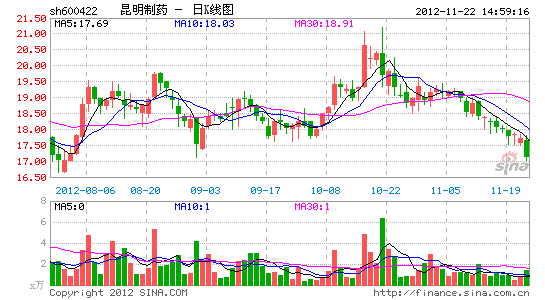

昆明制药:公开增发延期获通过 看好中药

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

东方证券 庄琰 李淑花

事件:

股东大会通过变更募投项目及延长公开增发预案有效期等议案。

投资要点。公开增发相关议案获得通过将有助公司未来发展。我们认为,公司公开增发预案获得延期将使公司有充分时间募集资金,扩充冻干粉针和小容量注射剂的生产能力,同时进行昆明中药厂现代化基地的建设,有助于公司的长期发展。

三季度现金流与收入均显示公司实际经营势头仍然强劲。从2、3季度的报表来看,虽然自中报开始利润处于低于预期的状态,但我们认为公司的经营态势仍非常强势。其中公司第三季度实现经营性现金流7880万元,同比增长46.44%,环比增长100%以上;仍然超过单季度净利润80%以上,显示公司的经营质量仍然非常良好。而公司的收入增速,尤其是主营天然植物药(血塞通、天眩清等主力品种)的母公司收入增速单季度仍然保持了51%的高速增长,增速环比仅放缓约3个百分点,显示公司的经营势头不减。根据我们了解的河北、两湖、上海等地区的情况看,血塞通近期的销售状况依然平稳,我们仍旧对公司的产品前景依然乐观。

子公司情况或有改善,值得关注。昆明制药子公司的盈利情况可能正逐渐改善,第三季度扣除母公司后子公司合计贡献利润约为1560万,同比增长46.25%,增速维持较高水平;同时,中报时公司披露的中药厂(中报增速69.6%)、贝克诺顿(中报增速25.9%)等子公司的利润水平均有明显提升。

我们认为昆药子公司的盈利水平改善的是否持续值得关注,如果中药厂的改革能取得较好的效果,昆药的成长空间或能继续打开。

财务与估值由于公司2、3季度销售费用率持续高于我们预期,我们略调整公司2012-2014年每股收益预测分别至0.58、0.79、1.04元,下调幅度分别为9%,4.7%,5%。

虽然今年公司利润增速或仍不能匹配主力产品的收入增速,但我们认为长期来看其利润增长应能反应实际经营态势;同时考虑到公司后续口服制剂产品较多,增长持续性较强,因此根据可比公司估值给与一定溢价,维持目标价18.40元,对应2012年32倍,维持公司“买入”评级,依然看好其成长持续性和投资价值。

风险提示:

药品价格管制,中药材价格波动,增发进度,新版基药。

进入【昆明制药吧】讨论