宝钢股份:业绩与湛江项目符预 回购提振

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

中金公司 丁玥 罗炜

2012年上半年业绩符合预期:

宝钢股份公布了2012年上半年业绩,公司实现营业收入981亿元,同比下降12%,环比上升7%;归属于母公司所有者净利润96.1亿元,每股收益为0.55元,同比上升89%,符合预期。

利润增长受益于资产出售,实际净利润下滑50%。公司利润大幅增长受益于公司出售不锈钢、特钢事业部获得收益90.9亿元。剔除这笔非经常性损益后,上半年实现EPS0.145元/股,同比下滑50%,趋势上与行业形势同步,但绝对盈利水平显著好于可比公司。

3Q连续下调出厂价,盈利收窄。公司七八九月连续下调出厂价,预计3Q出厂价均价环比下滑10%,相当于400-600元/吨,降幅略高于原料价格的下跌。预计三季度经营性业绩仍将环比下滑。

50亿回购增厚EPS/BPS,提升市场信心和估值:

董事会决议在股东大会通过回购方案后的12个月内,公司以自有资金回购本公司股票,资金总额不超过50亿元,回购价格不超过5元/股。回购的股份将注销,以减少注册资本。预计回购数量约为10-12亿股,占公司总股本的5.7%-6.9%,完成回购后相应增厚EPS和BPS。管理层5-7月仍在继续增持公司股票,以体现对公司发展的信心。

拟建湛江基地,无需过度悲观:

上市公司启动湛江基地建设。湛江基地的本质是宝钢碳钢薄板核心技术优势的低成本复制。预计项目投产在2014年以后,用发展的眼光看届时钢铁行业的格局可能有所改善,下游行业对材料品质的需求也可能实现升级,因此不宜用当前市场情况来推断项目投产后的盈利能力。从周期行业的历史经验来看,在行业底部启动的产能建设多数能获得较好收益。

估值与建议:

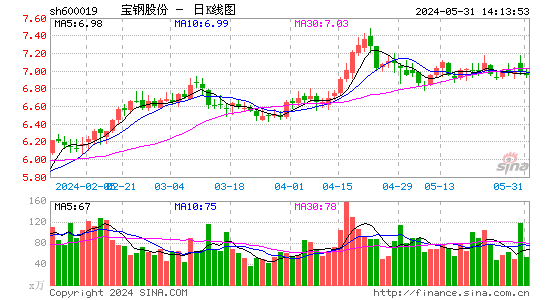

维持公司2012和2013年的盈利预测0.70元/股(扣除非经常性损益后0.29元/股)和0.50元/股;完成回购后EPS和BPS还将相应增厚。当前股价对应2012/2013年P/E分别为14x和8.2x;P/B均为0.6x,处于历史底部。看好公司为维护股价所做出的努力和诚意,回购方案将为公司带来估值修复的机会。重申“推荐”评级。

风险:

宏观经济下滑或紧缩政策超预期。

|

|

|

|