信维通信:从毛利率看信维通信

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

湘财证券 周明巍

第一,信维与硕贝德毛利率较大差异的主要原因在于其产品结构。

横向比较信维通信和竞争对手硕贝德以及海外的安费诺,Molex,Pulse等公司,其毛利率水平明显高于他们。海外厂商由于终端天线只是其众多产品中的一个部门,所以毛利率较低可以理解,但硕贝德与信维产品类似,为何毛利率有较大差距?

第二,下游仍处竞争阶段,成为华为主流供应商不意味被大幅压价。

根据公司相关披露,信维在今年成为了华为的主力终端天线供应商之一,华为作为在终端领域快速成长的企业,目前已经进入全球手机出货的前10位。并且在去年终端手机出货5500万部,其中智能机2000万部。今年华为官方计划终端出货1亿部,其中智能机6000万部。

第三,拓展多种产品增强客户黏性,保证盈利增长。

关于市场的规模,全球终端天线规模按照20亿手机,每部手机天线价格2-3元估算(包括智能机与非智能机平均),行业规模在几十亿左右。但终端天线行业巨头的营收都在几十亿甚至上百亿人民币。其原因在于除了提供天线,供应商还给手机厂商提供相关配套连接器,弹片,模组等系列配套产品。通过定制化的服务不断横向拓展新的业务,增加了客户的黏性,国内水晶光电以及歌尔声学的成长路径是比较好的范例。他们基于OLPF光学滤波器以及电声器件不断拓展其他相关电子配件,使各大IT消费电子厂商都成为了他们的客户,毛利率的波动没有影响其几年间营收与利润均大幅上升。

第四,收购整合造成的短期费用提升影响利润,但有利公司长远发展。

莱尔德并购进展有所加快,有望于近期完成。随着相关后续工作的进行,如海外为三星(微博),诺基亚(微博)等各家配套研究机构的设立,预计近期管理研发等期间费用将有较快增加。虽然将影响短期业绩,但这些都是公司未来发展所必须的投入。

结论:

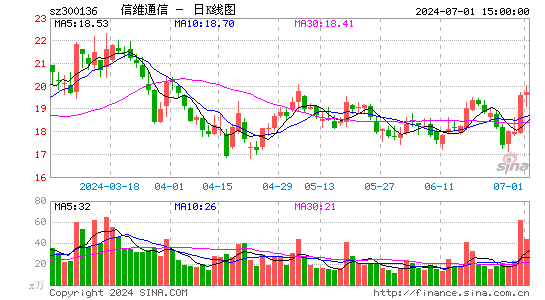

继续看好并购以后公司未来的发展。考虑到并购后相关期间费用占比的阶段性增加,略降低今年的净利润预测,但由于并购成功确定性增加,提高其明后两年的收入利润预测,维持公司“买入”的评级。目标价20-21元。

风险提示:

通过收购进行行业整合需要一定的磨合期,在对如华为等关键客户的份额扩张上也需要有一个逐步增长的过程,需要注意其由此受到的短期业绩波动。

|

|

|

|