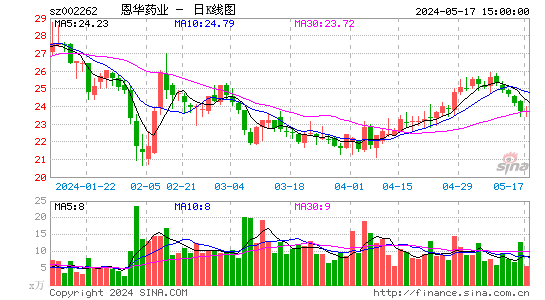

恩华药业:拐点型公司 看得见的成长

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

国金证券 李敬雷 黄挺

拐点型的公司:我们在4月20日报告《收入增速加快,确定投资机会来临》中,首次提出公司是拐点型公司,并纳入了5月、6月重点推荐。公司短期虽然上涨较多,出于对公司的长期看好,我们把推荐逻辑做了梳理:

公司今年工业收入增速到了加快的时候,核心逻辑是基于新产品的推动。

上市后蛰伏三年,迎来了新产品的集中上市:公司自2008年上市以来,增长依靠的都是老产品的推动。但从2011年底开始,陆续获批了三个麻醉系列产品:右美托咪定、芬太尼、丙泊酚,充实了公司麻醉类药品产品线。新产品的潜力远远大于现有产品:公司新获批的上述三个产品,(1)市场容量要远远大于现有品种;(2)产品价格要远远高于现有品种。这决定了新产品对公司增长有明显正向拉动作用。我们详细分析了每个产品的特性、竞争状况、市场潜力,详见正文。

公司有能力把新产品销售出去:麻醉药的市场竞争状况要好于其他药物,三个品种中有两个公司是第二家进入,另一个又是近20亿的品种。公司市场开拓的着手点有:(1)市场广度的挖掘,覆盖空白的终端;(2)市场深度的挖掘,提高单个终端的产出;(3)培育新的市场,例如公司在无痛领域的优势可以发掘产品新的应用市场。

渠道的完全重叠有利于新产品放量:由于渠道的共同,新老产品的销售可以共享。考虑到招标的影响,芬太尼预计今年可以快速铺货上量,丙泊酚其次、右美托咪定要稍慢。公司销售人员的历史能力证明是值得期待的。

公司自上市以来,始终面临高估值的问题。过去三年由于收入增长缓慢,存在着利润增速回落的风险。但根据我们的分析,随着新产品的上市,公司销售收入增速的拐点将出现,利润增速回落的风险可以被排除。

我们预测公司今年工业收入增速可能明显加快,明年视新产品的推广情况,可能会更加乐观。

我们预计公司2012-2014年的EPS为0.644元、0.902元、1.250元,复合增速40%,维持“买入”评级。

新产品开发进程不达预期。

|

|

|

|