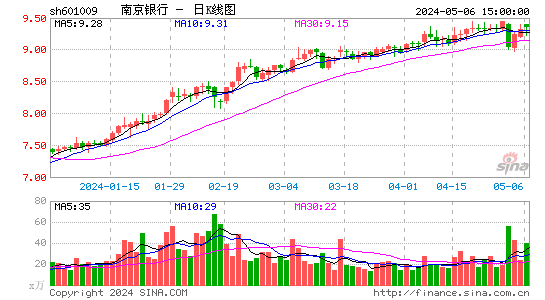

南京银行:净息差保持平稳 不良率继续下降

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

浙商证券 戴方

事件:

南京银行于2012年4月27日晚间发布2012年一季报。数据显示,公司单季实现营业收入22.44亿元,同比增长34.28%;净利润10.33亿元,同比增长31.71%。基本EPS为0.35元。季末资产总额为3079亿元,比年初增长9.26%,并首次突破3000亿元大关;存款余额1866亿元,比年初增长12.13%,表现十分强劲;贷款余额1095亿元,比年初增长6.51%。

资产负债结构和净息差延续上年末形势。

公司一季度资产、负债结构都较稳定,除个别同业科目有小幅变动外,未见大的调整。简单平均估算的单季度净息差年化后为2.66%,与上年度同一算法下的净息差基本一致,这是资产收益率和负债付息率几乎同步上行的结果。今年利率下行压力较大,公司净息差能否走稳取决于小企业业务进展情况。

资本充足率持续下降,但仍处高位。

公司一季度末资本充足率、核心资本充足率分别为10.74%、13.65%,比上年末下降了1.02、1.31个百分点。公司一季度资产增长较快,达到9.26%,主要由买入返售和贷款贡献了过半增量,因此对资本有所消耗。鉴于目前资本充足率仍处高位,目前的消耗速度并不令人担忧,仍可适度加大生息资产配置。

不良率继续下降,全年维持谨慎乐观预期。

公司一季度末不良率为0.73%,继续下降;但不良余额为804.22亿元,比2011年末增加1.36亿元。在此前的调研中,南京银行表示公司资产评级分类严格,贷款投放谨慎,其中平台贷占比持续压缩,且多分布于长三角地区,资产质量也较好,因此整体资产质量稳定,预计全年可继续实现双降。

我们预计南京银行2012年每股收益为1.27元。南京银行股价4月27日收于9.33元,对应2011年、2012年PE分别为8.64倍、7.37倍,估值优势明显,成长可期,维持“买入”评级。

|

|

|

|