老凤祥:收入和利润高速增长 业绩符预期

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

收入和利润高速增长,业绩符合预期。

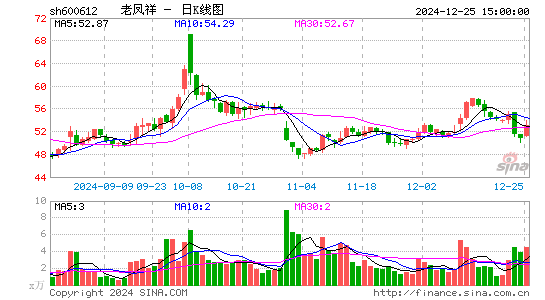

公司2011年实现营业收入211亿元,增长47.57%,其中,四季度同比增32.41%;归属于母公司净利润5.23亿元,同比增长83.1%,每股收益1.2元,扣非后,同比增长107.42%,业绩符合预期。其中,珠宝首饰实现销售收入159.7亿元,同比增长55.98%。主要得益于珠宝市场的繁荣以及公司渠道的快速扩张,公司继续通过积极的品牌拓展战略和市场营销策略,已经建立起除港、澳、台以外覆盖全国各地区的营销网络。截止2011年底,老凤祥自营银楼和自营专柜已达到139家,连锁加盟店及经销网点已发展到1876家,门店合计2015家。公司综合毛利率较上年下降0.28个百分点,其中,珠宝首饰下降0.49个百分点,主要因为黄金占比提升以及批发业务的快速发展。公司经营效率有所提升,期间费用率同比下降0.83个百分点。一季度营业收入同比增长10.94%,归属于母公司净利润同比增长18.98%。业绩略低于预期。

2012年经营展望。

2012年公司加快从产品经营向资本经营的跨越,形成两轮驱动,为老凤祥持续健康发展产生新的动力;继续加快全国营销网络建设,抢占市场,提高份额。全年新增专卖店不少于120家,力争到“十二五”期末,老凤祥拥有的专卖店资源翻一番,超过1000家。同时,加紧境外市场布局,迈出国际化战略的关键一步;增加新四类产品销售规模,改善产品综合毛利率。我们认为公司作为黄金珠宝行业的龙头企业,具有很强的品牌优势以及渠道优势,未来仍将受益于行业高景气,销售收入有望保持快速增长。

盈利预测及投资建议。

公司具有明显的品牌优势和渠道优势,随着公司加大自营渠道的建设以及新四类占比的提升和黄金销售占比的下降,公司毛利率水平有望逐步提升。

考虑到宏观经济及金价对需求的影响,我们微幅下调2012-2013年EPS至:

1.53,2.00元(此前:1.59,2.05),2014年EPS:2.59元,目标价:38元,维持“买入”评级。

风险提示:原材料波动、存货较多、黄金租赁及T+D延期交易存在风险。

|

|

|

|