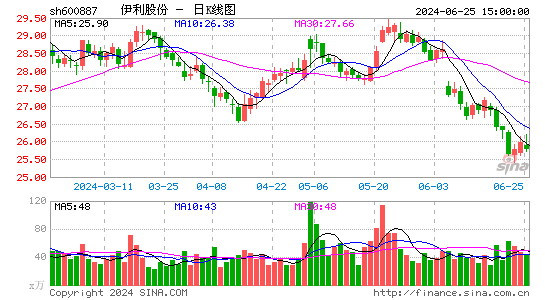

伊利股份:业绩符合预期 净利润率如期提升

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

中金公司 金志耀 袁霏阳

一季度业绩基本符合市场预期:

公司一季度实现收入102.6亿元,同比增长13.2%。净利润率由去年同期的1.6%提升至4.0%,使得净利润同比增长183.4%。一季度业绩基本符合市场预期。

一季度毛利率30.5%,同比下滑1.4个百分点,主要因原奶成本上涨。由农业部定点监测的10个原奶主产省的一季度原奶收购均价为3.28元/公斤,相比去年同期上涨2.5%。销售费用率同比下降5个百分点至20.6%,管理费用率同比上升0.4个百分点。所得税率同比下降13个百分点至14.7%。

前景展望:

预期中的净利润率提升,维持全年4.8%的净利润率预期。因去年一季度1.6%的净利润率低基数(近三年均为上半年净利润率低,下半年净利润率高的惯性),今年一季度凭借费用率和所得税率的下降使得净利润率提升至4%。我们维持今明两年4.8%和5.2%的净利润率预测。(按照未来占收入20%的奶粉业务正常10%的利润率和占收入80%的液态奶和其他业务正常4%的利润率计算,合理的综合利润率水平应该在5%以上,即4%×80%+10%×20%=5.2%)

二季度净利润同比增速将正常化。去年二季度因收入增速、净利润率均保持在较高水平,因此今年二季度的业绩同比基数较高。

在保持正常利润率水平下的二季度业绩预期会从一季度的高增长回落至合理增速水平。

竞争力优势显现,寡头格局中的优胜者。1-2月超市监测数据显示伊利的收入增速明显优于行业和蒙牛的增速。3月份,蒙牛因去年年末质量门事件堆积的收入压力,率先进行较大力度的促销,伊利尽管后期做了促销跟进,但销售压力明显小于蒙牛。定增渐行渐近,当前股价有较强支撑。公司16.34的增发底价已确定,目前等待监管层对增发的最终批复。我们认为增发融资有望加强公司未来在产业链上的竞争力,对当前股价有较强支撑。

估值与建议:

我们维持公司2012、2013年盈利预测,同比分别增长17%、27%。

预期定增后全面摊薄的今明两年每股收益达1.11元和1.41元。当前股价下市盈率分别为20.2倍和15.9倍,维持“推荐”评级。

|

|

|

|