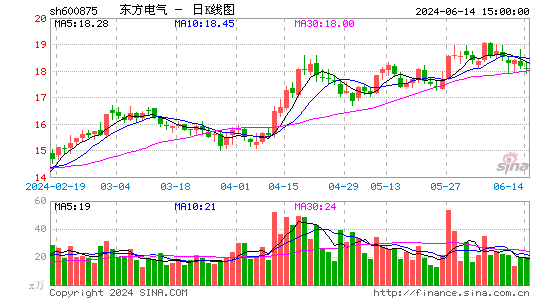

东方电气:订单增长趋平 公司业绩维持缓增

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

事件:

3月29日晚间东方电气发布年度报告:2011年公司实现营业收入429.17亿元,同比增长12.7%;归属于上市公司股东的净利润为30.56亿元,同比增长18.6%。基本每股收益1.53元。公司拟向全体股东每10股分配现金股利1.6元(含税)。

点评:

利润增速高于收入主要源于毛利提升及产品结构性增长。

2011年公司净利增速超过收入增速得益于主营毛利同比提升0.81%达20.74%。各子版块中,高效清洁发电设备板块收入244.83亿元,同比增20.05%,毛利较2010年提升约0.9个百分点;工程及服务板块收入58.34亿元,同比增23.25%,毛利率Q4有所回落,但全年仍较去年增长4.59个百分点至27.02%;水能与环保设备板块收入32.42亿元,同比增9.6%,毛利同比提升0.19%达17.67%;新能源板块受风电产品价格下降影响,收入同比下降6.67%至88.84亿元,毛利较去年下滑0.65%至21.18%。报告期内,公司管理费用同比增长10.25%,低于收入增速;所得税费用同比大幅增长152.07%,达到4.26亿元,主要由于公司所属东电、东汽有限公司不再享受免征企业所得税优惠政策。

产品结构不断优化,国际市场加速开拓。

2011年公司新增订单480亿元,在几乎没有新增核电订单和风电订单下滑情况下,与去年全年500亿基本持平,Q1-Q4分别新增订单86、150、129、115亿元。其中高效清洁能源占60%,新能源占11%,水能与环保占4%,工程及服务占25%。毛利下滑的新能源板块新增订单占比较去年下降14%,而毛利率较高的工程及服务新增订单占比远高于目前的收入占比13.59%,表明未来公司产品收入结构将得到优化,未来主营业务毛利率将继续提升。另外,今年新增订单中出口项目达到21亿美元,同比增23.53%,占比升6.3%,达28.3%,公司国际市场开拓进程显著加速。截至2011年末,公司在手订单超过1500亿元,虽受火电订单下滑等因素影响,但公司未来收入仍将保持一个较平稳的增速。

核电、燃气轮机及水电设备支撑未来业绩增量部分。

我国核电项目停滞一年多后,重启预期逐渐强烈,虽重启短期无法贡献业绩,但仍将成为公司未来三年订单的重要增量。2011年公司燃气轮机新增订单达40亿元以上,预计未来三年燃机订单以及收入确认仍将保持高速增长。“十二五”期间水电年均开工将达2400万千瓦,是十一五平均的三倍,今年1-2月水电投资同比增92%,开始加速。公司占国内水电设备市场约1/3份额,水电设备订单有望大幅增加。公司向清洁能源设备的积极转型将支撑公司未来订单的增量部分。

盈利预测与估值:

我们预计公司2012-2014年摊薄后EPS分别为1.60元、1.74元、1.89元,按当前股价对应PE分别为13.54倍、12.45倍、11.46倍。给予“增持”评级。

风险提示:原材料价格风险、海外市场拓展不利风险、核电重启不达预期风险。

|

|

|

|