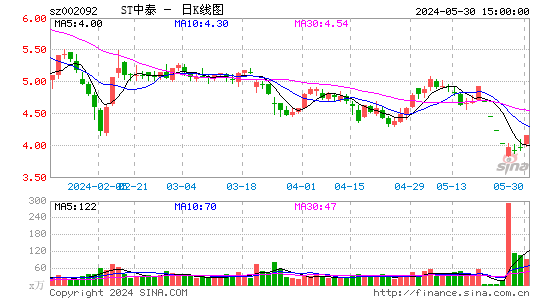

中泰化学:盈利底部 未来可期

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

华泰联合 肖洁

2011年,公司实现营业收入71.22亿元,同比增长75%;实现净利润4.9亿元,同比增长69%,低于我们的预期的主要原因在于2011Q4,PVC行业盈利大幅下滑,产品均价从Q1-Q3的7800元/吨下调到6500元/吨,除了西部具备资源优势的龙头企业,全行业亏损。

2011年,公司的综合毛利率22.3%,比2010年略微降低1个百分点。分产品来看,2011年,烧碱毛利率提高10个百分点,PVC毛利率降低3个百分点。三项费用率合计13.5%,比2010年降低了1.5个百分点,公司生产的规模效应逐渐显现。

公司资源扩张战略清晰。“十二五”期间,公司计划扩张电石法PVC和烧碱产能,分别达到300万吨/年、220万吨/年,并完成配套上游一体化的配套。产能扩张的复合增速达30%,产销量的增长和上游一体化带来的成本降低双轮驱动公司业绩的高速成长。

2011年,PVC的表观消费量总计1351万吨,同比增速7.61%,为除了2008年外的历史低点,主要由于受到房地产新开工面积增速下滑的影响。

2011Q4以来,PVC行业的盈利能力跌至历史的底部,西部龙头企业中泰化学、内蒙君正、英力特等具备资源优势,处于盈亏平衡的状态,华东、西南的PVC企业大面积亏损。PVC行业处于盈利的底部,未来随着地产新开工的复苏,有望好转。

PVC行业和烧碱行业相对成熟,行业的盈利水平基本保持不变,公司毛利率的提升主要基于原材料电石自给率的不断提高。我们预计,2012-2014年的EPS分别为0.3元、0.58元、0.76元,增速分别为-30%、95%、31%,对应2012年PE32.7倍,鉴于公司具备147亿煤炭的探矿权,资源价值显现,维持“增持”评级。未来,关注公司上游一体化的进程,以及PVC行业盈利能力的进一步好转。

风险因素:经济下滑、房地产调控超预期。

|

|

|

|