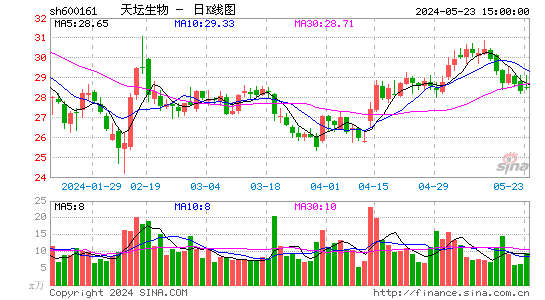

天坛生物:疫苗不如人意 蜕变需时间

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

中投证券 周锐

血液制品快速增长和收到甲流款带来净利润快速增长。公司实现收入13.94亿,同比增15.98%;营业利润3.32亿,同比增32.17%;利润总额3.42亿,同比增26.5%;归属于母公司净利2.33亿,同比增33.4%,EPS0.45元。

1、11年血液制品量价齐升,预计还将保持良好的势头:成都蓉生11年实现收入6.52亿,同比增35.9%,实现净利润1.99亿,同比增46.7%。预计投浆量增长约10%,价格随全行业上涨而有所上涨,带来收入和净利润快速上涨。公司目前共16个浆站,其中渠县和安岳为新建浆站,预计投浆量未来还将持续稳定增长。

2、疫苗事业收到甲流款项带来综合毛利率上升,疫苗整体情况稍有压力:疫苗实现收入7.28亿,同比增2.44%;毛利率64.71%,同比增6.07%。

长春祈健收入增速较快,销售费用较高,净利增速低于收入增速:长春祈健实现收入2.41亿,同比增33.6%;净利润7900万,同比增11.7%,水痘疫苗竞争较激烈,销售费用较高导致净利润增速慢于收入。

总部疫苗收入有所下降,好转需待亦庄基地的建成:拆分疫苗整体收入和祈健收入,预计母公司疫苗收入约4.87亿,同比下降8.17%,若扣除甲流,下降更多。麻腮风系列受益于进口产品批签发受影响,11年增长情况较好;预计乙肝等其他一类苗品种销售有所下降。一类苗价格压力较大,需要靠量拉动增长,需待亦庄基地建成及WHO预认证后,将有较好转变。

公司的蜕变尚需等待新基地的建成:亦庄基地正在加紧建设,未来新基地将申请WHO预认证,实现出口将对量有较大提升。同时麻腮风等优势品种量将有所提升。

中生集团正在H股上市途中,未来和天坛的整合或许带来投资机会。

投资建议:公司血液制品发展势头良好,鉴于疫苗情况好转还需一些时间,我们预计12-14年EPS分别为0.46、0.5、0.59元,维持“中性”评级。

风险提示:亦庄新基地建设进入尚有不确定性;中生集团H股上市时间尚有不确定性。

|

|

|

|