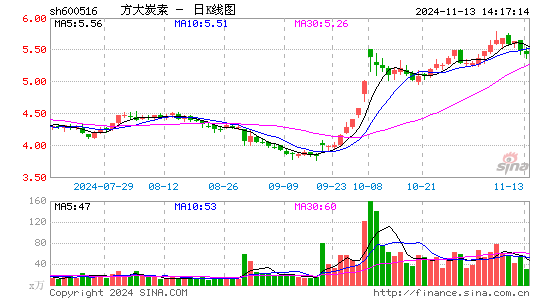

方大炭素:业绩高增长 募投项目蓄势待发

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

华泰联合 赵湘鄂 陈雳

2012年3月6日公司披露2011年报,业绩大幅增长、符合预期。主要分析如下:

2011年公司实际盈利增幅超过100%。公司实现营业收入约45.26亿元、利润总额约8.73亿元、归属于母公司净利润约6.14亿元,同比分别增长40.71%、53.96%、51.28%;基本每股收益0.4801元,同比增长51.31%;2011年加权平均净资产收益率19.33%,同比增加4.66个百分点,资产负债率44.73%,同比减少5.01个百分点;值得注意的是,若扣除本期公司大额计提了预计负债所带来的非经常性损益变动影响,公司11年实际EPS为0.5568元,同比增幅高达108%。

公司靓丽的经营成绩主要源自:1、炭素产品结构进一步优化,产量和销量较大幅度增加;2、控股子公司抚顺莱河矿业的铁精粉盈利能力突出。报告期内公司生产炭素制品18.5万吨,同比增加约10%,并通过加大中高端产品的占比使得毛利率上升到26.67%,同比增加4.49个百分点,毛利从2010年的5.2亿元大幅提高到7.59亿元;莱河矿业扩产40万吨铁精粉项目完成后产能达100万吨,2011年生产铁矿精粉97.69万,同比增幅约45%,毛利率66.67%,虽然在四季度铁矿石价格下滑冲击下同比减少4.55个百分点,但量升促使这部分产品毛利从2010年的4.44亿元大幅提高到8.17亿元。

公司与惠能热电2亿元贷款担保诉讼案件仍在进一步审理阶段,终审若能胜诉将是重大利好,尚有不确定性。2011年12月28日公司已向最高人民法院提起上诉,根据一审判决结果,在前期已计提预计负债4700万元基础上,本期增加计提了预计负债1.5亿元,本公司已对该项诉讼标的(即借款本金1.87亿元和利息1000万元)全额计提了预计负债。

维持“买入”评级。公司产品趋向高端、下游需求广阔、成长前景极佳,随着成都炭素3万吨高端特种石墨、葫芦岛10万吨针状焦募投项目13年将逐步建设达产,促使公司盈利能力有望进一步提升,特种石墨、针状焦、超高功率电极等高新材料将占据公司整体盈利40%左右提升至70%以上,结合最新年报及今年铁精粉市场价格同比小幅回落情况,我们预计公司2012-2014年EPS分别为0.66元、1.09元、1.17元,建议可择机提前配置,维持“买入”评级不变。

风险提示:国内外经济的周期性变化;进出口形势和汇率变化,募投项目进展等。

|

|

|

|