招商银行:息差环比上升 注重内生增长

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

信贷整体偏谨慎,注重内生增长。

2012年宏观不确定性特别多,贷款投放既涉及央行差别存款准备金率、总量因素,也受到存款方面贷存比达标的因素,招商银行(微博)整体较为谨慎,贷款量比去年略多。秉承均衡发展的理念,招商银行的总资产和风险资产增幅目标均在16%以内,内部二次转型由注重总量扩张转向更注重质量提升。

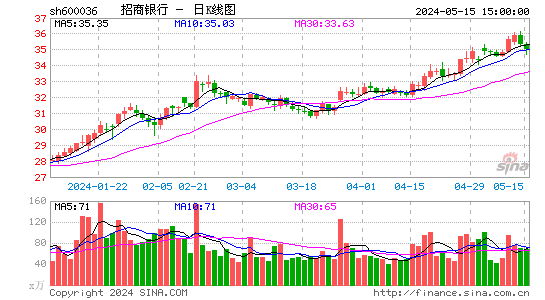

息差环比小幅上升,利率重心下移。

招商银行的息差整体稳定,环比小幅上升,主要由于:每年一月对零售按揭贷款重订价;招商银行的资产结构中投融资资产占比较高,短期资金价格高企使得投融资收益较高,有助于银行获得同业和债券市场相对高的收益。从趋势看,我们认为银行的息差在1季度达到高点后将持平或环比小幅下降。

首先,存款成本在上升,理财的吸收实际上是资金价格趋于市场化的表现。

其次,利率重心开始下移。

中间业务稳中求进,投行、结算、财富管理为重点。

2012年招商银行制定了较为积极的中间业务发展目标,保持20%以上的增速,并实现非息收入占比和金额双增长。压力来自:1、12年股票市场存在较高不确定性,金融资产投资亦存在不确定性;2、表外及理财市场的发展,受渠道建设、监管政策影响,会相应减少。正面因素来自投行承销、结算类业务、财富管理业务。

成本收入比预期小幅下降,再融资审批进行中。

招商银行在利润快速增长的背景下,集中推行了网点改造。此后,招商银行的成本收入比趋于稳定,预期成本收入比将实现小幅下降。招商银行于11年7月18日公告10配不超过2.2股,融资不超过350亿元,目前正准备报证监会的发审会,如果一切顺利,可能于1季度内完成。配股完成后,招商银行的资本充足率可提升近1.9%,加上自身利润留存,可支持未来两至三年的业务发展。

投资建议及风险提示:

预计招商银行2011年净利润为360.37亿元,同比增长39.85%,2012年净利润为461.06亿元,同比增长27.94%。招商银行活期存款占比高,息差处于同业较高水平;中间业务增长良好,后续拨备计提压力较小。维持对其“买入”评级,目标价14.09元,对应8.44倍2011年PE,1.87倍2011年PB。风险提示,贷存比偏高,存在存款吸收压力,存款成本上升可能制约息差上涨。

|

|

|

|