宇通客车:配股项目获批 发展前景看好

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

配股项目获批,有助公司缓解产能压力,提升市场地位。公司拟以总股本5.2亿股为基数,向全体股东每10股配3股,配股数量为1.56亿股。募集资金总额不超过人民币23亿元,将投资于节能与新能源客车生产基地项目。同时大股东宇通集团承诺将以现金全额认购其可配股份,表明大股东对于公司发展前景的乐观态度。目前公司设计产能3万辆,产能利用率已经超过150%。预计配股项目有望于2013年初投产,新增产能2万辆,将有效缓解公司产能压力,有助公司市场地位的持续提升。

公司2011年实现销量4.67万辆(+13.4%),超越市场预期。公司2011年通过调整生产节奏、订单管理等方式,克服产能压力,实现客车销售4.67万辆(+13.4%),超越市场预期。同时公司通过调整产品结构,大中型客车的销售占比持续提升,其中2011年公司大型客车销售2.1万辆(+19.3%),中型客车销售2.3万辆(+14.4%)。受益于产能利用率维持高位,产品结构上移,预计公司盈利能力仍将维持较高水平,业绩亦有可能超越市场预期。

预计公司2012年销量有望接近5.4万辆(+15.6%),持续保持较快增长。受益于“公交优先”战略,各地工业园区的规模化建设,以及预计2012年接近1万辆的校车新增需求,预计2012年大中客需求有望实现13%左右的平稳增长。若校车相关法规严格执行,校车需求仍有可能超越市场预期。综合考虑公司的市场地位、产品竞争力,以及委内瑞拉出口订单等因素,预计公司2012年销量有望接近5.4万辆(+15.6%),销量和业绩仍将保持较快增长。

公司校车产品具有先发优势,有望成为公司新的增长点。校车逐渐由事件性驱动转为订单驱动,校车市场对客车市场的贡献程度取决于法规的严格程度和执行力度。基于相对谨慎预期,预计2012年校车市场将新增需求约1万辆。目前工信部已完成<校车安全技术条件》等四项国家标准的意见征集工作。公司作为《校车安全技术条件》等四项国家标准的主要起草单位,在校车产品方面具有先发优势,若后续相关法规严格执行,公司有望受益明显。

风险因素:当地工资水平显著提升导致人工成本大幅增加;钢材等原材料价格大幅上涨侵蚀公司盈利;证券市场波动影响金融资产市值;客车市场需求大幅下降,公司新增产能市场开拓不达预期,致使公司盈利能力显著下降等。

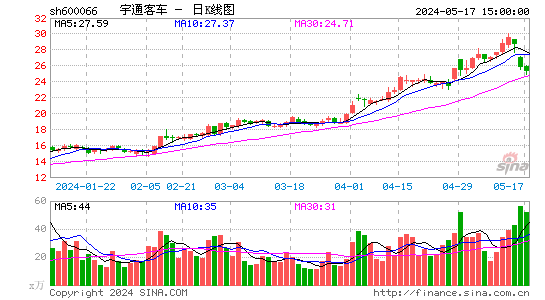

盈利预测、估值及投资评级:维持公司2011、12、13年的摊薄前每股收益分别为2.15、2.65、3.22元,当前价24.45元,对应2011、12、13年摊薄前PE分别为11、9、8倍。配股完成后,以配股价格14.75元/股(折价约40%)进行测算,当前价格对应2011、12、13年摊薄后PE分别为13、11、9倍。综合考虑公司市场地位提升、盈利稳健增长、周期波动不明显、校车市场的潜在空间,以及行业的平均估值水平,我们认为公司合理估值为2012年11-13倍PE,维持公司“买入”评级,目标价29元。

|

|

|

|