宇通客车:公司是内生增长的典范

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

华泰联合 姚宏光

行业亮点一:需求较稳定。长期来看,城市化与居民收入水平决定了国内客车需求空间。在我国经济面临转型的背景下,未来政府在破除城乡二元经济结构、加快城乡间经济要素和谐流动、改革收入分配等方面的政策将为客车需求提供长期的间接驱动力。此外,海外市场竞争力的提升与校车市场的启动将为行业提供一定的弹性空间。

2012年,虽然经济环境的不确定性仍然较强,但在政府致力于启动消费实现经济转型的背景下,我们认为,终端需求的消费品属性使得宏观经济对客车行业的负面传导效应可能并不明显,在公交车、校车等细分市场的带动下,行业仍有望延续2011年的稳健增长势头,若海外出口市场超预期,全年增速或可达15%左右。

行业亮点二:格局不断优化。自08年以来“一通三龙”的大中客市场份额不断提升,2011年前11月累计市场占比达53.6%。而更令人欣喜的是,区别于众多竞争性行业,大中客市场集中度的提升并非通过惨烈的价格战所实现,行业的竞争更多地是依靠产品配置、服务能力的提升。未来在需求升级的推动下,高级客车占比有望持续提升,能够提供与需求相匹配的高性价比产品的“一通三龙”无疑有望进一步强化自身的行业地位。

公司是内生增长的典范。与众多企业依赖股权融资、高负债支撑规模扩张的模式不同,宇通客车持续的资本支出更多的是凭借公司自身的造血能力,即强大的产品竞争力所创造的充裕现金流。更为直接表现就是,公司在维持较高水平资本支出的同时,为股东提供了高比例的现金分红回报,自97年上市以来累计股利支付率达65.3%。

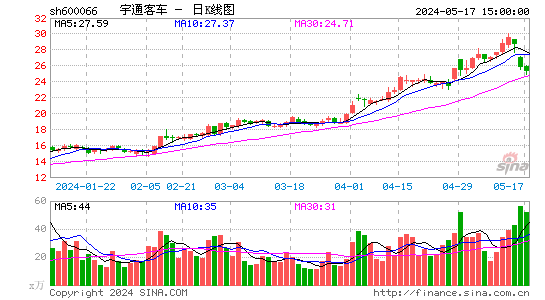

不考虑配股摊薄,预计公司11年~13年EPS分别为2.03元、2.61元、3.41元,对应PE分别为为11.45倍、8.90倍、6.82倍。公司作为稳定增长行业的龙头,在产能压力逐渐缓解的背景下,业绩增长具有较高的确定性,是上乘的价值投资标的。维持“买入”评级。

风险提示:宏观经济出现超预期的下滑;公司产能释放未达预期。

|

|

|

|