重庆啤酒:拿什么支撑400亿市值

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

——王剑

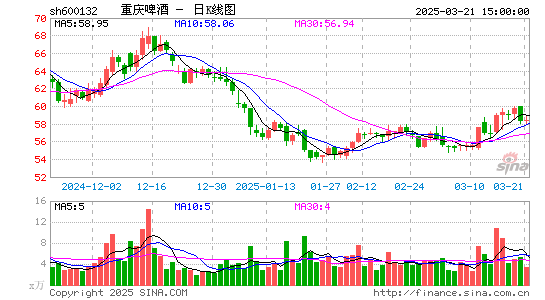

尽管乙肝疫苗进展不及预期,但重庆啤酒却凭借该概念一飞冲天,市值更是接近400亿元,堪与青岛啤酒(600600)比肩。

北京榕树投资管理有限公司一位夏姓私募人士告诉记者,整个事情看起来更像是一个配合好的“局”——重庆啤酒专职炮制概念,券商负责招揽生意,而基金则不断注水,三者配合默契,合力将股市变成故事,400亿市值由是而来。

故事一讲就是13年

坐拥168亿元资产规模和7.84亿元净利润(2011年前三季度)的燕京啤酒(000729),市值仅为重庆啤酒的49.35%(以11月25日收盘价计),而后者的总资产及前三季度净利润分别为38亿元、1.60亿元,即便是啤酒巨头青岛啤酒,市值也不过479亿元。业内人士指出,重庆啤酒之所以堪与巨头比肩,与其擅长“讲故事”不无关系,而燕京啤酒则败在不会讲故事。

重庆啤酒主营啤酒销售业务,却于1998年收购正着手研究乙肝疫苗的佳辰生物。此后,重庆啤酒给自己贴上乙肝疫苗的标签,渐为资本市场所熟知。凭借该噱头,重庆啤酒13年来涨幅超过30倍,市值一度突破400亿元大关。

记者注意到,自去年7月份以来,重庆啤酒先后17次发布乙肝疫苗研究进展公告,平均每月一次,然而,历次公告皆是“雷声大雨点小”,并未有实质性进展。对于投资者而言,乙肝疫苗始终是一个谜团,但重庆啤酒却在该谜团中有效的抵御了今年以来市场的系统性下跌。

尽管此次重庆啤酒疫苗进展不及预期,但分析人士指出,重庆啤酒不会就此终结故事,反而会越讲越精彩。

券商拼命吹泡泡

仅凭重庆啤酒唱独角戏尚不足以将其市值推向400亿元,众多券商及其它研究机构在此期间也功不可没。

今年以来,先后有华创证券、天相投顾及兴业证券等多家研究机构发布了对重庆啤酒的不下13份研究报告,几乎均为“强烈推荐”。其中,兴业证券研究员王晞屡次表示,重庆啤酒最近几年的临床研究,已从实践上证明乙肝疫苗在机理上具备可行性,并且已经度过风险期,并最终给予重庆啤酒“强烈推荐”的投资评级。

华创证券更是乐观的估计重庆啤酒乙肝疫苗项目的市场潜力有望扩充至3.5亿人口。华创证券的基本逻辑是重庆啤酒乙肝疫苗IIB期临床试验的评审结果将于1012年2月左右公布,而III期试验将于2012年底启动,疫苗将于2013年获批,并于2015年在全球上市。在华创证券的描述下,重庆啤酒前景一片光明,甚至是乙肝病人的希望,因此华创证券也给予重庆啤酒“强烈推荐”的投资评级。颇具讽刺意味的是,华创证券曾先后于2010年9月2日及2011年1月25日对重庆啤酒股价作出预测,认为未来12个月内,股价将分别达到120元及156元,“吹泡泡”的痕迹一目了然。

基金扎堆狂赌概念

如果只是重庆啤酒和券商唱双簧,重庆啤酒的市值也未必能达到400亿元,基金才是最为直接的推动力。根据wind资讯统计,截至三季度末,重庆啤酒机构股东云集,其中共有20只基金重仓持有重庆啤酒,持股数高达4936.94万股,占流通股本的10%。

颇为引人注目的是,上述20只基金中有近一半出自大成基金,包括大成创新成长在内的9只大成系基金持股总数达到4495.15万股。资料显示,大成基金2009年一季度才逐步介入重庆啤酒,两年来,重庆啤酒涨幅接近4倍,大成基金账面料有丰厚的累计浮盈。

业内人士指出,机构对重庆啤酒的热情追捧不可避免的会吸引大量游资跟风操作,再加上乙肝疫苗的故事一直讲个不停,重庆啤酒的市值才屡创新高。但不可否认的是,重庆啤酒的市值存在大量水分,已被市场妖魔化,一旦乙肝疫苗的神话破灭,重庆啤酒将轰然倒下。

理性的认知

作者:炼叶林

一只股票在梦幻般的吊了机构以及大众若干年胃口之后,居然真的就泡沫破灭了。重庆啤酒这样的股票,恐怕很难再见到了。

“安慰剂组应答率28.2%;治疗用(合成肽)乙型肝炎疫苗600μg组应答率30.0%;治疗用(合成肽)乙型肝炎疫苗900μg组应答率29.1%”。

这样的一组数据,稍有科学常识的人便看出,这意味着疫苗效果与安慰剂持平!什么是安慰剂?比如医生拿维生素去治疗头痛,对于某些人也能产生疗效,这个维生素就是安慰剂。在一些国家,医生也被允许开具安慰剂,用于一些本可通过自身调节而恢复的疾病。

也就是说,这药的效果和随便拿什么给病人吃的效果一样(只要告诉病人这东西能治病)。那么,一直以来支撑着其高达170倍市盈率、二十多倍市净率的缘由再也不可能成立。

而实际上,直到11月份,仍有分析师给出了“强烈推荐”的评级。“我们认为治疗用合成肽乙肝疫苗将可能成为治疗乙肝疾病革命性的药物及首选药物,且有可能于2013年在国内上市,并于2015年全球上市,面临3.5亿乙肝人口,市场潜力巨大。”3.5亿的目标市场,难怪让这么多人目眩神迷,趋之若鹜。

其实笔者并无意指责那些“中招”的投资人。投资本就有风险,不管是个人能力因素还是非可控因素,总是会发生,这也就是为什么“不能把鸡蛋放在同一个篮子里”的原因。但我们有必要检讨一下为什么每个人都会头脑发热,认为自己所想之事一定会发生——尤其在自己将资产投入这一方向时。

就在此事发生的前一天,笔者和一位投资经理聊天,他本就是医药行业研究员出身,虽然目前已是独立的投资经理,但对于研究员的经历颇为自得,因为他认为医药行业的研究经历使得他对整个消费行业都有了较为深入的了解。

原本是“十二五规划”重点方向的医药行业,短期内却并未进入他的视线,原因在于虽然需求在稳步上升,但医改尚在进行之中,短期政策依然会存在压制。

“医药行业专业化程度相对较高,一般的投资人很难把握。”该投资经理如是表示。

的确,某私募朋友在几年前股市持续下行时推荐过某医药股,原因就在于该公司主流产品“脐贴”连自己的孩子也会用。而据他所观察,现在的小孩用之甚多,且只有这一家上市公司生产,他看好其成长性,因而在2008年那样的市场环境下坚持持有,获利颇丰。

至于像重庆啤酒这样的股票,他向来是不懂也不碰。任何行业均是如此,听说最近为了看一消费品牌,他专程去外地的专卖店购物。

所以虽然笔者看好未来高新技术行业的发展,但笔者深知自己的专业知识和能力还有待提高,暂时无法找到这样的投资标的,因而宁可去选择相应的主题基金以获得行业的平均收益。

经济增速在接下来的两个季度是会继续下滑,但在流动性因素的影响下,市场的表现可能会稍显乐观。

有意思的是,索罗斯宣布放弃对周大福的认购,不免让人觉得,索罗斯最初便是虚晃一招吧。有个坊间传闻,说周大福(的老板)是对黄金市场最了解的人,对他来说,这个时候上市,是为了获得最大限度的溢价。也就是说,他认为,这个时候的金价已经到顶了。

不管传闻真假,原材料的日子不好过,但对于受益于原材料价格下降的中下游产业来说却是利好。

|

|

|

|