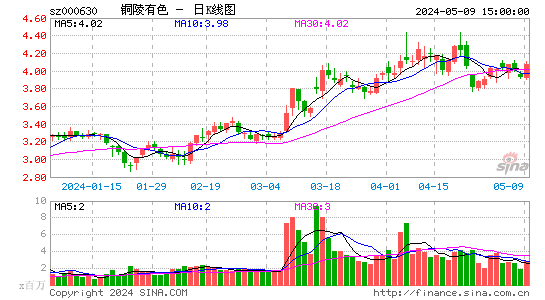

铜陵有色:未来铜资源大企 反弹最佳标的

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

国泰君安 研究员:桑永亮

潜在的铜资源大企,未来铜储量将比肩江铜

根据避免同业竞争原则,铜陵集团的铜资源应会陆续注入上市公司。我们统计了集团及上市公司所有的铜矿山,权益储量接近1500万吨(包括了西藏多龙及秘鲁白河铜钼矿),与江西铜业接近。

集团在建铜矿更多于2013年后见产量和效益,届时公司铜自产量将翻番,建议投资者要以长远眼光看待铜陵有色发展。(1)国维铜矿储量150万吨,品味偏低仅0.157%,但露天开采,成本较低,计划建采选产能6万吨/天矿石量,全年可产铜金属量近3万吨。(2)沙溪铜矿外围勘探不断有收获,预计远景储量在100万吨以上,采选产能330万吨/年矿石量,年产接近1.5万吨铜金属量。(3)厄瓜多尔铜矿一期准备建设3万吨/年金属量采选产能。目前在做基建,关键是铜矿通往港口的运输通道要建好。经测算,这些铜矿权益产量达到4.5万吨/年,自产量翻番,未来还有扩张空间。

硫酸黄金等副产品利润稳定

公司硫酸成本仅100-150元/吨,硫酸价格调整幅度不大,给公司带来稳定丰厚利润。金银价稳步上行,公司利润同样得到保证。副产品成为这个下行周期中公司盈利最稳定的部分。

低迷的经济和股市给了投资者低价介入铜陵有色的机会

就2012年来看,经济低迷对铜行业的影响表现在几个方面:(1)铜价下跌。需求疲弱使铜价进入下行通道。(2)TC/RC下降。近期江西铜业与Freeport达成协议,2012年加工费为63.5美元/吨,低于铜陵有色2011年下半年谈的90美元/吨水平,预计铜陵有色加工费也可能面临下调。(3)铜材加工费下调。需求不旺但铜材产能增加,铜材行业竞争加剧,2012年铜材加工费同样面临下行。总之这些影响压低了铜陵有色股价。

投资建议

从冶炼向资源转型,低基数,大空间,股价弹性大。正如股价在2011年12月1日表现的那样,当遇到流动性或供需面好转的信号时,反弹总是最强烈。继续给于增持评级。

|

|

|

|

- 闂傚倸鍊搁崐鎼佸磹瀹勬噴褰掑炊瑜忛弳锕傛煕椤垵浜濋柛娆忕箳閳ь剝顫夊ú鏍洪敂钘夊灁濠靛倸鎲¢悡娑㈡倶閻愰鍤欓柛鏃€纰嶆穱濠囶敃閿涳綆浜俊鎾箳閹搭厽鍍甸梺鎸庣箓閹冲秵绔熼弴銏♀拻濞达綀娅i妴濠囨煛閸屾瑧绐旂€规洘鍨块獮姗€骞囨担鐟扮槣闂備線娼ч悧鍡椢涘Δ鍐當闁稿瞼鍋為悡鐘绘煕閹邦垰鐨洪柛鈺嬬秮閺岀喖顢涘顓熸嫳闂佽鍨卞Λ鍐极閹版澘纾兼慨姗嗗亜椤ユ岸姊洪懡銈呮瀾闁荤喆鍎抽埀顒佸嚬閸樺墽鍒掗崼銉ョ劦妞ゆ帒鍊荤壕钘壝归敐鍫燁仩閻㈩垱鐩弻銊ヮ潩椤撴粈绨婚梺鍝勬祩娴滅偟绮欓懡銈囩<闁稿本绋戠粭褔鏌嶈閸撱劎绱為崱妯碱洸闁绘劖鐗抽崶顏嶆Ъ缂備胶绮换鍫熸叏閳ь剟鏌ㄥ┑鍡橆棤闁靛棙鍔曢埞鎴﹀煡閸℃ぞ绨煎銈冨妼濡稓鍒掔€n亶鍚嬪璺侯儏閳ь剟鏀遍妵鍕箳閹存績鍋撴繝姘剨闁割偁鍎查埛鎺楁煕鐏炵偓鐨戝褎绋撶槐鎺斺偓锝庡亜濞搭喗顨ラ悙瀵稿⒌妤犵偛娲幃褔宕奸姀鐘茬闂傚倷鐒﹂惇褰掑垂瑜版帗鍊舵慨妯挎硾閸氬綊鏌嶈閸撶喎顫忛搹鍏夊亾閸︻厼校妞ゃ儱顦伴妵鍕晜閻愵剚姣堥梺缁樹緱閸犳牞鐏掗梺鍏肩ゴ閺呮繈鏁嶅⿰鍐f斀闁宠棄妫楅悘锝囩磼椤曞懎鐏︽い銏$懇瀹曞爼顢楁担鍙夊濠电偞鎸婚崺鍐磻閹剧粯鐓冪憸婊堝礈濞戙垹纾绘繛鎴欏灪閸ゆ劖銇勯弽銊р姇婵炲懐濮甸妵鍕冀閵娧呯厒缂佺偓鍎抽崥瀣Φ閸曨垰绫嶉柛銉戝倹鐫忕紓鍌欒兌婵娊宕¢幎钘夎摕闁挎繂顦伴弲鏌ユ煕閵夛絽濡块柛鏂挎贡缁辨挻鎷呴崫鍕戯絿绱掔€n偄鐏撮柛鈹垮劜瀵板嫭绻涢姀銏犳灈鐎规洦鍋婂畷鐔碱敆娴h鍚傞梻鍌氬€搁崐鎼佸磹閻戣姤鍤勯柤鍝ユ暩娴犳氨绱撻崒娆掑厡缂侇噮鍨跺畷婵嗏枎閹烘搩妫ㄥ┑锛勫亼閸婃牠宕濊缁骞嬮悩宸婵犵數濮电喊宥夋偂濞嗘挻鐓熼柟浼存涧婢ь垶鏌h箛娑楁喚闁哄矉绻濋崺鈧い鎺嶈兌椤╃兘鎮楅敐搴′簽闁告﹢浜跺娲濞戣鲸顎嗙紓浣藉蔼婵倖绌辨繝鍥ч敜婵°倓鑳堕崢鍗炩攽閳藉棗鐏ユい鏇嗗嫭鍙忛柛銉墯閻撳啴鎮峰▎蹇擃仼闁诲繑鎸抽弻鐔碱敊閻e本鍣梺閫炲苯澧紒瀣浮閺佸姊洪崨濠冨磩妞ゎ偄顦遍幑銏犫槈濮橈絽浜炬繛鎴炵憽缂傛岸鏌e⿰鍡楀惞缂佽鲸甯¢悡顐︻敇閻樼數鍘梻浣筋嚃閸o絿绮婚弽顓炵畺闁秆勵殢閺佸秵绻濇繝鍌涘櫤婵犮垺鍨剁换婵嬫偨闂堟稐娌梺鎼炲妼閻栧ジ寮€n喗鈷戦柛婵勫劚娴滃ジ鏌涢弮鈧崹鐢革綖韫囨拋娲敂閸涱厽顓奸梻渚€娼ч悧鍡涘箠韫囨稒鍊跺ù锝呮贡缁♀偓闂佸啿鐨濋崑鎾绘煕閺囩偟浠涢柣銈勭窔閹鎲撮崟顒傤槰闂佸憡姊归悷鈺呮偘椤旇姤鍎熼柕濠忕畱濞堢喖姊洪棃娑崇础闁告劑鍔庨悿鍕節閻㈤潧孝闁汇儱顦靛鑸垫償閹惧厖澹曢梺鍝勬储閸╁嫰寮崟顖涚厱闁斥晛鍟伴幉鍧楁煕鐎n偅灏い顐g箞閹瑩顢楅埀顒勵敂閿燂拷

- 缂傚倸鍊搁崐鎼佸磹閹间礁纾归柟闂寸绾剧懓顪冪€n亜顒㈡い鎰矙閺屻劑鎮㈤崫鍕戙垻绱掗幇顓ф畷濞e洤锕俊鍫曞川椤斿吋顏犵紓浣哄亾閸庡啿岣块敓鐘茶摕闁绘梻鍘х粻姘舵煟濡も偓閻楁粌螞閸曨厾纾奸柟顖嗗啰绋忕紓渚囧枟閻熲晛顕g拠娴嬫闁冲灈鏂侀崑鎾绘晝閸屾氨顓哄┑鐘绘涧閹虫劙宕欓悷鎵虫斀闁绘ɑ鍓氶崯蹇涙煕閵娾晙鎲炬鐐村姍楠炲酣鎸婃径搴㈡啺闂備焦瀵х换鍌炲箟濮椻偓閹垽宕楅崗鐓庡姃闂傚倷绶¢崑鍛矙閹炬番浠氶柟鎯板Г閳锋帒霉閿濆妫戝☉鎾瑰皺缁辨挸顓奸崟顓炲缂備礁鍊哥粔鐟扮暦婵傜ǹ鍗抽柣鎰煐閹蹭即姊绘担铏瑰笡闁哄被鍔戝畷銉р偓锝庡暉婢舵劕閱囬柣鏃囨椤旀洟姊洪悷鎵憼缂佽鍊块幊婊嗐亹閹烘挾鍘遍梺瑙勫劤閸熷潡鎳滆ぐ鎺撶厓閻熸瑥瀚悘鎾煙椤旇娅呴柍璇叉捣娴狅箓骞嬮幒鎴闂傚倸鍊烽懗鑸电仚濡炪倖鍨靛Λ婵嬬嵁閹达箑鐐婄憸婊冡缚閺嶎厽鐓曟繝闈涙閻濇梻鎲搁弬璺ㄦ殾闁诡垶鍋婂Σ鐐箾鐎电ǹ甯堕悗姘緲椤繐煤椤忓嫪绱堕梺闈涱槶閸庢盯鏁愭径瀣幈闂佸搫鍟犻崑鎾寸箾閼碱剙鏋涢柛銊╃畺瀵噣宕煎┑鍫О婵$偑鍊栧Λ浣规叏閵堝應鏋嶉柕蹇嬪€栭埛鎴︽偣閹帒濡兼繛鍛姍閺岀喖宕欓妶鍡楊伓 婵犵數濮烽弫鍛婃叏閻戣棄鏋侀柟闂寸绾惧鏌i幇顒佹儓闁搞劌鍊块弻娑㈩敃閿濆棛顦ョ紓浣哄С閸楁娊寮诲☉妯锋斀闁告洦鍋勬慨銈嗙節濞堝灝鏋熷┑鐐诧躬瀵濡堕崥銈呮贡閳ь剨缍嗛崑鍛存偟閺囩儐娓婚柕鍫濋娴滄繃绻涢崣澶涜€垮┑锛勬暬瀹曠喖顢涘槌栧敽闁诲骸绠嶉崕閬嶆偋閸℃稑鍌ㄩ柨鐔哄У閳锋垹鈧娲栧ú銊ф暜濞戞瑦鍙忓┑鐘插亞閻撳ジ鏌涢埞鎯т壕婵$偑鍊栧濠氬磻閹惧墎纾奸柣妯垮皺鏁堥悗瑙勬礃濞茬喖寮婚崱妤婂悑闁告侗鍨抽弸鍐⒒婵犲骸浜滄繛璇у缁瑩骞嬮悩宸閻熸粎澧楃敮妤呭煕閹寸偑浜滈柟鍝勬娴滃墽绱撴担鍓叉Ш闁轰礁顭烽獮鍐晸閻樺啿浜滈梺绋跨箺閸嬫劙宕㈤鍛瘈闁汇垽娼ф禒婊堟煟韫囨梻绠炵€规洘绻傞~婵嬵敇濠娾偓缁ㄥ妫呴銏$カ缂佽尪濮ょ粋宥嗗鐎涙ḿ鍘搁柣蹇曞仧鏋褎鐓¢弻鐔风暋閻楀牆娅ч梺鐟板级閹稿啿鐣烽悢纰辨晝闁靛牆瀛╁▓褰掓⒒閸屾瑨鍏岀紒顕呭灦楠炴劙宕奸弴鐐碉紮濠电娀娼ч鍛存嫅閻斿吋鐓忓┑鐐靛亾濞呭棝鏌涚€n亝顥㈤柡灞剧〒娴狅箓宕滆濡插牆顪冮妶鍛寸崪闁瑰嚖鎷�

- 闂傚倸鍊搁崐鎼佸磹閻戣姤鍤勯柛顐f磸閳ь兛鐒︾换婵嬪礃椤忓棗楠勯梻浣稿閸嬩線宕曟潏鈺冧笉闁割煈鍋佹禍婊堢叓閸ャ劍灏版い銉уТ閳藉骞樺畷鍥喲囨煛瀹€鈧崰鏍箖濠婂喚娼ㄩ柛鈩冡缚閺嗭附淇婇悙顏勨偓鎴﹀磿闁秵鏅濇い蹇撶墕閽冪喓鈧箍鍎遍ˇ顖涘閻樼粯鐓曢柡鍥ュ妼娴滄繃绻涢崼婵嗙骇缂佺粯绻傞埢鎾诲垂椤斿彞鍝楅梻渚€娼ч悧濠囧箖閸屾凹鍤曞┑鐘崇閸嬪嫰鏌i幋鐏活亪寮搁崒鐐粹拺闁告稑锕ユ径鍕煕鐎n亜顏い銈呭€垮濠氬磼濞嗘埈妲梺纭咁嚋缁绘繂鐣峰ú顏勭妞ゆ棁鍋愰敍娑㈡⒑鐠恒劌娅愰柟鍑ゆ嫹 婵犵數濮烽弫鍛婃叏閻戣棄鏋侀柟闂寸绾剧粯绻涢幋娆忕仾闁稿鍊濋弻鏇熺箾瑜嶉崯顐︽倶婵犲洦鈷戠紓浣广€掕ぐ鎺濇晪鐟滃繑绔熼弴鐔虹瘈婵﹩鍘鹃崢閬嶆⒑閸濆嫭鍌ㄩ柛鏂跨焸瀵悂寮Λ鐢垫嚀楗即宕橀鍠般劑姊洪崫鍕拱闁烩晩鍨堕妴渚€寮撮姀鈺傛櫇闂佹寧绻傚ú銊╂偘閵忋倖鈷掑ù锝堟鐢盯鎮介娑樻诞闁轰礁鍟存俊鑸靛緞婵犲嫬骞嬮梻浣侯攰閹活亪姊介崟顖氱;闁规壆澧楅悡鏇熺箾閸℃绂嬫俊鎻掓啞缁绘盯宕崘顏喰滃┑顔硷龚濞咃綁骞忛悩璇茬伋鐎规洖娲g槐娆撴⒒娴g儤鍤€闁搞倖鐗犻獮蹇涙晸閿燂拷 闂傚倸鍊搁崐鎼佸磹閹间礁纾瑰瀣捣閻棗銆掑锝呬壕濡ょ姷鍋涢ˇ鐢稿极閹剧粯鍋愰柛鎰紦閻㈢粯淇婇悙顏勨偓鏍偋濡ゅ啰鐭欓柟鐐湽閳ь剙鎳樺畷锝嗗緞瀹€鈧惁鍫熺節閻㈤潧孝闁稿﹦绮弲璺衡槈閵忥紕鍘遍柟鍏肩暘閸ㄨ櫣浜搁弶澹冲酣宕惰闊剚銇勯姀锛勨槈闁宠鍨垮畷鍗炍旀担绋垮婵犵绱曢崑鎴﹀磹閹版澘鐤炬繝濠傜墛閸嬪倿鏌ㄩ悢鍝勑ョ€规挷绶氶弻鈥愁吋鎼粹€茬爱闂佺ǹ顑嗛幐鎼佸煡婢跺ň鏋庨悗锝庡墰缁愭绱撻崒娆掑厡濠殿噣娼ч悳鑽ゆ崉閵婏富娼熼梺鍦劋閺岋繝宕戦幘缁樻櫜閹肩补鈧尙鐩庨梻浣筋嚙缁绘垿骞愰幎钘夎摕闁炽儱纾弳鍡涙倵閿濆骸澧扮悮锕€鈹戦悩娈挎毌闁告挻绻堥獮鍐磼濞戞绠氶梺缁樺灱濡嫬鏁俊鐐€栧Λ浣哥暦閻㈤潧顥氶柤鎭掑劤缁♀偓闂佹眹鍨藉ḿ褑鈪烽梻浣规偠閸斿矂濡堕幖浣规櫜闁绘劖娼欑欢鐐烘煙闁箑澧版い鏂款樀濮婃椽骞栭悙鎻掑Η闁诲繒鍋犳慨銈夘敇閸ф鈷掑ù锝呮贡濠€浠嬫煕閵婎煈娼愮紒鏃傚枑缁绘繈宕惰閻庮剟鎮楅獮鍨姎婵☆偅绋撳褔鍩€椤掍胶绡€闁汇垽娼у瓭闂佺ǹ锕ゅḿ锟犮€侀幘婢勬棃鍩€椤掑嫬鐓橀柟杈惧瘜閺佸﹪鎮归崶銊ョ祷缂佷緡鍠栭埞鎴︻敊绾攱鏁惧┑锛勫仩濡嫰鎮鹃悜钘壩╅柨鏂垮⒔閻﹀牓姊洪崨濠冨闁稿鎳庨埢鎾广亹閹烘挴鎷绘繛杈剧悼閸庛倝宕甸埀顒勬⒑閹肩偛鈧牠鎮ч悩鑽ゅ祦闊洦绋掗弲鎼佹煥閻曞倹瀚�

- 缂傚倸鍊搁崐鎼佸磹閹间礁纾归柟闂寸绾剧懓顪冪€n亜顒㈡い鎰矙閺屻劑鎮㈤崫鍕戙垻绱掗幇顓ф畷濞e洤锕俊鍫曞川椤斿吋顏犵紓浣哄亾閸庡啿岣块敓鐘茶摕闁绘梻鍘х粻姘舵煟濡も偓閻楁粌螞閸曨厾纾奸柟顖嗗啰绋忕紓渚囧枟閻熲晛顕f繝姘櫜濠㈣泛饪村ḿ濠囨⒑缂佹◤顏堝疮閸ф姹查柛顐犲劜閳锋垹绱掔€n偒鍎ラ柛搴$Ч閺屾盯寮埀顒勫垂閸噮鍤曞┑鐘崇閺呮彃顭跨捄鐚存敾妞ゃ儲绻堝娲捶椤撯偓鐟欏嫷娈介柟闂寸濮规煡鏌涢鐘插姕闁抽攱鍨垮濠氬醇閻旇 濮囬悗鐟版啞缁诲牓寮诲☉銏″亹鐎规洖娲ら埛宀勬⒑鐠団€虫珯缂佺粯绻堥妴渚€寮撮姀鈩冩珖闂侀€炲苯澧撮柟顔界懄缁绘繈宕堕妸銉ゅ寲濠德板€ч梽鍕偓绗涘洤违闁告劦浜炵壕濂告煏婵炑冨暙娴犳﹢姊虹€圭媭娼愰柛銊ユ健楠炲啫鈻庨幋鐐茬/闁哄鍋熸晶妤呮儓韫囨稒鈷掑ù锝堝Г閵嗗啰绱掗埀顒佺瑹閳ь剟鍨鹃敃鍌涘€婚柣锝呰嫰缁侊箓姊虹化鏇炲⒉缂佸鍨块幃娆愮節閸愶缚绨婚梺鐟版惈缁夊爼宕濆鍡欑闁告侗鍋勯悘鍙夋叏婵犲懏顏犻柟鐟板婵℃悂濡烽敂鎯х稈闂傚倷鑳堕幊鎾诲吹閺嶎厼绠柨鐕傛嫹

- 闂傚倸鍊搁崐鎼佸磹閹间礁纾瑰瀣捣閻棗銆掑锝呬壕濡ょ姷鍋為悧鐘汇€侀弴銏℃櫇闁逞屽墴閹潡顢氶埀顒勫蓟閿濆憘鏃堝焵椤掑嫭鍋嬮煫鍥ㄦ礈娑撳秴螖閿濆懎鏆為柣鎾冲暟閹茬ǹ饪伴崼婵堫槶濠殿喗锕╅崢楣冨煘瀹ュ應鏀介柣妯哄级閹兼劗绱掗悩宕囧弨闁哄瞼鍠栭弻鍥晝閳ь剙顕i幆顬″綊鎮╅锝嗙彋濠殿喖锕ュ钘夌暦閵婏妇绡€闁稿本绮庨幊鏍⒑濮瑰洤鐒洪柛銊ф櫕閹广垹鈹戠€n偄浠掑銈嗘磵閸嬫挾鈧娲栧畷顒勶綖濠靛绀傚璺哄帨閺呯姴顫忕紒妯诲闁告盯娼у﹢閬嶅箲閵忋倕绠涢柣妤€鐗婂▍鍥ь渻閵堝懐绠伴柣妤€妫濋幏鎴︽偄閸忚偐鍘介梺鍝勫€搁悘婵嬪箖閹寸偑浜滈柕澶堝劤婢ф稓绱掔紒妯兼创妤犵偛顑呴埞鎴﹀幢濮橆剛鍘撮梻鍌欑閹诧繝骞愮粙璺ㄦ殾妞ゆ帒瀚悡姗€鏌熸潏楣冩闁稿鍔栫换娑㈠幢濡ゅ嫬顏繛瀛樼矒缁犳牕顫忛搹鍦煓婵炲棙鍎抽崜閬嶆⒑閸︻厽鍤€婵炲眰鍊濋敐鐐剁疀濞戞ü绱堕梺鍛婃礃閸ゎ亪宕惰閸婄偤鎮峰⿰鍐閻庨潧銈稿畷鐔碱敍濞戞帗瀚奸梻浣告啞缁哄潡宕曟潏銊уⅰ闂傚倷绀侀幉鈥愁潖閻熸噴娲偄閻撳海浼嬮梺鍝勫暙閻楀棛绮堥崘鈹夸簻闁哄啫娲よ濠电偛鎳岄崹钘夘潖閾忚宕夐柕濞垮劜閻濄垽姊洪悷鏉挎闁瑰嚖鎷�

- 闂傚倸鍊搁崐鎼佸磹閹间礁纾瑰瀣捣閻棗銆掑锝呬壕濡ょ姷鍋為悧鐘汇€侀弴銏℃櫇闁逞屽墰婢规洟宕烽鐘碉紳婵炶揪缍€閸嬪倿骞嬪┑鍐╃€洪梺缁樏崢鏍崲閸℃稒鐓忛柛顐g箓閳ь剙鎲$粋宥夊箚瑜滃〒濠氭煏閸繈顎楀ù婊勭箘缁辨帞鎷犻懠顒€鈪甸梺闈涙缁€渚€鍩㈡惔銊ョ闁哄鍨熼崑鎾绘煥鐎c劋绨婚梺鐟版惈濡绂嶆ィ鍐┾拺缂備焦岣跨粻鏍ㄧ節閵忊槄鑰块柛鈺冨仱楠炲鏁傜紒妯绘珦闂備礁鎼崐鍫曞磹閹捐埖顐介柣銏犳啞閳锋垿鏌涘☉姗堟敾閻忓繑澹嗙槐鎺斺偓锝庡亝鐏忕敻鏌涢幒鎾虫诞闁轰焦鍔欏畷銊╊敂閸涱垪鍋撴繝姘拺閻熸瑥瀚崝銈嗐亜閺囥劌寮€规洏鍨介弻鍡楊吋閸″繑瀚奸梻浣告啞缁诲倻鈧凹鍨堕幆鍌涚瑹閳ь剟寮诲☉銏犲嵆闁靛ǹ鍎遍~鈺呮⒑閸涘﹥灏甸柡浣筋嚙椤繒绱掑Ο璇差€撻梺鎯х箳閹虫挾绮敓鐘斥拺闁革富鍘愯ぐ鎺嗏偓锕傛倻閽樺鐣洪梺缁樺灱濡嫰鎮″☉銏$厱婵炴垵宕弸娑樏归悩鍐茬瑨妞ゎ亜鍟存俊鍫曞幢濡》绱╅梻浣呵归鍡涘箰妤e啫鐒垫い鎺戝枤濞兼劖绻涢崣澶屽⒈缂佽京鍋炵换婵嬪炊閵夈垹浜惧ù锝囩《閺嬪酣鏌熼悙顒佺稇闁谎冨缁绘繈濮€閿濆棛銆愬銈嗗灥濡繈骞冮悙顒傞檮闁告稑艌閹峰姊虹粙鎸庢拱闁荤啙鍥佸洭鏁冮崒娑氬幍闁荤姴娉ч崨顖滄闂備胶顢婂▍鏇犳崲閸愵喖围闁挎繂顦粈鍐煃鏉炵増顦风紓鍐╂礋濮婄粯鎷呴崨濠傛殘婵炴挻纰嶉〃濠傜暦閻熸壆鏆﹂柛銉㈡櫇閻掑吋绻濋悽闈浶㈡繛璇х畵閹€斥槈閵忥紕鍘遍梺瑙勫閺呮稒淇婇崹顕呯唵鐟滃骸煤閻旂厧钃熼柨婵嗩槸鍥撮柟鑲╄ˉ閸撴繈鎮靛┑瀣拺闁告繂瀚~锕傛煕閺冣偓閸ㄥ潡鐛崘顔嘉у璺猴功閿涙粌鈹戦悙鏉戠仸闁挎洍鏅滅€靛ジ鏁撻敓锟�