招商银行:二次转型提高风险定价能力 目标16元

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

中信建投 研究员:杨荣,魏涛

二次转型实现内涵式发展

招行属于行业内的领军者,经历5年的“一次转型”后,2009年开始“二次转型”,即在业务重心转向零售和中小企业贷款的基础上,于2009年开始旨在“用最小的资本消耗,实现盈利最大化”的又一次转型;具体目标是降低资本消耗、提高贷款风险定价、控制财务成本、增加价值客户、确保风险可控。

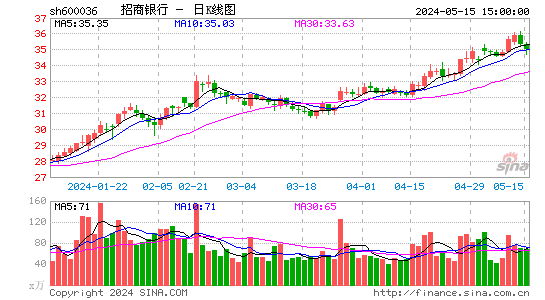

存贷款增速放缓,净息差已经触顶

2011年3季度,存款余额20003亿,较上半年下降4%;贷款余额14925亿,较上半年下降4%;生息资产收益率回升46个基点,达到4.97%;付息负债成本率提高26个基点,达到2.01%;净息差提高20个基点,达到2.96%。

从趋势看,4季度后净息差将触顶回落。理由:4季度信贷宽松,银行议价能力下降,生息资产收益率开始下降;由于吸存压力依然存在,付息负债成本率会处于高位,净息差将开始回落。

营业效率提高、资产质量改善

招行的成本收入比持续下降,经营效率开始明显改善,未来下降空间犹存;3季度单季,贷存比名义达到监管红线,扣除500万小微贷款后贷存比只有73.84%,达到监管标准;拨贷比2.16%,拨贷比提高对业绩影响可忽略;资本金未变,但是资本充足率和核心资本充足率小幅提高;

350亿配股融资充实资本金

招商第二次配股融资方案,融资规模350亿元,10股配2.2股,配股价格是7.38元/股。第二次配股融资完成后,招商的股本将提高到263亿股,核心资本充足率提高2%,预计资本(核心资本)充足率将达到13.3%(10%),满足未来3-5年的资本需求。

如果说“一卡通”和“一网通”成就了招行的零售银行业务,那末这次“二次转型”将成就招行成为资本金约束下经营的资本节约型银行。

招行业务特色和竞争力

1、零售银行业务业内领先;2、发达营销渠道和战略布局;3、高附加值的客户群体数量出现明显增加,客户的价值贡献提高;4、充足的贷款拨备覆盖率;5、多样化的营收来源;6、EPS 高成长性,净利润增速稳定。

绝对估值法测算招行合理的价值区间是:(14.24,16)按照绝对估值剩余价值法,招行合理的价格区间(14.24,18.17);按照线性回归分析法,招行合理价格区间(13.9,15.7)。如果按照共同的交叉区域来估算的话,招行合理的价格区间是(14.24,16)。

|

|

|

|