京能热电:优质资产注入 业绩大幅增长

新浪提示:本文属于研究报告栏目,仅为分析人士对一只股票的个人观点和看法,并非正式的新闻报道,新浪不保证其真实性和客观性,一切有关该股的有效信息,以沪深交易所的公告为准,敬请投资者注意风险。

华泰证券 程鹏

净利润增长55.7%,符合市场预期。公司2012年完成发电量324亿千瓦时,实现营业收入100.82亿元,同比增长18%;归属于上市公司净利润16.15亿元,同比增长55.7%;实现每股收益0.83元,符合市场预期。毛利率方面,受益于煤价下行和2011年末的电价上调,公司发电业务毛利率达到29.35%,同比提升2.96个百分点。投资收益达到10.08亿元,同比增长4.2亿元,其中大同电厂扭亏为盈贡献1.18亿元、酸刺沟矿业贡献1.95亿元、京科电厂股权处置收益0.85亿元为主要增量部分。

增发注入优质火电资产,公司规模与业绩双提升。公司2012年内完成岱海、托克托、托克托第二等优质火电资产的注入,推动公司规模和业绩的双提升。截止2012年公司装机规模达到650万千瓦,权益装机规模超过770万千瓦,年发电量324亿千瓦时。公司所拥有的火电机组盈利能力较强,根据我们的测算,增发注入的火电机组利润贡献达到11.3亿元,占公司2012年净利润的仅70%;其中岱海、托克托、大同、托克托第二电厂贡献盈利分别达到4.09、3.19、1.19、0.92亿元。

配套融资助顺利完成,静待集团优质资产注入。2013年4月,公司完成非公开增发,配套融资24.57亿元,用于补充流动资金,有利于推动公司筹建项目(岱海、宁东扩建等)进程。同时,根据京能集团的承诺,将力争在2013年底将符合上市条件的剩余煤电资产注入上市公司;目前集团剩余火电装机超过580万千瓦,达到公司现有装机的90%,其中上都、蒙达等电厂盈利能力优异。我们预计大股东仍将推进上述资产的注入进程。

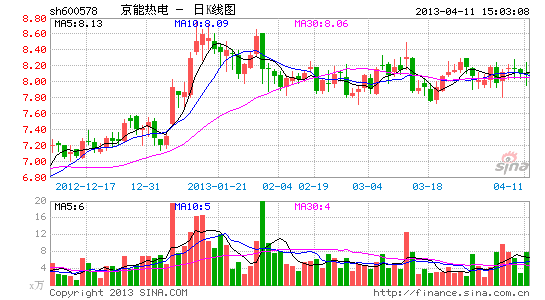

评级:增持。我们预计公司2013-2014年EPS分别为0.80、0.83元,对应市盈率为10.2、9.9倍。公司所拥有优质火电资产质量和盈利能力优于同行业其他公司,同时考虑到京能集团旗下上都、蒙达等优质火电资产的注入预期,我们认为给予公司2013年10-12倍PE较为合适,对应合理股价8.0-9.6元。维持“增持”评级。

风险提示:煤价大幅波动带动燃料成本变化;用电量需求下滑导致利用小时不达预期;环保标准提升导致机组改造投资增加。

进入【京能热电吧】讨论