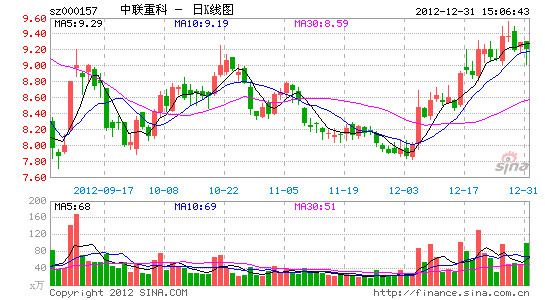

中联重科:收购CIFA剩余股权 资源整合

新浪提示:本文属于研究报告栏目,仅为分析人士对一只股票的个人观点和看法,并非正式的新闻报道,新浪不保证其真实性和客观性,一切有关该股的有效信息,以沪深交易所的公告为准,敬请投资者注意风险。

中金公司 吴慧敏

交易在预期之内,支付对价相对合理。根据2008年收购协议中,三年锁定期结束之后,中联重科有权买入剩余股权。

以2011年7月1日至2012年6月30日的财务数据为基数,本次交易对应PE为8.59倍,EV/EBITDA为8.28倍,以2012年中报数据计算,PB为1.76倍,估值相对合理。

短期业绩增厚有限,以2012年业绩衡量,预计增厚中联重科每股收益0.02元:根据公告,CIFA2012年上半年实现净利润4,500万美元,预计2012年全年可实现6,700万美元,考虑40.68%的收购完成后,预计可增厚中联重科每股收益0.02元,占其全年盈利的2%。

现金充裕,现金流压力不大:本次收购以现金支付,公司三季度末在手现金188亿元人民币,约合29.8亿美元,近期又刚刚发行了第二期海外美元债6亿美元,现金流压力不大;收购初见成效,期待资源整合深化:自2008年收购以来,CIFA已经实现了扭亏为盈,规模及盈利能力均已恢复到金融危机前的水平。同时,在技术转移,高端产品代工及产业链整合上CIFA与中联重科的协同效应已初见成效。

盈利预测:

我们暂时维持公司2012/2013年盈利93.1亿/107.2亿元的预测不变,分别同比增长15.5%/15.2%,对应每股收益1.21元/1.39元。

估值与建议:

当前股价下,公司对应A股与H股2012/2013年PE均为7.7倍和6.7倍,估值水平合理偏低;公司是板块内2012年唯一实现正增长的企业,作为行业龙头,预计2013年有望实现平稳过渡,仍维持“推荐”评级。

风险:

房地产调控超过预期,下游开工量复苏低于预期。

进入【中联重科吧】讨论