G南糖(000911):好人误伤估值应更高 | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2006年06月07日 20:48 证券导刊 | |||||||||

|

公司5月15日公告实施10送3.3股的股改方案 股价复牌后一度持续下跌,并在11元附近止跌 作为资源和新能源的代表应获得更高的估值

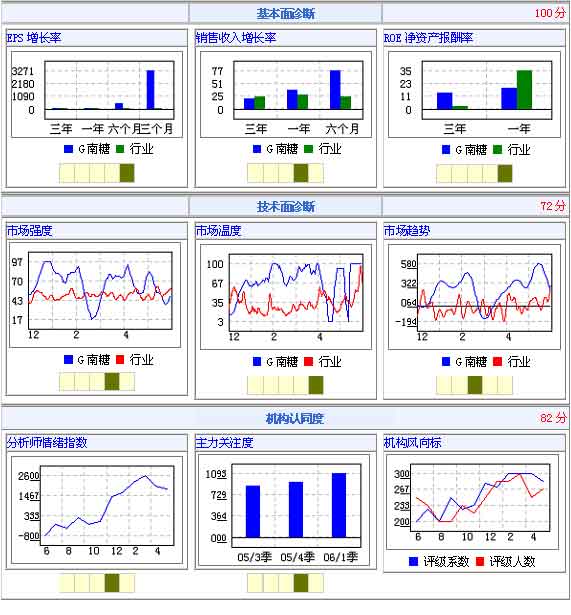

当前股价:13.48元 目标股价:17.82元 海通证券 丁频 G南糖复牌后股价经过一周的连续下跌,我们又面临了一个良好的介入时机。公司股价下跌与市场传闻、机构投资者获利出局以及商品(铜、铝)市场的大幅下跌有关。5 月18 日,网站股票论坛中有人声称南糖虚报业绩,与大股东联手,操纵股票价格,并且中国证监会已进行调查。5 月19 日公司特意刊登公告予以澄清。我们认为上述传言纯属虚构。一季度业绩的大幅增长主要与糖价的大幅飙升以及公司及时卖糖有关。 1. 一个好人被误伤了 G 南糖的复牌时间并不理想。复牌的第二天国际商品(铜、铝)期货价格大幅下挫,这直接导致了有色金属板块的全线下跌。而糖业板块的个股数量较小,真正的制糖企业只有南宁糖业和贵糖股份,原糖又属于商品期货,所以糖业个股总是伴随着有色金属板块而联动。 但事实上,国际糖价与铜、铝价格的走势并不相同。如果我们认定商品价格与股价是联动的,那么近期糖价的表现决不应该导致G 南糖大幅下挫的股价走势,所以我们说“一个好人被误伤了”。今年以来铜和铝价大幅攀升。伦敦铜的最涨幅达到105.11%,伦敦铝的最高涨幅达到46.42%,而纽约原糖的最高涨幅是11.63%。糖价的走势一直处在不温不火的状态中,较铜、铝的走势温和的多。 近期,国际糖市的利多和利空的因素时而显现。最大的利空因素是国际糖业组织下调了05/06 榨季的供需缺口,由前次预测的222.5 万吨下调至96.6 万吨;巴西的开榨顺利,国际糖市现阶段供应充足;下榨季因巴西、中国、印度的增产产需缺口仍有下降趋势;利多因素是:美国将于本月执行环保新政,禁止再将MTBE 作为汽油添加剂。从而对酒精的需求空前强烈,为此,美国政府内部正在讨论取消酒精进口关税的可能性;石油价格因韦内瑞拉建议OPEC 减少石油产量和美国预报飓风来袭而仍处高位;欧盟表态,将遵守WTO 的裁决,在130 万吨允许数量之外不再发放有补贴的食糖出口配额。我们认为多空因素的存在是近期糖价走势温和的原因。只要油价仍维持在相对高位,期待糖价的大幅下跌是不现实的。同时,我们提请投资者注意的是中国因素问题。现在中国的国库储量经过40 万吨拍卖之后,只剩40 万吨。如果国际糖价下跌,中国必将进口食糖。 食糖价格将稳步上扬 五月国储糖第一次拍卖(40 万吨国家储备糖第三批竞卖)于5月23日日中午全部结束。本期国储糖竞卖挂牌9.17 万吨全部成交,最高价4930 元/吨,最低价4780 元/吨,平均4856元/吨,竞拍价格略高于预期,较上期的平均价格上升114 元/吨,南宁现货市场今日报价是4740 元/吨。 我们认为薄弱的库存是商家补库的动力。伴随着消费旺季的临近,商家的采购将逐步增加。本次价格较上期拍卖价格高也印证了这一判断。但本次的拍卖价格也未超过5000 元/吨。我们认为这也是一个好的结果。因为一旦突破5000 元/吨,继续放储的压力就会很大。而前期国家发改委也发文,又加工了20 万吨原糖。我们认为现在的结果是一个厂家、政府和商家都能够接受的结果。在新榨季开榨前,国内食糖价格将稳步上扬。 一季度业绩真实 公司一季度抛售了大部分白糖,销售数量达到20 万吨(其中白砂糖18.27 万吨,同比增长116%,其他为赤砂糖),平均销售价格4673 元/吨,而去年同期为3184 元/吨,毛利率由上期的27.79%提升至33.49%。2 月和3 月的糖价高企,公司的销售策略大大提升了业绩。 我们预计新榨季开始后,公司销售价格下降为4450 元/吨,销售数量15 万吨。在天气条件没有异常的情况下,06/07 榨季公司产量将达到50 万吨,较本榨季增长31%。保守预测07 年销售51 万吨食糖,同比增长27.5%。07/08 榨季产量达到60 万吨。由此,在最保守的预测条件下(平均糖价下降至4400 元/吨),则07 年量的增长也将弥补价的下跌。我们预计06、07 和08 年的每股收益分别为0.99 元、1.05 元和1.13 元。如果采用4600 元/吨的平均销售价格,则07 年每股收益达到1.21 元。我们认为06 年0.99 元的预测是相当保守的,我们会在半年报后更新我们的盈利预测。 公司估值水平理应提高。市场给予南宁糖业的估值水平不高是担心其业绩的剧烈变动。但从我们的分析看,未来三年并不存在这样的问题。相反,作为资源和新能源的代表,公司理应获得更高的估值。事实上,从同属于商品类上市公司获得的估值水平看,南宁糖业已获得不公平待遇。有色金属龙头上市公司的平均PE06达到19.02x。同样,以国内食品企业作为对比对象,存在更大低估,食品龙头上市公司平均PE06达到26.87x。G 南糖股价经过30%以上的充分调整,现在又面临着良好的介入时机,因为即使我们采用最保守的盈利预测,现在的股价也并不贵。建议买入,目标价位17.82 元。 相对回报(%) -G南糖-深证综指 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。 |

|

不支持Flash

|

| 新浪首页 > 财经纵横 > 证券 > 券商集萃 > 正文 |

|

不支持Flash

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 1000个项目好赚钱 |

| 21世纪狂赚钱--绝招 |

| 韩国亲子装,卖疯了! |

| 1000元小店狂赚钱 |

| 联手上市公司赚大钱 |

| 一万元投入 月赚十万 |

| 18岁少女开店狂赚! |

| 99个精品项目(赚) |

| 治疗帕金森已刻不容缓 |

| 夏治哮喘气管炎好时机 |

| 痛风治疗新突破(图) |

| 特色治失眠抑郁精神病 |

| Ⅱ型糖尿病之新疗法 |

| 高血压!有了新发现! |

| |

|

| ||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |