经济半小时:创业板遭冷遇是暂时的(2)

在调查中,记者发现,一些炒股多年的老股民,在创业板刚一开通,就开了户。

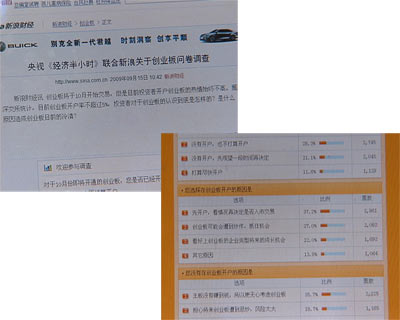

仁大姐告诉记者,创业板开通的相关消息,立即带动了大批的创投概念股表现强劲,自己也在这类板块中取得了约30%的回报,所以她对投资创业板非常积极。相比之下,炒股时间不长的股民,对于创业板开户的态度则以观望为主,那么是什么因素,使得他们迟迟没有开户呢。从网上调查的结果显示,主要的因素有三个:主板没有赚到钱,所以更无心考虑创业板,这部分人占到调查人数的35.7%,而另一项主要因素是担心将来创业板遭到恶炒,风险太大,这项占到了18.7%。

股龄超过18年的老安,也在第一时间开了户,但是,他却并不支持周围的亲朋好友参与创业板。

看来,不少投资者对创业板的高风险还是心存疑惑。不过,同样是做投资,在创业板市场上,风险投资和个人投资者所扮演的角色却完全不一样。从理论上上,它们会更期待自己先期投入的中小企业能顺利上市,这样它们就能够拿着丰厚收益顺利从创业板上退出。那么实际情形是不是这样?创业板开通了以后,会不会出现风投大量套现的行为?我们再来听听美国国际数据集团常务副总裁熊晓鸽的观点。

美国国际数据集团,IDG 是全世界最大的风险投资公司,作为IDG集团亚洲区总裁,熊晓鸽曾经对搜狐,百度,等企业进行成功的风险投资。在1999年,熊晓鸽负责的一只基金在美国纳斯达克上市,达到了6倍的增值额,在当年超过了大部分美国同行的业绩。而在创业板目前已经申报材料的149家公司里,有五家公司都有IDG的风险投资。

记者:“如果这四家公司成功登陆创业板,IDG公司对他们的投资回报,有什么样的预期?”

熊晓鸽:“也就是说在中国没有创业板的时候,我们只依靠国外的纳斯达克,甚至有一些在香港的创业板上市,我们还创造了比我们美国同行更好的业绩,那么现在加上中国的创业板,我觉得没有理由会怀疑,我们会做的更好。”

记者:“那么企业上市后,达到一个什么样的投资回报率,你们可能就退出了?”

熊晓鸽:“所以风险投资商一定要退这是肯定的,可能有的时候,你觉得这个公司可能上市以后,发展可能也不是那么好了,不太那么乐观,反正股票过去也没怎么涨,所以待在那个地方也意义不大,所以那个时候选择退。”

熊晓鸽也同时提到,风险投资显然还有另外一种退出的可能情形,如果创业板企业上市初期出现估值过高的情形,也可能引发风险投资的快速退出,这是创业板开通后最令中小投资者担心的问题。也是调查中反映出来的投资者不愿意开通创业板的主要因素之一。而另一家国内著名的风险投资商松禾资本,也有两家投资企业出现在首批报送创业板的名单中,董事长罗飞认为,不管风险投资是否退出,都不会对企业的价值产生根本的影响。投资者应该关心的,应该是企业自身的成长性。

罗飞:“我们投资的这家企业,前年的话是1000万出头的利润,那去年的话是接近2000万,那今年上半年的利润来讲超过了2000万,那就是很明显,那我想就是说在于已经报的这批企业里来讲,应该有不少企业是这样的。”

但是,记者也从公开资料看到,94家首批通过创业板初审受理企业名单中,有38家曾披露有风险投资、以及私募股权投资,平均投资周期仅有2——4年,其中本土创投占到了投资案例数的近七成。可见,创业板有可能成为创投资金大规模退出的新阵地,从而也可能把风险转嫁给市场和投资者。所以,对于创业板的风险性,中小投资者进入市场前的确应该特别谨慎。

创业板对投资者来说到底是馅饼还是陷阱?

随着这两天13家企业亮相创业板发审会,创业板距离最后揭幕已经没多远了。有业内人士认为,首批企业一旦过会,按照相关程序及时补充了会后事项之后,就可以拿到证监会的批文,进入招股阶段。不出意外的话,这些企业最快将于国庆节后开始招股,而创业板市场也可能在10月底之前正式开闸。创业板对投资者来说到底是馅饼还是陷阱?会不会分流主板市场的资金?我们也来分别听听公募和私募基金的看法。

在国内规模最大的基金公司华夏基金,记者见到了市场部总经理周林林。对于推出创业板基金产品,华夏基金并没明确的时间计划,在对更多的基金公司调查了解后,记者发现, 无论是产品设计,还是投研精力分配,基金公司没有显示出足够的热情。

公募基金投资上市公司有双十的限制,也就是说,投资某只股票不能超过该上市公司总股本的10%,同时不能超过单个基金规模的10%。那么所以对于原本市值就很小的创业板股票来说,公募基金可以投资的量相对较小。跟公募基金不同的是,私募基金对于投资创业板显得积极很多。

陈宇是北京一家私募基金的负责人,他坦言,创业板一开始交易,他们就可能积极参与进去。

北京神农投资管理有限公司执行董事陈宇:“对于我们来说,创业板是一个非常重要的投资机会,那么在初期它呈现的投机特性和未来呈现的这种可能的投资可能特性的话,都为专业的投资人提供了非常好的获利的机会,那么只要这种机会是存在的,我们就会考虑积极参与。”

而另一位私募基金负责林海,也告诉记者,他们早就在密切关注创业板上市的头两批名单,并且一直在做筛选。

北京富融源投资管理有限公司常务副总经理林海:“那我认为在这种创业板里面,会有很多隐性冠军的企业,在很小的,甚至大家日常生活接触不到的很小的行业里面占据一个领导者的地位,就说我们已经通过很详细的研究发现近期创业板早期的两批公司里面,有一个是符合我们隐性冠军的这种投资理念的,然后所有的数据,我们都在做。”

记者:“如果你们这么看好创业板里的企业,你会支持你身边的朋友开户吗?”

林海:“包括我们自己,我们也建议我们周围的投资者能够多看,多看少动。”

林海告诉记者,看清楚企业质量很重要。尽管创业板里会出现资质非常出色的企业,但是,也不排除一些在跟主板或中小板无缘,就来挤创业板这班车的企业,而从149家入围企业看而从成立时间上看,绝大多数企业成立时间在2000年以前,其中还有1987年成立的嘉寓门窗幕墙、1971年的三川水表,甚至于像1968年设立的明月集团、1960年设立的江苏交通规划设计院也名列其中。虽然老企业再创业无可厚非,但是,如果为了达到套现的目的进入创业板,这样的企业的确需要投资者冷静清醒地判别。

记者:“创业板目前的开户数量会影响你们投资创业板的计划吗?”

陈宇:“真正影响创业板能否成功推进,一定不是开户数量的问题,也不是目前市场资金是不是足以支撑它的问题,而是的话,第一是有没有足够数量的创业企业推出来,供大家来投资,第一是数量,第二一个就是推出来这些企业,它本身的质量能不能够满足投资人的要求,有没有虚假的情况。”

半小时观察:冷 不可怕

很多人担心,冷对即将推出的创业板不是个好消息。如果绝大多数投资者都不开通创业板交易,那么未来的市场就必然会出现交投清淡的场面。反过来又会导致更多的投资者对创业板敬而远之。

不少国家和地区的创业板都曾有过遇冷的经历,甚至导致了创业板的失败,但是我们对中国的创业板还是充满信心,目前的冷可能只是暂时的,只要上市的企业是优质的,是具有前景的,在当前流动性充裕的情况下,我们一点都不用担心这些企业未来在市场上的表现;倒是如果现在就露出过热的苗头更加令人担心,担心这种热催生的泡沫过大。

换一个角度来看,主板、中小企业板、创业板,本来就是给不同口味的投资者准备的。谨慎一些的可以去主板,敢冒点风险的可以选择中小企业板和创业板。无论冷和热,都是市场的选择,管理层真正要做的,应该是把公平、公开、公正的原则落实到位,用制度来监管市场,用制度来化解风险。随着创业板浮出水面,一个多层次、多元化的证券市场,必将对中国经济的跃升带来强大助推力。但这个市场距离完全成熟还有一段不小的距离,各方面都要加紧磨练。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。