原标题:互联网保险和健康险成上市险企半年报最大亮点,水滴保险商城潜力爆发

【环球网综合报道】近期,中国平安、中国人寿、中国人保、中国太保、新华保险等五大上市险企半年报陆续发布,除归属于母公司股东的净利润大幅上涨以外,互联网保险和健康险成为五大上市险企半年报的最大亮点。

对此,水滴公司合伙人、水滴保险商城总经理杨光认为,这说明互联网保险和健康险发展势头正劲,即将成为保险行业发展的新趋势。杨光说,今年上半年,健康险的保费首次“逆袭”超过车险,互联网保险平台众安保险首次扭亏为盈,水滴保险商城作为一家主打健康险的互联网保险中介平台,单月签单保费突破了7亿等等,都和互联网保险、健康险即将成为行业新趋势形成了呼应和印证。

健康险保费“逆袭”超车险

2019年上半年,健康险可谓最红险种。

在增速超过车险多年后,健康险终于在保费收入上超过了车险。银保监会公布的上半年数据显示,上市险企健康险保费收入3976亿元,同比大幅增长32%;车险保费收入3966亿元,同比增长4.55%。

虽然两者保费差距只有10亿元,但是对比2013年两者高达3598亿的保费差距,健康险低开高走的“逆袭”,仍然值得关注。2013年,健康险的保费收入只有1123亿,而车险保费收入高达4721亿,车险保费是健康险保费的4.2倍多。

这侧面反映出健康险市场的增长潜力。据中国保险行业协会发布的报告,2020年商业健康保险市场规模有望超万亿元。

杨光认为,健康险超过车险成为第一大险种,主要是因为车险的“此消”和健康险的“彼长”。

车险的“此消”主要受两个因素影响。早自2016年,受商车费改等因素影响,车险代理业务利润愈发微薄,未来增长空间有限,传统专业中介机构的业务重点就已经开始从财险逐渐转向人身险(包括寿险及健康险)。

此外,自2013年以来,国内新车销量逐渐放缓,至2018年甚至开始进入负增长,汽车市场从增量市场改为存量市场,保险公司也在将业务重点从车险业务转移到非车险业务。以中国人保为例,2019年上半年人保财险的非车险保险保费占比提升至46.0%,增量保费收入贡献度已高达83.7%。

反观健康险,随着中国进入第三轮消费升级和老龄化社会的到来,健康中国成为国家战略,人们对健康越来越重视,健康消费意识提升,促使了健康险的增长。

翻看中国平安、中国人寿、中国人保、中国太保、新华保险等五大上市险企的2019年半年报,很容易发现,五大上市险企健康险的保费增速,全部远大于总保费的增速。

2019年上半年,五大上市险企的原保费收入分别为4462.4亿元、3782亿元、3257.82亿元、2070.25亿元、739.94亿元,同比增速分别为9.4%、4.99%、8.7%、12.8%、9%。

2019年上半年,中国平安的寿险及健康险业务增速稳步增强,同比增长了36.1%,实现营运利润484.33亿元,去年同期增速为24.7%。

中国人寿加强了健康险业务的发展,保费收入469.89亿元,同比增长24.9%,远大于寿险1.0%的同比增速,以及意外险的-1.7%的同比增速。

中国人保也加大了商业健康险的发展力度,人保健康实现规模保费158.6亿元,同比增长44.2%,远大于人保财险14.9%的同比增速,以及人保寿险2.0%的同比增速。人保健康的期交首年保费更是同比增长了357.7%,净利润2.6亿元,均创2007年以来同期最好水平。

中国太保不断拓展健康服务网络,并积极与大健康生态各方建立合作,推出创新的健康保险产品和服务,其中太保寿险的长期健康型保险保费277.17 亿元,同比增长56.0%;短期意外与健康保险的保费107.50亿元,同比增长27%;太保安联健康险实现保险业务及健康管理费收入26.34 亿元,同比增长106.6%。

新华保险坚持大力发展以长期健康险为主的风险保障型业务,健康保险长期险首年保费占整体长期险首年保费的比例高达55.7%。健康保险的保费收入279.80亿元,同比增长25.9%,大于意外保险18.7%的同比增速,以及传统型保险21.8%的同比增速。

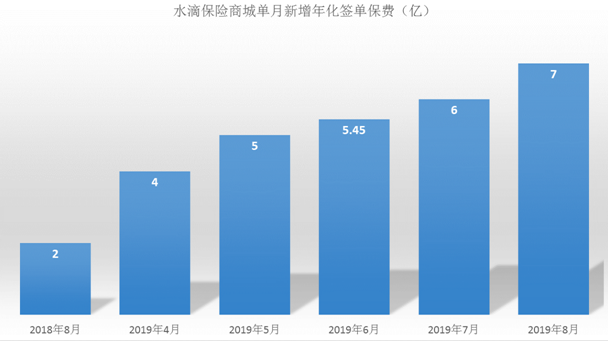

传统保险公司的健康险保费在高速增长,互联网保险领域的健康险也“不甘示弱”。作为即将到来的万亿健康险市场中一员,上线于2017年5月的水滴保险商城快速发展,2019年8月的新增年化签单保费收入已经超过7亿。

(根据媒体报道数据整理制图)

业务的高速增长,带来了资本的不断加持。2019年3月至6月,水滴保险商城先后获得B轮、C轮加起来接近16亿的融资,在凛冽的资本寒冬中显得尤为醒目。

利润大涨但保费增长承压 互联网渠道发展势头正盛

2019年上半年,中国平安、中国人寿、中国人保、中国太保、新华保险等五大上市险企分别实现归属于母公司股东净利润(简称:归母净利润)976.76亿元、375.99亿元、155.17亿元、161.83亿元、105.45亿元,同比增长68.1%、128.9%、58.9%、96.1%、81.8%,增速均超过50%。五家净利润合计约为1775.2亿元,日均约盈利9.8亿元,相比2018年上半年增速明显。

不过,有业内人士分析指出,五大上市险企之所以在2019年上半年归母净利润大涨,并非是因为保险业务的快速提升,而是因为2019年1月1日起执行的《关于保险企业手续费及佣金支出税前扣除政策的公告》,把对保险企业发生的手续费及佣金支出企业所得税进行税前扣除的比例提高至了18%。

实际情况是,整个保险行业的业务不但没有快速提升,而且从2018年起就已经开始明显承压。

银保监会发布的《2018年保险统计数据报告》以及《2018年保险业经营情况表》显示,2018年全年保险业原保险保费收入38016.62亿元,同比仅增长了3.92%。相比2017年保险业原保险保费收入36581.01亿元,同比增长18.16%,同比增速放缓了14.24个百分点。

2019年上半年,中国平安、中国人寿、中国人保、中国太保、新华保险等五大上市险企的保费增速也延续了承压趋势,累计原保费收入分别为4462.4亿元、3782亿元、3257.82亿元、2070.25亿元、739.94亿元,同比增速分别为9.4%、4.99%、8.7%、12.8%、9%。

在保险行业保费增速承压的情况下,发展势头正劲的互联网保险,成为行业增速的新动力。

2019年上半年,由马云、马化腾、马明哲“三马”投资的首家互联网保险公司众安在线交出的半年报成绩单显示,上市近三年首度扭亏。

在2019年半年报里,五大上市险企也都把“互联网”放在重要位置。

业绩最好的中国平安,在2019年半年报里36处提到“互联网”,包括“持续推动客户与用户之间的迁徙转化,通过互联网平台提升客户的服务体验,同时是互联网用户的客户数占比稳步提升。”“在推进代理人渠道健康发展的同时,公司积极推进银保渠道、电话销售渠道、互联网及其他渠道的多元化发展。”“互联网渠道依托场景化、智能化产品体系建设,满足客户不同需求,助力业务快速增长”等等。

中国平安的互联网用户数量,截至2019年上半年已达5.76亿,同比增长6.9%;新增客户2009万,其中33.8%来自集团五大生态圈的互联网用户。

中国人寿的2019年半年报指出,要“持续探索互联网销售保险业务,通过搭建线上商城、优化操作流程、丰富产品等举措,为客户提供更方便的投保方式、更多元的金融服务。”

中国人保的2019年半年报指出,要“从主要依靠线下渠道向线上线下相结合转变。”

杨光认为,保费的承压,对行业在产品和渠道创新上提出了更高要求。无论是保险公司还是保险中介平台,都转向深耕细作,提升服务水平,加强保险科技赋能,努力开拓出新的保费增长点。在这种情况下,互联网渠道成为促进保险行业发展的新动力,健康险与互联网的结合即将成为主流趋势。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)